Er danske banker grådige, som erhvervsministeren kalder dem? Svaret svæver i vinden. Økonomisk Ugebrev går nu et spadestik dybere. En analyse af data for bankerne i Danmark og andre EU-lande viser flere opsigtsvækkende ting: Minusrenter på indlån er større herhjemme end andre steder, udlånsrenterne er højere, og egenkapitalforrentningen er også højere. Og så er sektoren under ét ekstremt ineffektiv: Med samme effektivitet som i et gennemsnit af ni EU-lande skulle der være 12.628 færre ansatte i den danske banksektor.

Meget tyder på, at bankernes stærke udfald mod erhvervsminister Simon Kollerups kritik af bankernes minusrenter på indlån nu rammer tilbage på dem selv som en boomerang. Bankerne, og endda Nationalbanken, har tordnet mod, at ministeren har blandet sig i prisdannelsen i banksektoren, selvom erhvervsministeren faktisk er ansvarlig for finanssektorens ve og vel. Men også for at sikre nogenlunde effektiv konkurrence.

Økonomisk Ugebrevs kortlægning af forholdene i Danmark sammenlignet med andre EU-lande viser, at den danske banksektor i mange henseender er ”anderledes”. Groft sagt viser tallene fra Danmarks Nationalbank, EU, den europæiske centralbank ECB og de europæiske bankforeninger, EBA og EBF, at de danske banker har taget meget høje priser, at de har højere omkostninger, og at de har et afkast i den høje ende. Men også at der er ekstremt mange ansatte per million indbygger i forhold til andre EU-lande.

Uforståeligt mange ansatte

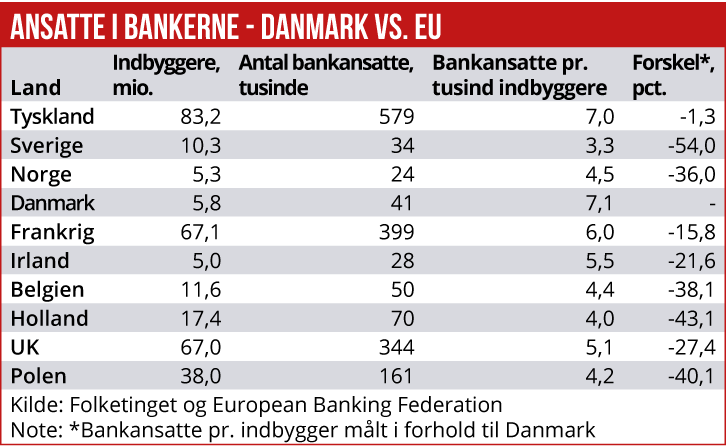

Faktisk skulle sektoren samlet set skære 12.628 fuldtidsansatte, svarende til 31 pct. af de i alt 44.000 ansatte, for at komme på niveau med de øvrige EU-lande. Økonomisk Ugebrev har på baggrund af data fra Folketinget og EBF, European Banking Federation, beregnet, at der i Sverige er 54 pct. færre bankansatte per million indbygger end i Danmark, og i Norge er det tilsvarende tal 36 pct.

Blandt de ni EU-lande, som vi typisk sammenligner os med, kommer kun Tyskland op på næsten samme niveau som Danmark, som det fremgår af tabellen.

”Jeg har i en tidligere artikel i Finans/Invest påvist, at personaleomkostningerne i den danske banksektor er mellem 25 og 35 pct. for høje. Grundlæggende er det uforståeligt med så mange ansatte i bankerne, når vi alle sammen klarer de fleste transaktioner via netbanken,” siger lektor emeritus Johannes Raaballe fra Århus Universitet, som er en af de mest indsigtsfulde bankeksperter i landet.

Han påpeger, at de høje omkostninger ikke kun skyldes mange ansatte: ”Hovedparten af banksektorens omkostninger er jo lønninger, og det øger også omkostningerne meget i sektoren, at lønningerne er relativt høje. En gennemsnitlig fuldtidsansat i banksektoren tjener stort set lige så meget som en universitetsprofessor.”

I en europæisk sammenligning er danske banker, trods de høje omkostninger, alligevel set under ét mere lønsomme end de fleste andre EU-landes banker, viser data fra den europæiske centralbank ECB, der hvert kvartal fremlægger nøgletal for bankernes forretning af egenkapitalen, der opfattes som et centralt målepunkt for bankernes indtjeningsevne.

Bedre forrentning end hos naboer

Ifølge ECB’s data præsterede den danske banksektor i 2019 en forrentning af egenkapitalen på 8,7 pct. i forhold til EU-gennemsnittet på 5,4 pct. Den tyske banksektor leverede kun 1,7 pct. i afkast, og de finske banker 4,9 pct.

Året før, i 2018, var billedet nogenlunde det samme: Den danske banksektor præsterede en egenkapitalforretning til 8,0 pct., mod EU-gennemsnittet på 6,1 pct. Også her kom tyske banker svagt ud med 2,0 pct. i afkast, mens finske banker præsterede som de danske banker.

Med andre ord leverer den danske banksektor overordnet set bedre forrentning af egenkapitalen end bankerne i mange andre EU-lande, på trods af et højt omkostningsniveau.

De høje omkostninger bekræftes også af en opgørelse fra EBA, den europæiske bankforening, der viser, at danske banker, sammen med de tyske, har nogle af de højeste omkostningsprocenter: Danske banker har omkostninger svarende til knap 80 øre for hver krone i indtægter. Finanstilsynets opgørelse viser en lavere omkostningsprocent.

Men de danske omkostningsnøgletal er stadig markant højere end eksempelvis Norge, hvor der er 38 øre i omkostninger per indtægtskrone, og Sverige med 54 øre, med et europæisk gennemsnit på 67 øre.

”Det må undre, at den danske banksektor har højere omkostninger end i Sverige og Norge, som jo har betydeligt større geografisk udbredelse end i Danmark. Og derfor skal bankerne dække et markant større geografisk område,” siger pensioneret professor Finn Østrup, som gennem flere årtier har forsket og skrevet bøger om banksektoren.

Den høje omkostningsprocent i en international sammenligning er overraskende, da de nordiske banker ses som nogle af de mest digitaliserede i verden.

Den højere omkostningsprocent kan heller ikke forklares med markant lavere priser end i andre EU-lande. Data fra Nationalbanken og ECB viser, at de danske banker generelt har højere udlånsrenter og større minusrenter på indlån, end andre landes banker har. Nationalbankens tal viser, at erhvervsvirksomheder (ikke-finansielle selskaber) i gennemsnit betaler en udlånsmarginal på 2,06 pct. i marts 2021. Tilsvarende data fra EU for eurolandene viser, at erhvervslivet i gennemsnit betaler en lånerente på 1,11 pct., med eksempelvis Finland på 1,33 pct. og Tyskland på 1,17 pct. for store erhvervsvirksomheder. Altså en del lavere end i Danmark.

Høj udlånsmarginal

For små virksomheders låntagning, som typisk kun udgør 10-20 pct. af sektorens samlede udlån, er udlånsmarginaler 1,92 pct. i eurolandene, bl.a. 1,62 pct. i Frankrig og Spanien og 1,83 pct. i Tyskland. Nationalbankens tal viser også, at danske bankers nye, små erhvervsudlån (på under 2 mio. kr.) koster en lånerente på ca. 2,4-2,6 pct., altså en del højere end EU-gennemsnittet. Tallene mudres en smule af, at der i de danske data kan indgå realkreditudlån.

Men bundlinjen er altså, at danske bankers bruttoindtægter på udlån alt andet lige er højere end hos de europæiske banker. Hertil kommer, at de danske banker også tjener mere på minusrenter på indlån end andre europæiske banker. For private husholdninger er den gennemsnitlige indlånsrente i Danmark minus 0,03 pct., mens den i EU som helhed er plus 0,18 pct. på anfordring.

For erhverv er den gennemsnitlige indlånsrente i EU minus 0,11 pct. på anfordring, bl.a. minus 0,12 pct. i Tyskland og plus 0,02 pct. i Finland. Men EU-gennemsnittet er plus 0,18 pct. for binding på ét år. Herhjemme har bankerne en gennemsnitlig indlånsrente på erhverv på minus 0,46 pct., viser Nationalbankens tal. Danske virksomheder rammes altså meget hårdere af minusrenter end virksomheder i det øvrige EU.

”Overordnet tegner der sig et billede af, at de danske bankers høje omkostninger smitter direkte af på de priser, private danskere og virksomhederne betaler for lån i banken. I sidste ende tegner der sig et billede af mangelfuld konkurrence i banksektoren,” siger Johanns Raaballe.

Behov for rationalisering

Finn Østrup er enig: ”Bankernes omkostninger er højere end i udlandet, og det er deres afkast også. I sidste ende kan det kun skyldes svag konkurrence. Og skal der for alvor gøres noget ved det, så kræver det, at bankerne gennem øget konkurrence bliver mere effektive, eksempelvis gennem mere strukturrationalisering og innovation.”

I den seneste udmelding fra brancheforeningen Finans Danmark i debatten om negative indlånsrenter oplyses det, at det private indlån på ca. 1000 mia. kr. koster minus en halv pct., svarende til en halv mia. kr. årligt i omkostninger. Umiddelbart ser det derfor ud til, at Finans Danmark kun ser indlån som en omkostning, uden at tage hensyn til, at det meste af indlånet jo givet likviditet til udlån til andre kunder.

Læs også svar fra Finans Danmarks adm. direktør Ulrik Nødgaard på spørgsmål fra Økonomisk Ugebrev, baseret på denne analyse.

MWL

Intro-pris i 3 måneder

Få unik indsigt i de vigtigste erhvervsbegivenheder og dybdegående analyser, så du som investor, rådgiver og topleder kan handle proaktivt og kapitalisere på ændringer.

- Fuld adgang til ugebrev.dk

- Nyhedsmails med daglige opdateringer

- Ingen binding

199 kr./måned

Normalpris 349 kr./måned

199 kr./md. de første tre måneder,

herefter 349 kr./md.

Allerede abonnent? Log ind her