Matas leverede et overraskende godt 1. kvartal. Samtidig fremlagde man strategiplanen for de næste fem år, hvor der anes konturerne af en flerårig vækstcase. En ny 5 procent-aktionær har meldt sig på banen og bekræfter potentialet i Matas’ kombination af online og butik.

Matas’ 1. kvartalsregnskab indeholdt nogle nedslagspunkter, som er kendetegnende for investeringscasen i Matas.

Først og fremmest sås en solid omsætningsfremgang på 7,9 procent, hvoraf de 5,9 procent er ”like-for-like” (dvs. butikker der også var åbne i sammenligningskvartalet sidste regnskabsår), hvilket vi tillader os at karakterisere som organisk vækst. En vis ”genåbningsfeber” hos danskerne ovenpå 2. nedlukning og især den dyre kosmetik drev fremgangen. Det var også bemærkelsesværdigt, at fremgangen fra samme kvartal sidste år kunne fastholdes – et kvartal hvor Matas’ onlineforretning for alvor tog fart i forbindelse med 1. nedlukning og steg med hele 152 procent.

Den gode start på regnskabsåret ledte direkte til en opjustering, så der nu forventes en omsætning på 4.160-4.290 mio. kr. mod tidligere 4.080-4.250 mio. kr. Det svarer til en vækst på 0-3 procent mod 0 procent plus/minus 2 procentpoint tidligere. Et år med negativ vækst er dermed fejet af bordet.

Alt i alt et positivt kvartal, bedre end ventet, og allerede en opjustering. Målene i den seneste strategiplan blev også indfriet før tid, og i den netop fremlagte 5-årige strategiplan er der betydeligt rum til positive overraskelser.

1 mia. kr. ekstra online-omsætning

Vi lagde særligt mærke til CEO’s udtalelser om, at man lancerer den nye strategi ”from a position of strength”, hvor man med stor succes (og lidt hjælp fra corona) har løftet onlinesalget til at udgøre en fjerdedel af forretningen.

Hvor det før handlede om online at genvinde den tabte omsætning fra butikkerne, handler det nu direkte om at vokse online og lægge sig på en langsigtet vækstkurve.

Hovedelementet er en fordobling af onlinesalget til mindst 2 mia. kr. frem mod 2025/26, således at den samlede omsætning krydser 5 mia. kr. inden strategiperioden slutter. Dermed lægges der op til en gennemsnitlig årlig vækst på 4 procent målt fra seneste regnskabsårs omsætning på 4.164 mio. kr. Efter flerårig stilstand er det et nyt og højere vækstniveau med mulighed for positive overraskelser.

Der er nemlig ikke indregnet opkøb eller international ekspansion af betydning, og lige netop på disse punkter ser vi gode muligheder for positive overraskelser. Vel at mærke overraskelser, som kan løfte forretningen betydeligt, men som naturligvis også vil være opkøbsdrevet i betydeligt omfang.

Det gør dog ikke så meget, for Matas har en fornuftig historik med sig fra de seneste opkøb. Dermed bør investorerne som udgangspunkt ikke se negativt på det.

Et nyt centrallager til rundt regnet 500 mio. kr. og ”normale” investeringer på 5-800 mio. kr. i strategiperioden (3-4 procent af omsætningen årligt) skal løfte digitaliseringen yderligere og drive onlinevæksten.

Bl.a. er det målet at øge sortimentet ganske kraftigt. Ikke på én gang, men stepvis i de lommer, hvor der er vækstmuligheder, og Matas i dag har en lav markedsandel. Samlet kan man øge antallet af varenumre fra omkring 10.000 i dag til 150.000 i 2024/25, og der er faktisk mulighed for hele 500.000 i det nye logistik-setup.

Trods vækst og investeringer i det nye lager er der i strategiperioden ikke lagt op til en samlet forbedring af EBITDA-marginen, men snarere i bedste fald en fastholdelse af det nuværende niveau. Ambitionen hedder 17-18 procent EBITDA-margin i 2025/26, hvilket med udgangspunkt i en omsætning på 5 mia. kr. modsvarer 850-900 mio. kr.

Set i forhold til præstationen på 797 mio. kr. før særlige poster i det seneste regnskabsår kan det blive svært at se den helt store indtjeningsvækst, når vi trods alt har at gøre med hele fem år. Og det er måske netop den største umiddelbare udfordring i den fremlagte plan.

I 17-18 procent marginen er der dog indlagt skærpet konkurrence og initiativer hertil. Dermed hælder vi også mest til, at det snarere skal ses som et absolut bundniveau i den fremadrettede indtjening.

Med mulige tilføjelser fra nye mærkevarer er der mulighed for bedre skala, højere indtjening og ikke mindst en omsætning, der kan ende med at ligge et godt stykke over 5 mia. kr. Det vigtigste her og nu er dog, at investorerne kan se vækstcasen forude og de potentielle muligheder for opkøb og international ekspansion af mærkevareporteføljen.

Positivt vækstscenarie fremover

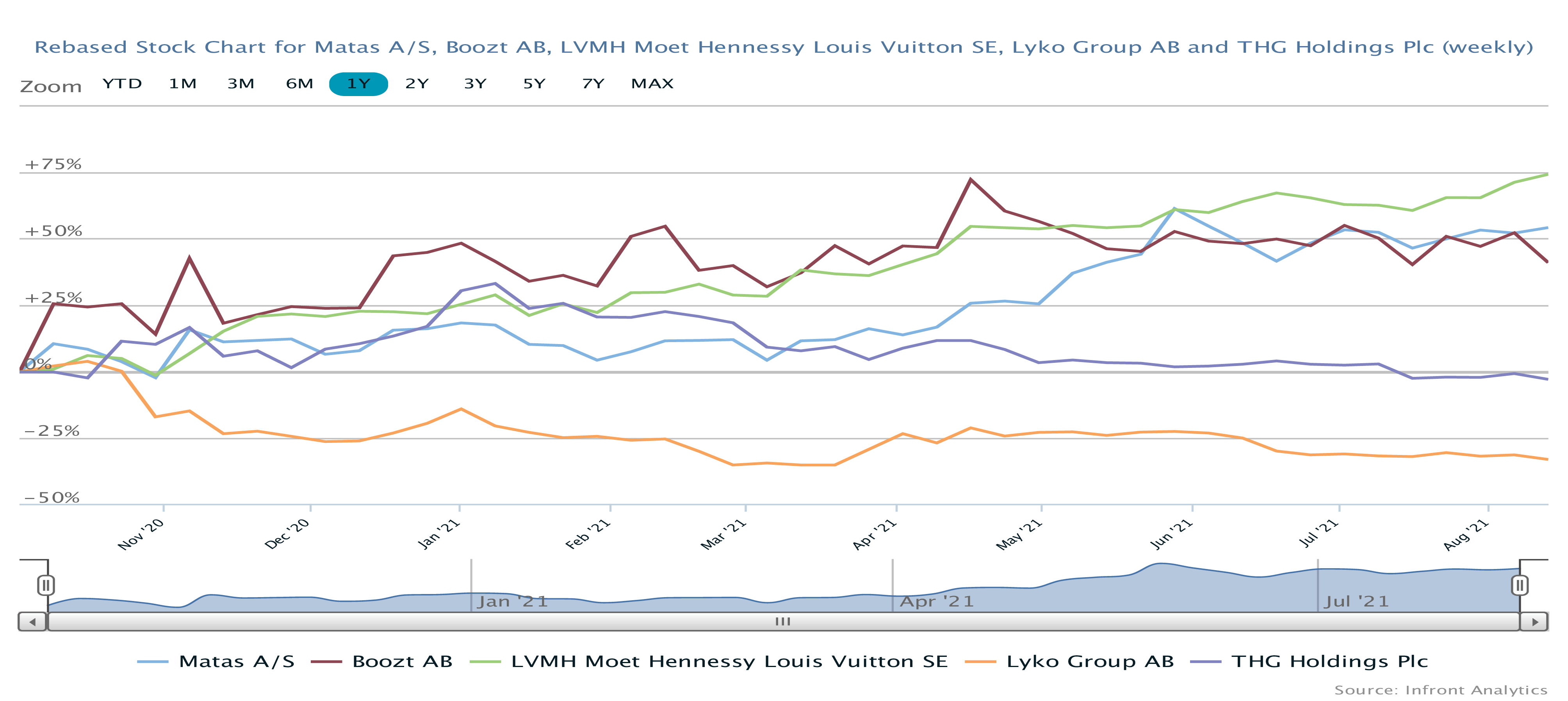

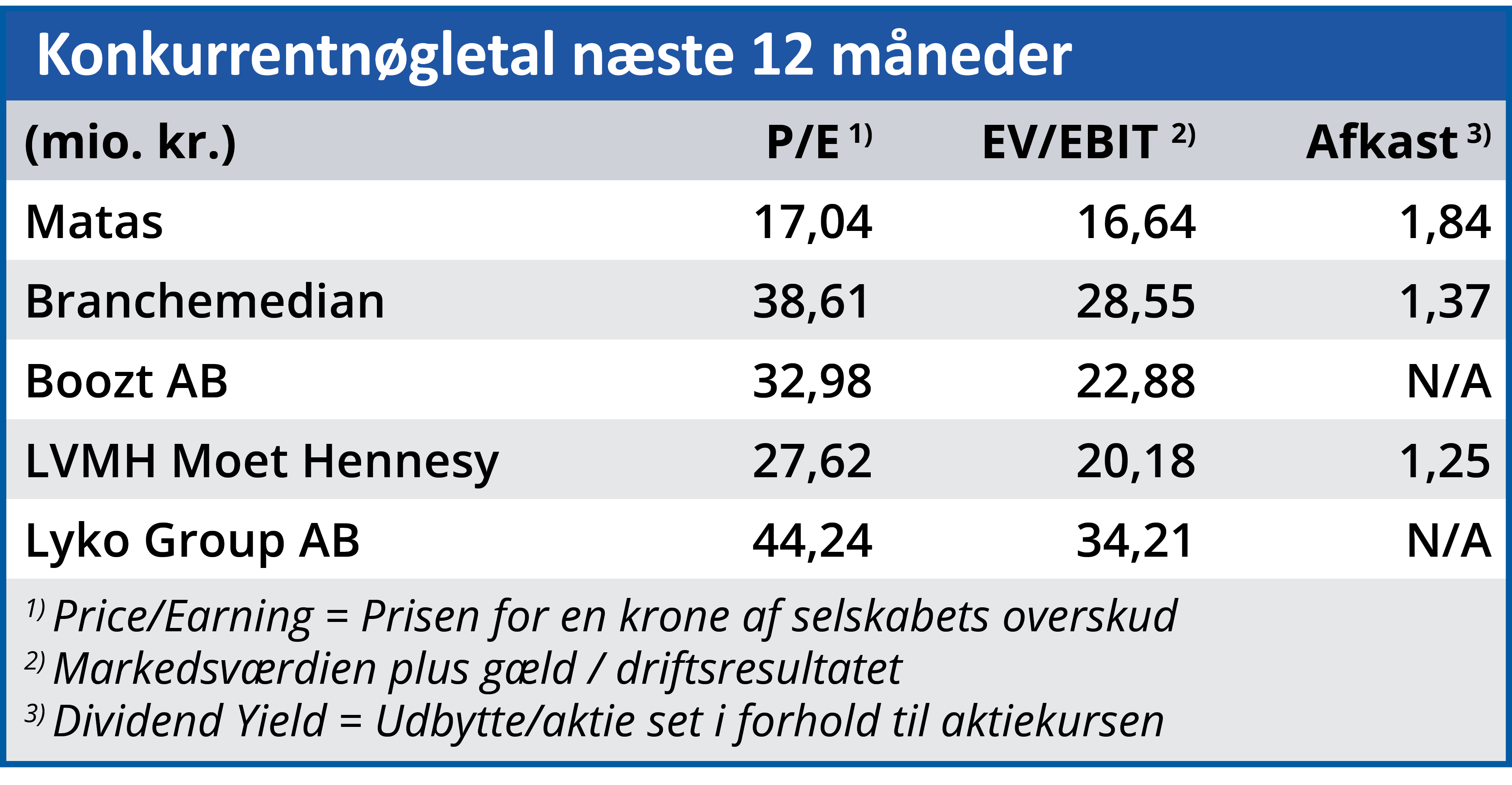

Det kan være lidt tidligt allerede at tale om kurs 150-160, men vi kigger ind i et scenarie, hvor vækst og de fremtidige præstationer i endnu højere grad kan få plads i værdiansættelsen, og det kan bane vejen for en overraskende høj værdiansættelse. I det lys kan aktiekursen i dag selv efter en stigning på 56 procent det seneste år vise sig at være et særdeles attraktivt indgangsniveau.

Sluttelig skal det nævnes, at Anders Holch Povlsen (Bestseller) fredag aften offentliggjorde en 5 procent position via sit investeringsselskab Brightfolk A/S. Han har den seneste håndfuld år udvist en ganske god næse for investeringer i primært online-butikker men også som storaktionær i Matas’ tidligere ”onde ånd” Normal.

Det er svært at se det som andet end et flot kvalitetsstempel af den digitale rejse, Matas har foretaget, og de udsigter Matas har for at kombinere online og fysiske butikker. 5 procent synes umiddelbart som en lille ejerandel, og det er ikke utænkeligt, at den skal øges.

Udsigterne for Matas er således gode og vi fastholder vort positive syn på aktien.

Steen Albrechtsen

S/A og eller nærtstående ejer aktier i Matas

Aktuel kurs: 116,00

Kursmål: 155,00

Intro-pris i 3 måneder

Få unik indsigt i de vigtigste erhvervsbegivenheder og dybdegående analyser, så du som investor, rådgiver og topleder kan handle proaktivt og kapitalisere på ændringer.

- Fuld adgang til ugebrev.dk

- Nyhedsmails med daglige opdateringer

- Ingen binding

199 kr./måned

Normalpris 349 kr./måned

199 kr./md. de første tre måneder,

herefter 349 kr./md.

Allerede abonnent? Log ind her