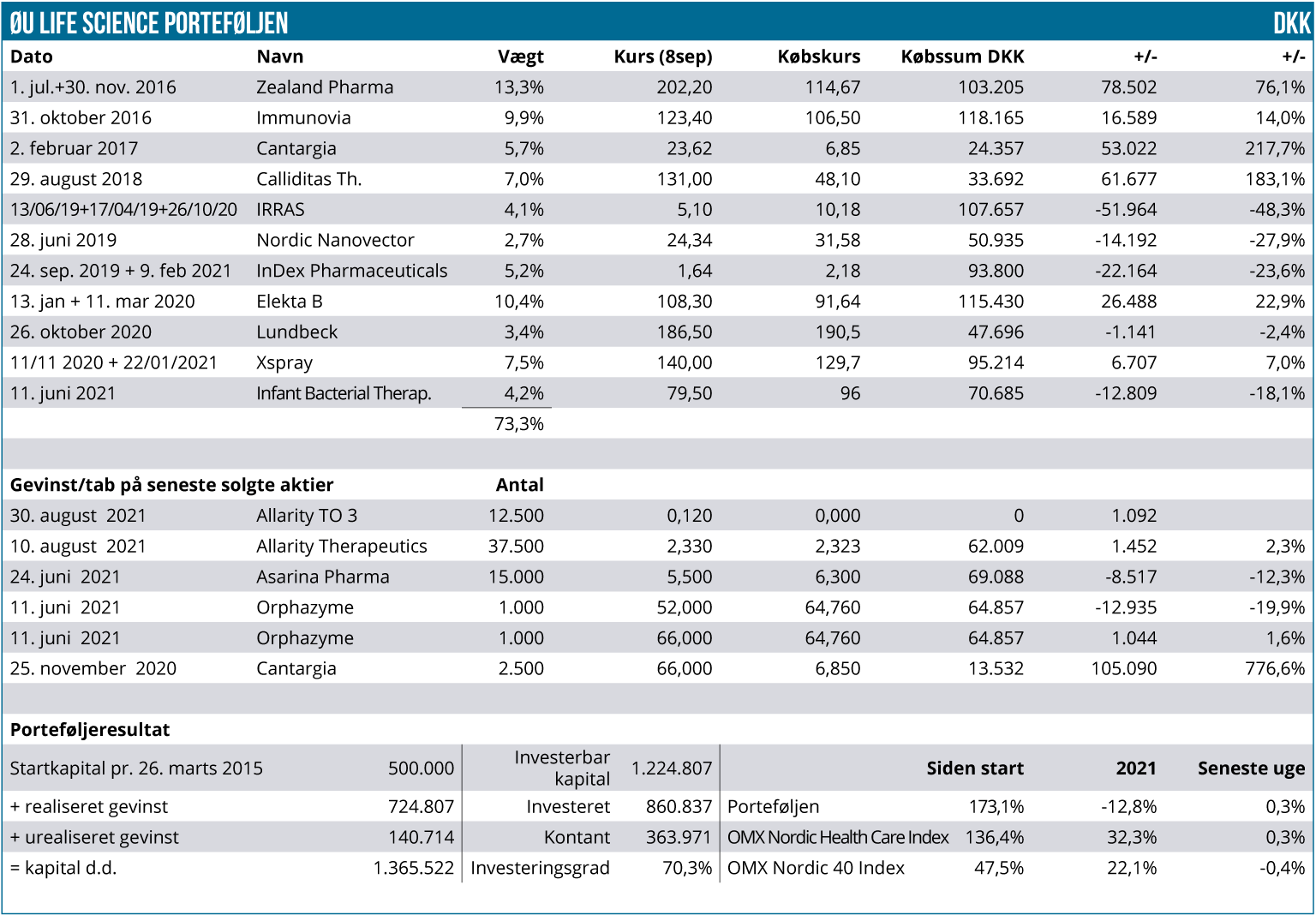

Endelig blev det til fremgang i porteføljen, som steg 5,1%, mens benchmark viste en flad udvikling. Særligt to positioner understøttede fremgangen, uden at der dog var væsentlige selskabsspecifikke nyheder til at forklare stigningerne. Vi frasolgte den mindste position, og porteføljen består nu af 11 selskaber, som vægter gennemsnitligt 6,7 % og ligger i spændet fra 2,7 % til 13,3 %.

Skal vi finde forklaringer på denne uges fremgang, er det, målt på det absolutte bidrag til porteføljen, Zealand Pharma og Calliditas, der trækker læsset med fremgange på ca. 24.000 DKK hver. Den samlede værdistigning til porteføljen var på 67.000 DKK, og det forbedrede afkastet år-til-dato med over 4 %-point.

Begge aktier er steget uden væsentlige nyheder, men det er dog værd at bemærke, at Calliditas nok i særlig grad rebounder ovenpå det voldsomme fald i sidste måned, da der blev fremlagt fase 3 data fra et muligt konkurrerende lægemiddel. Vi kan her henvise til vores analyse i sidste udgave og i øvrigt fremhæve, at afgørelsens time er nær for Calliditas, idet PDUFA-datoen er sat til 15. september for nefecon.

For Zealand Pharma ligner stigningen mest en konsekvens af sektorens generelle løft de seneste uger. Zealand vægter nu ca. 13 %, og vi kigger stadig efter et noget højere kursniveau, førend vi vil overveje at reducere. Zealands aktuelle situation er også uddybet i analysen i denne udgave.

En anden tungt-vægtet aktie er Immunovia, som er på vej ind i varmen igen. Aktien er fortsat ganske volatil, mens vi venter på at høre mere om selskabets kommercielle launch.

Som vi tidligere har beskrevet i disse spalter, har vi en generel regel om, at en aktie maksimalt må vægte 10 % på købstidspunktet. Ved stigninger herfra bliver afgørelsen om reduktion mere flydende, omend vi ved 20 % vægt har en klar holdning om en hurtig reduktion. Det skyldes, at modelporteføljen principielt skal kunne replikeres øjeblikkeligt af nye læsere. I sådanne tilfælde går det ikke, at en enkelt aktie vægter 20% eller mere.

Porteføljen består aktuelt af 11 selskaber, som vægter gennemsnitligt 6,7 % og ligger i spændet fra 2,7 % til 13,3 %. Fem selskaber vægter mere end gennemsnittet, mens seks selskaber ligger under gennemsnittet.

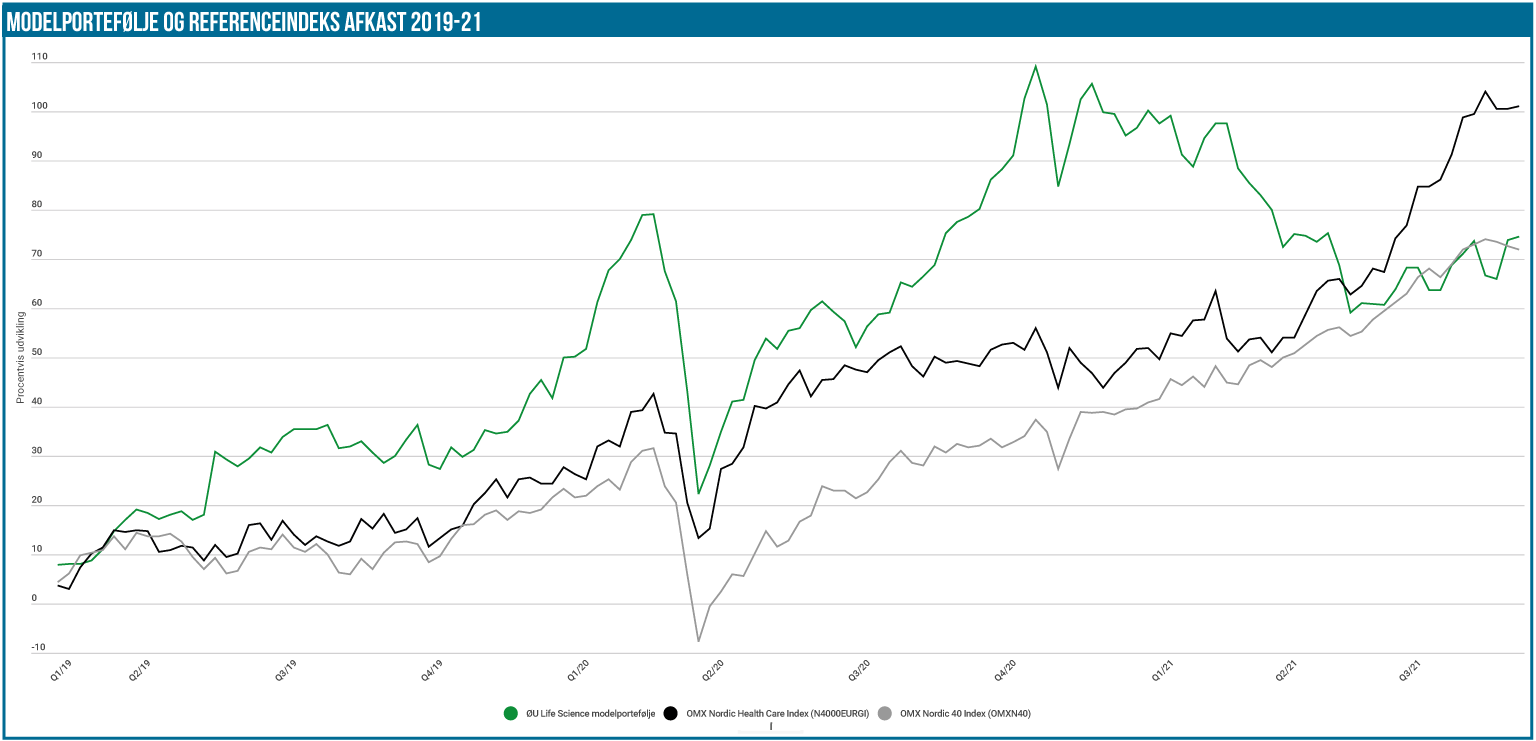

Modelporteføljen har nu en værdi på 1,365 mio. DKK, hvilket modsvarer et negativt afkast på 12,8 % år-til-dato. Da de to benchmark ligger stort set uændret siden sidst, har vi i denne periode indhentet lidt, men forspringet er stadig betydeligt. Det er fortsat vor trøst, at modelporteføljen siden opstarten i 2015 stadig har outperformet de to benchmark.

Sidste farvel til Allarity

Allarity Therapeutics meddelte noget overraskende, at man af hensyn til noteringsprocessen i USA (herunder det ventede kapitalindskud på 20 mio. USD fra 3i Fund) har besluttet af fremrykke tegningsperioden for den sidste gruppe af tegningsoptioner (TO 3), som blev givet til investorerne i forbindelse med aktieemissionen i juni måned.

Det blev akkurat muliggjort af kursstigningen på selskabets aktie til over 2 SEK (volumenvægtet gennemsnitskurs) i 10 dage (12. august til 25. august). Den samlede gennemsnitskurs for hele perioden var 2,058 SEK baseret på en volumen på 245 mio. aktier, men det er værd at nævne, at på dagsbasis var VWAP faktisk under 2 SEK de 5 af dagene. De følgende 11 dage frem til og med 8. september har VWAP ligget på kun 1,73 SEK baseret på 98 mio. handlede aktier, og det indikerer i vores øjne, at der ikke bliver udnyttet særligt mange optioner.

At man vælger at ”tvangsindløse” dem allerede nu, har naturligvis den konsekvens for investorerne, at den værdi af optionen, som kan henføres til tidsværdien, stort set forsvandt overnight. Vi valgte derfor hurtigst muligt at sælge beholdningen til den aktuelle kurs, som var 0,12 SEK. Også fordi markedskursen (1,80-1,85 SEK) på moderaktien begyndte at nærme sig tegningskursen (1,70 SEK). Optionerne repræsenterer en ret stor udvanding og et potentielt stort salgspres, såfremt kursen på moderaktien forbliver over tegningskursen.

Vi så et betydeligt fald i kursen på TO 3 siden toppen (omkring 0,50-0,60 SEK), men med et provenu på 1.092 DKK er effekten på porteføljen stort set ikke eksisterende, uanset om vi havde fået den høje kurs.

Vi bemærker i øvrigt samtidig, at moderaktien i skrivende stund er faldet yderligere, og nu faktisk ligger under tegningskursen på optionen. Dermed kan det bedre betale sig at købe eksisterende aktier direkte i markedet til aktuelt omkring 1,61 SEK fremfor at udnytte tegningsoptionerne. Det vil givetvis presse det mulige provenu til Allarity fra indløsningen, da færre må forventes at udnytte optionerne, som antalsmæssigt summerer til ca. 145 mio. stk., hvilket ved fuld indløsning på kurs 1,70 SEK vil give et provenu på 246,5 mio. SEK. Med den nuværende aktiekurs forventer vi ikke nogen stor udnyttelsesgrad, medmindre moderaktiens kurs stiger betydeligt de kommende dage.

(OBS! Tegningsperioden løber frem til d. 13. september, og sidste handelsdag er d. 9. september.)

Vi afventer nu kursudviklingen, førend vi vil overveje at tage Allarity ind i porteføljen igen. Det er ingen hemmelighed, at aktien overordnet set ikke har levet op til vores oprindelige forventninger, og at vi i højere grad har haft fokus på brandslukning af positionen fremfor at nyde selskabets udvikling og fremdrift i lægemiddeludviklingen som langsigtet aktionær. Som en mere spekulationspræget aktie har den bestemt stadig sin berettigelse generelt og kun i meget begrænset omfang i porteføljen. Vi ser fortsat stor udvanding forude, og det mindsker kurspotentialet og vores lyst til at eje aktien i porteføljen.

Der er ikke yderligere væsentlige nyheder eller ændringer at spore i porteføljen siden sidst.

Nye positioner

Vor fokus er på at finde ud af, hvad der skal ind i porteføljen nu, hvor kontantbeholdningen ligger på 26,7 %. Siden sidst har vi bogført et mindre udbytte fra Elekta på 1,10 SEK per aktie før skat, som er tilgået kontantbeholdningen foruden provenuet fra salget af Allarity TO 3.

Blandt porteføljeselskaberne kigger vi efter at øge i Lundbeck og muligvis Cantargia. På lidt længere sigt har vi også øjnene rettet mod et løft af IBT’s vægtning, men vi vurderer, at det ikke haster med at øge positionen.

Skal vi nævne andre aktier fra kandidatlisten, er det nye navne som f.eks. Hansa Biopharma, Ascelia Pharma, Acarix og ”genåbningsplays” som eksempelvis Orexo. En gammel kending som Saniona er også på vores interesseliste efter kursfaldet ned til 16 SEK efter udfordringerne hos den mexicanske partner med at få tesofensine godkendt som fedmemiddel. Som bekendt solgte vi positionen i august sidste år omkring kurs 36 SEK.

Steen Albrechtsen

Intro-pris i 3 måneder

Få unik indsigt i de vigtigste erhvervsbegivenheder og dybdegående analyser, så du som investor, rådgiver og topleder kan handle proaktivt og kapitalisere på ændringer.

- Fuld adgang til ugebrev.dk

- Nyhedsmails med daglige opdateringer

- Ingen binding

199 kr./måned

Normalpris 349 kr./måned

199 kr./md. de første tre måneder,

herefter 349 kr./md.

Allerede abonnent? Log ind her