Selvom EBIT-marginen for indeværende regnskabsår blev sænket som følge af presset på omkostningerne, så efterlader Chr. Hansen ingen tvivl om, at man kan og vil gennemføre de nødvendige prisforhøjelser for at beskytte marginen og dermed også indtjeningen. Men usikkerheden er stor i øjeblikket, og det afspejler sig også i den ellers pæne opjustering af den organiske vækst.

Når et selskab efter regnskabet for 2. kvartal skal tage stilling til sin årsforventninger, vil det typiske være, at de såvidt muligt indsnævres, hvis de er givet som et interval. Med 6 mdr. af regnskabsåret overstået, bør det normalt – og helt logisk – mindske udfaldsrummet for hele årets præstation.

For ingrediens-koncernen Chr. Hansen Holding har det denne gang været lige omvendt. Efter snart mange kvartaler med haltende organisk vækst blev der denne gange i halvårsregnskabet kort før påske leveret et rigtig flot resultat med en organisk vækst på hele 14 % i 2. kvartal. I al overvejende grad var det volume/mix-drevet, og det er i sig selv gode nyheder. At kvartalet måske på flere områder dog var ekstraordinært ses ved, at den organiske vækst i selskabets kerneforretning var højere end i de 5 lighthouses, som egentlig er koncernens fremtidige væksthåb. Ordreforskydninger og produktlanceringer ser dog ud til at kunne forklare lige netop det ”paradoks”.

Vækstudsigterne opjusteret, men spænd udvidet

Den gode præstation fik da også selskabet til at løfte helårsforventningen til den organiske vækst fra 5-8 % til 7-11 %. Målt på midtpunktet er det et pænt løft fra 6,5 % til 9 %, og det er værd at bemærke, at man nu flirter med det vækstniveau omkring 10 %, som man i slutningen af 2010’erne var så dygtige til at holde. Til gengæld noterer vi også, at spændet til årets forventning er udvidet fra 3 til 4 procentpoint, og det siger lidt om, hvor usikre tiderne er lige nu. Man behøver blot at nævne krigen i Ukraine, stigende covid-konsekvenser i Kina, fortsat inflationært pres på råvarer, produktion, energi, forsyningskæder etc. for at få en idé om, hvor mange faktorer der aktuelt set bidrager til usikkerheden. Derudover kan vi også af forventningen udlede en vis risiko for, at 2. halvår bestemt ikke bliver prangende, og det er måske den største risiko pt. for aktien.

Rusland-problematik

I forhold til Rusland er det væsentligt at notere, at Chr. Hansen fortsætter med at sælge til Rusland, men at man har skåret forretningen ned til de essentielle fødevareingredienser til basic food og samtidig lovet at donere EBIT-overskuddet fra Rusland på 1-2 mio. euro. Samlet venter man nu en omsætningsandel på 2-3 % fra Rusland/Ukraine/Belarus.

Hele Ruslands-handlen udgør naturligvis fortsat en risiko, ligesom en analytiker også bemærkede, at 1-2 mio. i EBIT modsvarer en EBIT-margin, der er markant lavere end for hele koncernen.

Emner som transfer pricing blev bragt på bane, men de spørgsmål blev der dog hurtigt lukket ned for af CEO på telefonkonferencen. Det er svært ikke at tage det som en erkendelse af, at der er lidt mere til den historie end godt er, hvilket umiddelbart kun kan falde negativt ud for Chr. Hansen.

I det store billede er det dog marginale indtjeningstal, der er i spil.

Ny runde prisforhøjelser

Hvis vi tager noget med fra Chr. Hansens regnskab for 2. kvartal og den efterfølgende telefonkonference, er det, at det store emne pt. er inflation og dens effekt på både top- og bundlinje.

Med sædvanligt forbehold for, at det aldrig er nemt at hæve priserne overfor kunderne, er der dog ikke tvivl hos ledelsen om, at man kan gennemføre de nødvendige prisforhøjelser som kompensation for de stigende omkostninger i hele produktions- og forsyningskæden. Argumentet her er som tidligere, at Chr. Hansens andel af omkostningssammensætningen hos kunden er ganske lille, og derfor er prisforhøjelser nemmere at føre igennem – ikke mindst når det leverede produkt samtidig er værdiskabende/værdifuldt. Det er tilgangen og tankegangen hos Chr. Hansen, men om den holder hele vejen rundt er måske lidt sværere at fastslå pt., omend det klare signal var, at prisforhøjelserne bliver accepteret.

Efter en runde prisforhøjelser i januar har man allerede nu her i april iværksat en ny runde prisforhøjelser. De slår igennem med en vis forsinkelse, og derfor når man ikke fuldt ud at få kompenseret de stigende omkostninger i indeværende regnskabsår, hvilket rammer indtjeningsmarginen på helt kort sigt og også er den væsentligste årsag til nedjustering af forventningen til EBIT-marginen fra 27-28 % til 26-27 %. Denne runde prisforhøjelser i april betyder, at man efter implementering atter er fuldt kompenseret for stigningerne i input costs, sådan som verden så ud primo april.

Som investor kan man også betrygge sig i den forsikrende udmelding fra CFO om, at hvis nye prisforhøjelser er påkrævet, vil det blive gennemført. (”if we need them, we’ll make them”). Det styrker troen på, at det i hvert fald ikke er pres på indtjeningsmarginen, som investorerne skal frygte.

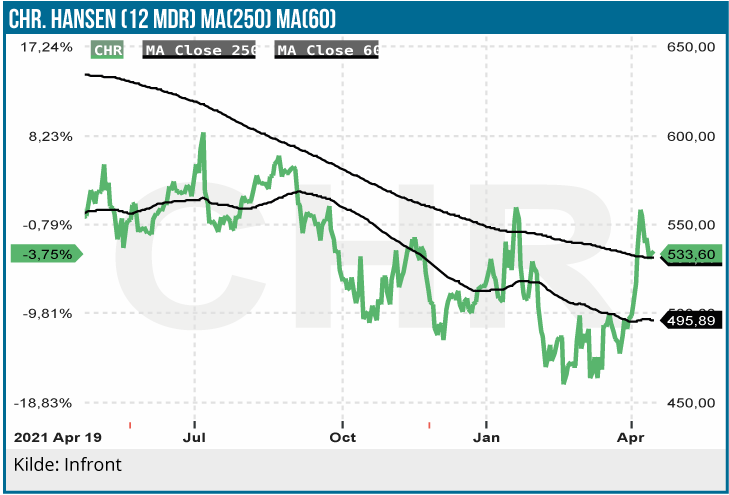

Begrænset reaktion på opjustering

Trods det gode resultat og opjusteringen har reaktionerne fra analytikerkorpset egentlig været ret begrænsede med primært marginale ændringer af kursmål og stort set uændrede anbefalinger. Uagtet opjusteringens effekt er Chr. Hansen fortsat en ganske dyr aktie, og der er ikke ændret på, at P/E fortsat ligger over 40. Trods udsigterne til en gennemsnitlig årlig vækst i indtjeningen per aktie omkring 10 % de kommende år, så rykker det kun langsomt ved værdiansættelsen. P/E for 2024 ligger for eksempel stadig i 30’erne med de nuværende estimater, og det levner som vi tidligere har set ikke megen plads til vækstskuffelser.

Den største udfordring for en højt prissat og lidt defensiv aktie uden højvækst er nok fortsat rente- og inflationsfrygten. Vi vurderer som indikeret tidligere, at Chr. Hansen har rimeligt styr på inflationen trods dens midlertidige effekt på indtjeningen i indeværende regnskabsår. Med den høje tiltro til, at man kan gennemføre de nødvendige prisforhøjelser, bliver inflationen dermed principielt en vækstdriver eller løftestang for toplinjen. Det får væksten på toplinjen til at se pænere ud, men når den i virkeligheden er inflationsdrevet, er den reelle effekt alt andet lige til at overse.

Til gengæld vil det reelt set understøtte aktiekursen og den absolutte værdiansættelse, og heri ligger der faktisk en inflationsbeskyttelse for investor. Den store ubekendte er dog, hvilken effekt inflations- og evt. rentestigninger får for værdiansættelsesmultiplen, og det vil i sidste ende næsten altid være den væsentligste kursdriver på kort og mellemlangt sigt. I lyset af usikkerheden fastholder vi vort kursmål på 550 DKK, som nu er indfriet. Vi vil dog ikke undlade at notere en underliggende positiv tendens alt taget i betragtning, som godt kan føre til kursmålsløft senere på året.

Steen Albrechtsen

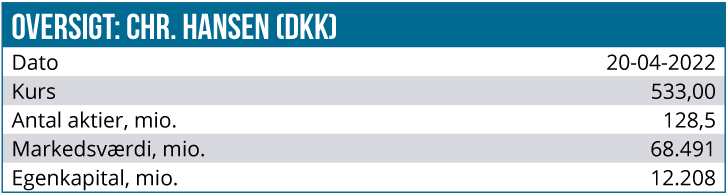

Kurs på anbefalingstidspunkt: 533 DKK

Kursmål: 550 DKK

Analysedato: 20. april 2022

Intro-pris i 3 måneder

Få unik indsigt i de vigtigste erhvervsbegivenheder og dybdegående analyser, så du som investor, rådgiver og topleder kan handle proaktivt og kapitalisere på ændringer.

- Fuld adgang til ugebrev.dk

- Nyhedsmails med daglige opdateringer

- Ingen binding

199 kr./måned

Normalpris 349 kr./måned

199 kr./md. de første tre måneder,

herefter 349 kr./md.

Allerede abonnent? Log ind her