2. kvartalsregnskabet for Novozymes bekræftede, at det efterhånden går ganske godt i forretningen. At det kun blev til en præcisering af forventningen til helårets organiske vækst er nok lidt overraskende, men det kan næsten kun være fordi, man går med livrem og solide seler, for pilen peger unægteligt i retning af en endnu bedre præstation, som vil være den bedste organiske vækst i næsten 10 år.

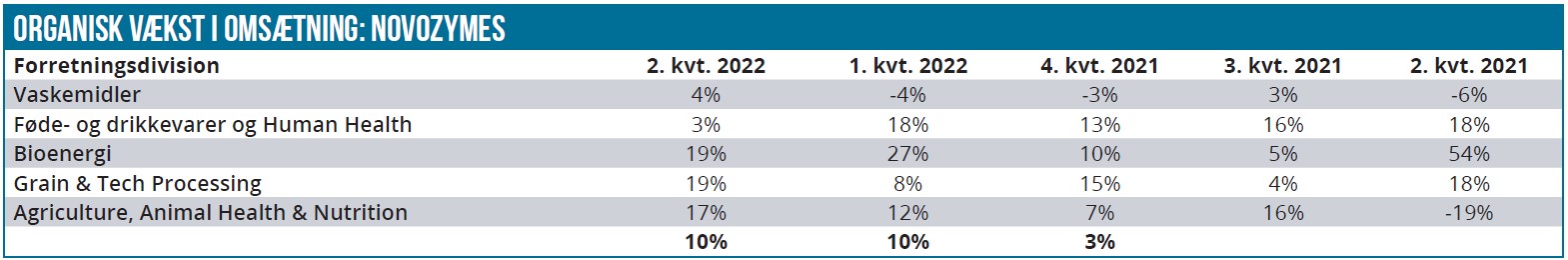

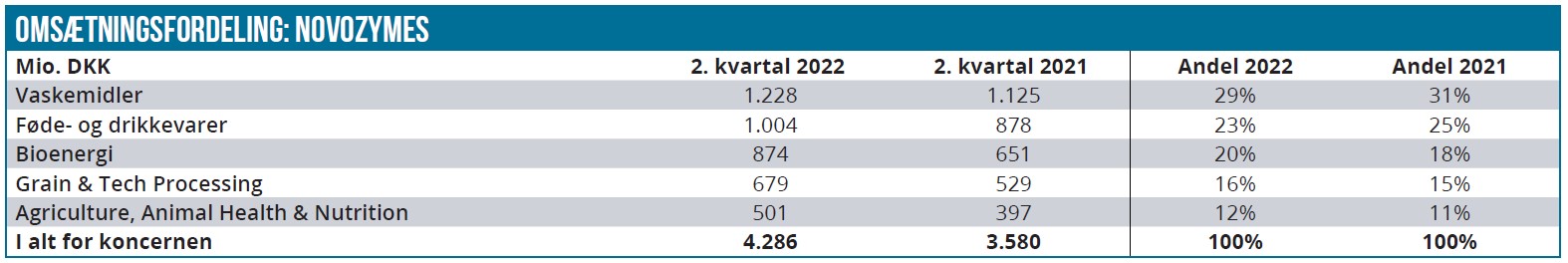

Novozymes leverede endnu et stærkt kvartal med en organisk vækst på 10 % i 2. kvartal og for 1.halvår som helhed. Igen leverede alle andre divisioner end Vaskemidler fremragende resultater. Særlig flot var performance i Bioenergy, hvor salget af løsninger til bioethanolindustrien var stærk i både USA og Latinamerika, og Novozymes klarede sig bedre end den generelle vækst i bioethanolproduktionen ellers indikerer.

Vaskemidler er stadig den største division med en omsætningsandel på 28 %, og med en organisk vækst på 0 % i 1. halvår (men 4 % i 2. kvartal) er den fortsat på vækstsiden et tungt anker at slæbe rundt på for koncernen. Udsigten for helåret er uændret en vækst på 0-2 % indenfor vaskemidler, mens de andre divisioner forventes at levere høj encifret vækst eller mere. Samtlige øvrige divisioner leverede tocifret organisk vækst mellem 10 og 23 % for halvåret, mens billedet for kvartalet var en smule mere blandet, bl.a. pga. timingeffekter i særligt divisionen Føde- og drikkevarer.

Niveauskifte i væksten

I forhold til tidligere er en organisk vækst på 10 % for hele forretningen et niveauskifte. Det helt oplagte spørgsmål er endda også, om man stadig er lidt for forsigtig i sine forventninger til helåret. Den gode performance i kvartalet medførte nemlig kun en oppræcisering af den hidtidige (fra april efter 1. kvartalsregnskabet) meget brede forventning om 4-8 % organisk vækst til nu 6-8 % vækst. Den helt oprindelige forventning fra årsregnskabet i februar var i øvrigt 3-7 % vækst.

Der er flere forhold ved denne guidance, som det er værd at dvæle ved et øjeblik. Den indeholder først og fremmest en negativ effekt fra Ukraine-krigen på 1 procentpoint for helåret, som der ikke er ændret ved. Det er i småtingsafdelingen, men det er naturligvis værd at bemærke, at der principielt set kun kan komme positive overraskelser fra den kant.

Hertil skal vi lægge hele inflationseffekten, som præger mange virksomheders udsigter pt. – også Novozymes, der helt som forventet oplever et marginpres fra stigende inputs costs og logikstikomkostninger for blot at nævne de mest åbenlyse. Der er naturligvis en oplagt kur mod dette, og det er salgsprisforhøjelser til kunderne.

Novozymes siger, at prisudviklingen i 1. kvartal ikke overraskende var mere eller mindre neutral. I 2. kvartal har den været marginal positiv (”slightly positive”) med den væsentlige tilføjelse om, at der er god fremdrift i prisinitiativerne og i dialogen med kunderne. Med andre ord: Det går fremad med at forhøje priserne.

Det præciseres også, at prisforhøjelserne forventes at have en stærkere effekt efterhånden, som året skrider frem, således at man for hele året vil se en lille positiv effekt. Det kan være lidt svært at få til at hænge sammen, når 1. kvartal her været neutralt og 2. kvartal lidt positiv, og vi først for alvor vil se en effekt i 2. halvår. Forklaringen her er sandsynligvis, at forretningen som helhed over en del år haft et grundlæggende pris-pres på 1-2 % per år, som også indgår i regnestykket. Den modvind er altså nu vendt rundt til lidt medvind.

Man skal nok heller ikke udelukke, at selskabet også på dette punkt spiller forsigtighedskortet – vi skal måske også her huske på, at den delvise konkurrent Chr. Hansen i deres regnskab i juli måned måtte fortælle, at prisforhøjelserne har været lidt sværere at gennemføre end ventet. Vi har ikke konkrete data, men kun de mere løse formuleringer fra ledelserne at bygge på, så uden det er det nærmest en umulig opgave at sammenligne udsagnene 1:1. Meget afhænger af udgangspunktet for øjnene, der ser, herunder hvilke interne forventninger, man havde opbygget.

Novozymes tilføjer også, at der i guidance er indbygget usikkerhed omkring de nuværende markedsforhold og ikke mindst de globale flaskehalse i leverandørkæderne. Også her må vi antage, at der alt andet lige er bedring undervejs.

Når vi kobler alt dette med, at Novozymes efter eget udsagn oplever et rigtigt godt momentum i salget af deres løsninger, og at der er vækst i volumen, så er det for de fleste svært at få regnestykket for 2. halvår til at gå op.

Efter 10 % organisk vækst i 1. halvår og et 2. halvår, hvor der ikke overordnet set er stor forskel i sammenligningstallene, skal 2. halvår alt andet lige kun levere 2-6 % vækst, for at helårsguidance er indfriet. Og i det lys er sandsynligheden for en opjustering senere i år markant.

Konsensus skal op

Konsensusestimaterne før regnskabet viser en vækst på 13,2 % i den rapporterede omsætning, og vort bud er, at den indbyggede valutaeffekt nok har været for lille – måske ikke mindst i lyset af den seneste tids store fremgang i USD.

Novozymes estimerer, at den rapporterede vækst vil være cirka 8 % højere end den organiske vækst, og det er naturligvis primært valutakurserne, der har indflydelse her. Der skal givetvis løftes nogle estimater rundt omkring, for at regnestykket kan hænge sammen med udmeldingerne om 8 % organisk vækst, dvs. 16 % i alt i rapporteret vækst.

Kursmål op, kurs 500 DKK i sigte

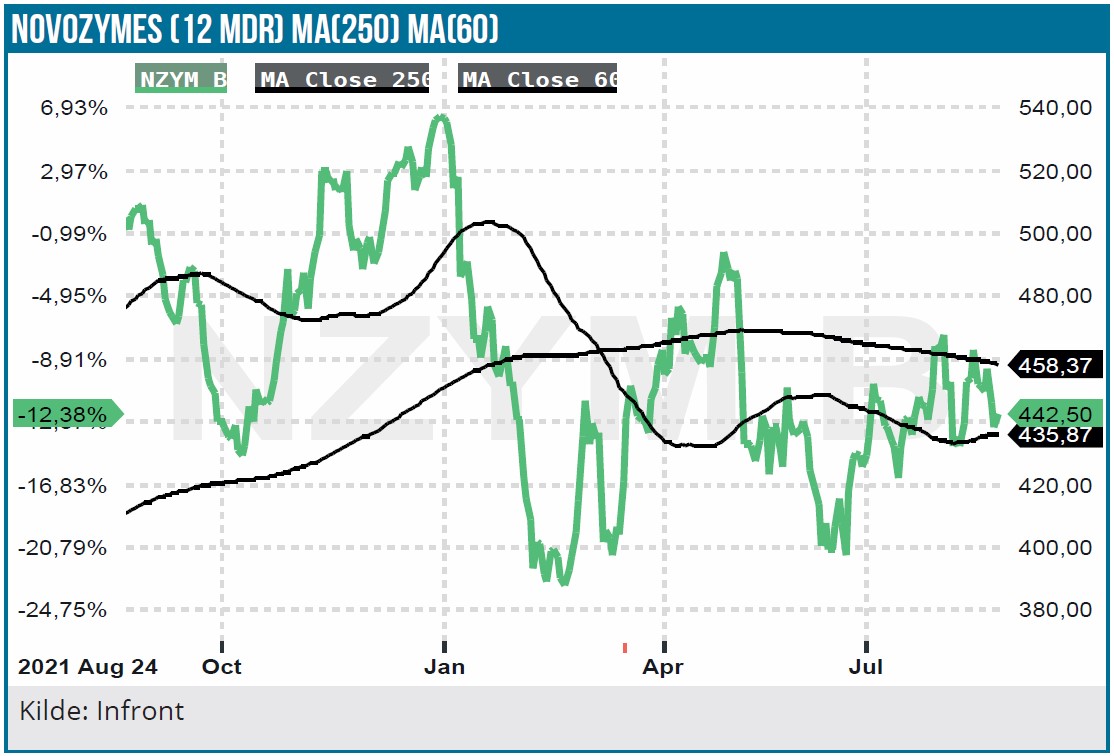

Aktien er steget små 5 % efter regnskabet og ligger nu omkring 450 DKK. Ved vor seneste omtale lå kursen omkring 490 DKK, vi satte et kursmål på 430 DKK, som sidenhen er blevet indfriet. Vi er, som det også fremgår af vor seneste omtale, godt i gang med at ændre vor grundlæggende holdning til selskabet og dets fremtidsudsigter. Der leveres fin vækst i øjeblikket, og der synes at være en god tillid fra investorerne til Novozymes udmeldinger. Det er den nok allervigtigste faktor for fortsatte kursstigninger. Med udsigten til lettelser i inflationspresset (og dermed også på yderligere rentestigninger) kunne en vækstaktie som Novozymes godt levere et pænt afkast.

Lidt optimistisk løfter vi vort kursmål til 500 DKK svarende til en forventning om, at aktien igen er klar til at prøve kræfter med kurs fra april, og på længere sigt kursrekorden omkring årsskiftet på 530-540 DKK. Aktien har historisk haft det med at bevæge sig i bølger, og vi forventer, at den næste bølge vil være opad, og det er det, vi forsøger at indikere med vort kursmål. Med undtagelse af vaskemidler, er der gode indikationer for de andre forretningsområder, og det øger tilliden til, at den langsigtede væksthistorie i aktien er ved at være reetableret, således at aktien igen skal handles til en P/E på 35-40.

Til at understrege vor pointe så vil en organisk vækst på 8 % (der som minimum må antages at være i hus) være det bedste resultat i mange år. Vi skal faktisk tilbage til 2013-2014 for at finde et tilsvarende niveau (7 % i begge år), og det fortæller måske ganske godt, hvor Novozymes er lige nu, og hvor stor en bedrift, årets resultat potentielt kan blive i investorernes øjne, hvis niveauet også i rimelig grad er retningsgivende for fremtiden.

Steen Albrechtsen

Kurs på anbefalingstidspunkt: 452 DKK

Kursmål: 500 DKK

Analysedato: 22. august 2022

Intro-pris i 3 måneder

Få unik indsigt i de vigtigste erhvervsbegivenheder og dybdegående analyser, så du som investor, rådgiver og topleder kan handle proaktivt og kapitalisere på ændringer.

- Fuld adgang til ugebrev.dk

- Nyhedsmails med daglige opdateringer

- Ingen binding

199 kr./måned

Normalpris 349 kr./måned

199 kr./md. de første tre måneder,

herefter 349 kr./md.

Allerede abonnent? Log ind her