PwC begynder nu at mærke de negative effekter af en meget stor markedsandel blandt børsnoterede selskaber, hvor der er øget fokus på uafhængighed. Ifølge de seneste officielle opgørelser har PwC mistet 19 såkaldte PIE-kunder, public interest enterprises. EY napper de fleste frafaldne og præsterer solid fremgang på PIE-indtægter, viser gennemgang af oplysninger fra selskaberne selv. Chefredaktør Morten W. Langer gennemgår her de store revisionsfirmaers positioner og forsøger at give et bud på deres strategiske retning og deres styrker og svagheder i et revisionsmarked under voldsomt opbrud.

Meget tyder på, at der nu for alvor er lagt op til gigantiske omvæltninger i revisionsbranchen, og de er allerede ved at folde sig ud: PwC har i en årrække været helt dominerende som revisor for de store børsnoterede selskaber. Men det kan være under forandring.

I nogle år har der været optræk til, at der ville ske store revisoromrokeringer hos de højprofilerede revisionskunder. Dels på grund af øgede krav om uafhængighed mellem revision og rådgivning hos de såkaldte vigtige PIE-kunder, typisk børsnoterede selskaber. Dels på grund af tvunget rotation af den lovpligtige revisor.

Nu begynder disse ændringer at slå igennem i virkeligheden, efter lange overgangsordninger og bløde grænser for ikke-tilladt rådgivning hos de selskaber, hvor man også er revisor. Selskabernes bestyrelser og deres revisionsudvalg ser ud til at være opmærksomme på, at der skal sættes nogle skarpere teltpæle, og at man eksponerer sig for omdømmerisici ved at købe rådgivning hos sin lovpligtige revisor.

Arbejdsopgaverne, altså henholdsvis revision og rådgivning, vil uden tvivl de kommende år blive delt endnu mere op, og det er også den afgørende begrundelse for, at det globale revisionsfirma EY nu er på vej gennem en smertefuld proces med at finde ud af, hvordan man kan opdele revision og rådgivning i to selvstændige juridiske virksomheder. Læs også artiklen om opsplitningen af EY i dette tema.

Herhjemme begynder PwC’s styrkeposition blandt de største virksomheder nu stille og roligt at svækkes. PwC mistede allerede opgaven som revisor for Novo Nordisk sidste år, efter at Deloitte overtog opgaven og er genvalgt på dette års generalforsamling. Intet tyder dog på, at Novo Nordisks ledelse var utilfreds med PwC’s arbejde.

I indkaldelsen til generalforsamlingen lød forklaringen sådan: ”Som følge af lovkrav skal selskabets revisor udskiftes på den ordinære generalforsamling i 2021. I 2019 påbegyndte bestyrelsen processen med at udvælge den nye kandidat, der vil blive foreslået som ny revisor i 2021. Udvælgelsesproceduren er foregået i overensstemmelse med artikel 16 i EU-revisorforordningen (forordning (EU) nr. 537/2014).”

Videre oplyses det, at ”revisionsudvalget har bl.a. baseret sin præference for Deloitte på Deloittes betydelige erfaring indenfor lægemiddelindustrien, firmaets erfaring med at arbejde med Public Company Accounting Oversight Board samt firmaets indsigt i det amerikanske marked, dets indsigt i Novo Nordisk og dets tilgang til digitalisering af revision. Deloitte har fungeret som skyggerevisor i 2020 og begyndelsen af 2021.”

En gennemgang af PwC’s gennemsigtighedsrapporter for de seneste år viser, at revisionsfirmaet har mistet 19 af de vigtige PIE-kunder på blot ét år. Ud over Novo Nordisk handler det om Per Aarsleff, Jutlander Bank (som er opkøbt), Solar, Vestjysk Bank, Middelfart Sparekasse, Sparekassen Kronjylland og 12 andre mindre børsnoterede selskaber.

Til gengæld har PwC’s ledelse også haft travlt med at kapre nye PIE-kunder, og det er også lykkedes i et vist omfang med 13 nye kunder, bl.a. DFDS, Demant, Columbus, Sanistål og TCM Group. Samlet har PwC formået at bevare sin revisionsomsætning fra PIE-virksomheder, så den fra 2020 til 2021 kun dykkede fra 290 mio. kr. til 286 mio. kr.

PwC’s ledelse skriver ellers i ledelsesberetningen: ”Fremgangen skyldes en flot tilgang af nye markedsdefinerende revisionskunder, der øger omsætningen fra lovpligtig revision med DKK 74 mio., men væksten er også i høj grad præget af et højt aktivitetsniveau på transaktionsmarkedet, hvor PwC’s brede kompetencer inden for alle dele af M&A-markedet har været efterspurgt.”

Samlet sidder PwC fortsat på en stor andel af PIE-kunderne med en markedsandel på 44 pct. af Big Fours samlede PEI-omsætning.

Mest bemærkelsesværdigt i udviklingen af PIE-markedsandele er, at EY går stærkt fremad, som det eneste revisionsfirma i Big Four. PIE-omsætningen er steget fra 123 mio. kr. i 2020 til 179 mio. kr. sidste år. Dermed har EY markant øget sin markedsandel til 30 pct. blandt de højprofilerede erhvervsvirksomheder og finansielle virksomheder.

Fortsætter denne udvikling, vil EY bide PwC i haserne om nogle år. Det er et sandsynligt scenarie, især hvis opsplitningen af EY også ender med at blive gennemført, fordi det vil stille EY’s fortsættende rene revisionsforretning langt stærkere i konkurrencen end blandingsforretningen PwC.

Af gennemsigtighedsrapporterne ser det ud til, at EY har kapret 17 nye revisionskunder inden for PIE-universet, bl.a. Europæiske Rejseforsikring, Huscompagniet, investeringsforeningen Carnegie, Jyske Bank og Jyske Realkredit, kompasbank, Pædagogernes Pension og Zealand Pharma.

Samlet tegner der sig et billede af mange udskiftninger blandt de mellemstore og mindre PEI-selskaber, mens der endnu er en vis stabilitet i revisorvalget i de børsnoterede large cap-selskaber, som der også er mest prestige i for de store revisionshuse. PwC er fortsat dominerende her med kunder som A.P. Møller-Mærsk, Carlsberg, Demant, DSV, GN Store Nord, Lundbeck, Novozymes, Tryg, Vestas og Ørsted.

Men det er også klart, at mange af disse elitevirksomheder af den ene eller anden årsag inden for en årrække kommer til at overveje valg af nyt revisionsfirma, og der kan PwC meget vel står foran en udskiftning. Derfor er det også afgørende, hvilke strategiske skridt særligt PwC vælger fremad.

I det seneste årsregnskab løftes sløret for, at der er udarbejdet en ny strategiplan, som kaldes Tillid25. Om planen oplyses bl.a., at ”vi har i året også lanceret en ny strategi, Tillid25, med tillid som bærende fundament. Heri har vi sat ambitioner for, at vi vil være dem, som branchens dygtigste medarbejdere og ledere vælger til og bliver hos, fordi vi i PwC leverer det, vi kalder, den bedste People Experience. Vi vil fastholde vores markedsledende position inden for revision, skat og rådgivning (…)”

Der oplyses intet om PwC’s strategiske retning som forretning, herunder om der i fremtiden skal fokuseres mest på revision, rådgivning eller noget andet. Økonomisk Ugebrev har søgt at få revisionsfirmaets ledelse i tale om dette. Men det er tilsyneladende ikke noget, man ønsker at dele med omverdenen. Heller ikke selvom det kunne være et relevant pejlemærke for kunderne i erhvervslivet.

PwC er ellers meget informativ, når det gælder revisionsfirmaets fokus på samfundsansvar, klima og miljø – og at man skal være transparent for at sikre tillid i samfundet. Men denne transparens gælder tilsyneladende kun nogle af de moderne dagsordener og ikke selskabets kerneforretninger.

Men tallene fortæller deres egen historie: For det første ser det ud til, at PwC kommer til at miste PEI-omsætning de kommende år. Og det vil nødvendiggøre prioritering af det forretningsmæssige fokus. Ligesom EY overvejer, og som KPMG til dels allerede har valgt, ved at have en juridisk selvstændig skatterådgivningsforretning (og juridiske forretninger).

For det andet ser det ud til, at det fortsatte vokseværk hos PwC er langt størst inden for rådgivning, og selve revisionsdelen øgede sidste år kun omsætningen med 80 mio. kr. Langt den største andel af væksten synes at komme fra anden rådgivning for revisionsklienter, antageligt uden for PIE-universet, hvor der er skrappere krav til uafhængighed. Tallene mudres dog af det forhold, at PwC har solgt sin Global Mobility-forretning, der forrige år havde en omsætning på 125 mio. kr.

Fastholder position

Grundlæggende ser det ud til, at PwC indtil videre formår at fastholde sin dominerende position som førstevalget hos de danske elitevirksomheder. Og der kommer da en lille afsløring i regnskabet om nye strategiske satsninger, da der oplyses om en satsning ”inden for erhvervsjuridiske forhold, digitaliseringsagendaen og bæredygtighedsagendaen, som både rummer spændende strategiske muligheder og stigende krav til dokumentation og rapportering.”

Så revisionerne varmer fortsat op til et skærpet opgør med advokatfirmaerne om juridiske opgaver.

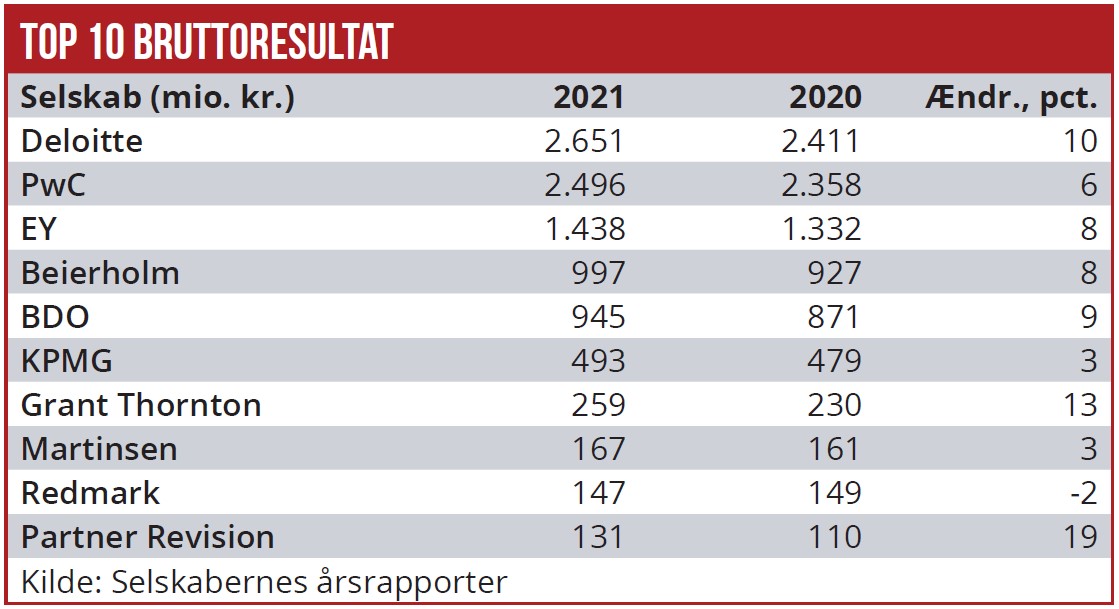

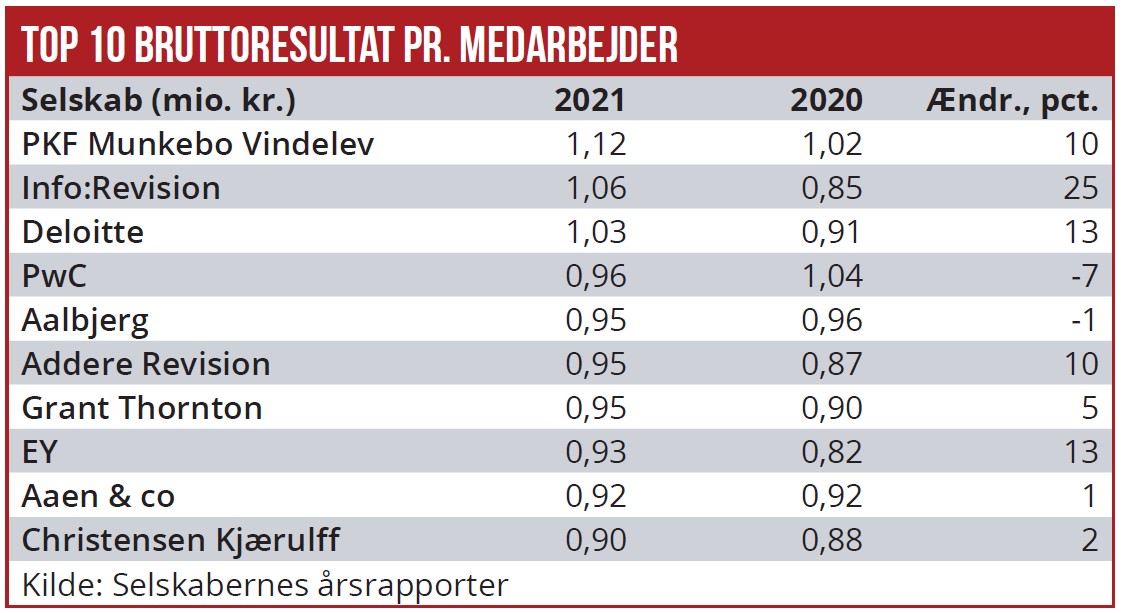

Renset for salget af Global Mobility-forretningen oplyser PwC, at den samlede forretning sidste år voksede fra 3,12 mia. kr. til 3,33 mia. kr. Og antallet af ansatte blev øget til 2602 fra 2497 året før. Bruttoresultatet nåede op på 2,5 mia. kr. Og hvis det ikke havde været for frasalget, havde PwC nået op på niveau som klassens største, nemlig Deloitte, og PwC havde dermed kunnet udfordre Deloitte som Danmarks største revisionshus. Men det skete altså ikke.

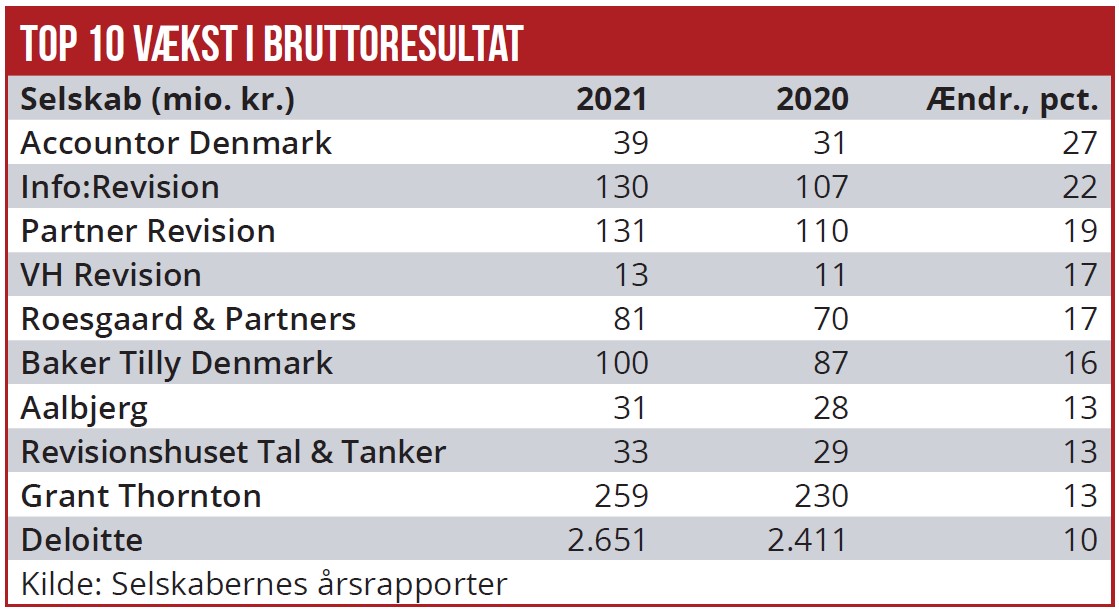

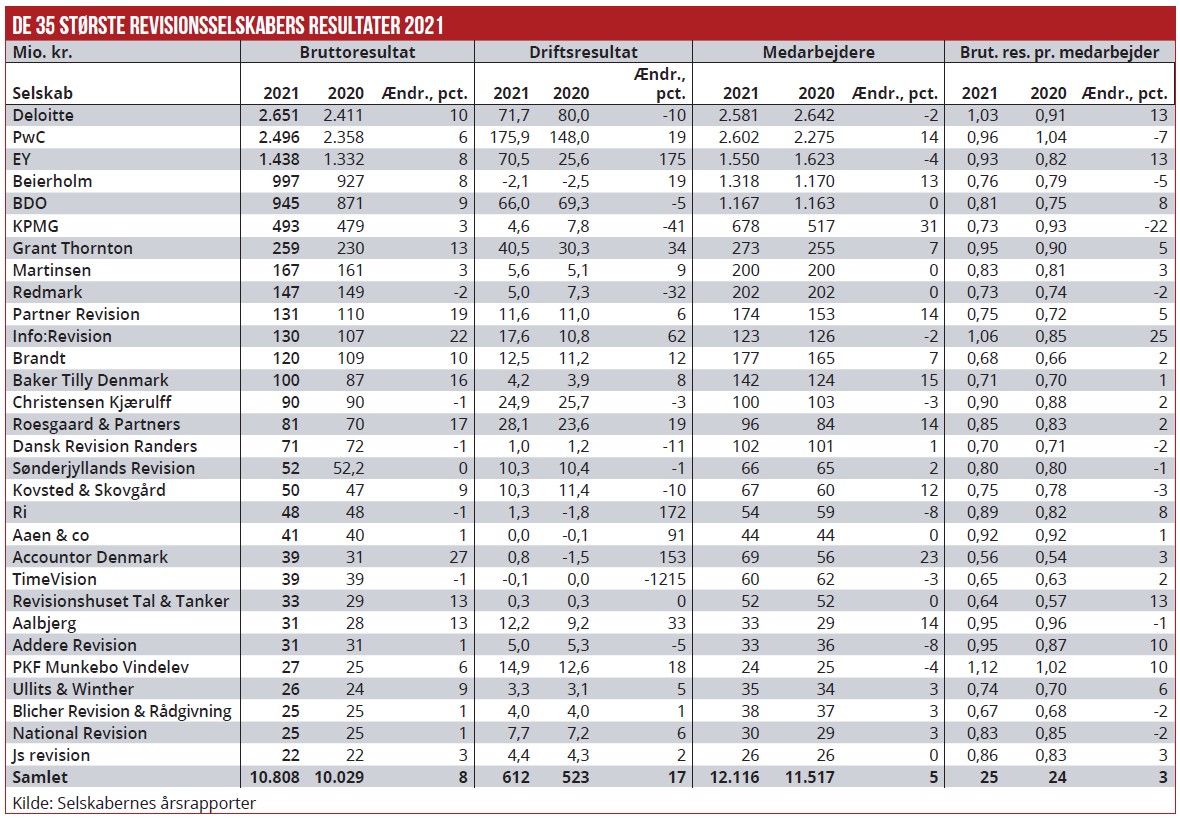

Blandt de ti største revisionshuse præsterede Deloitte største fremgang i bruttoresultatet, kun overgået af Grant Thornton med en fremgang på 12 pct. Deloittes bruttoresultat landende på 2651 mio. kr. mod 2411 mio. kr. året før. Deloitte er fortsat knap 200 mio. kr. større end PwC på toplinjen, og det er fortsat disse to firmaer, som ligger i en suveræn frontposition på størrelse.

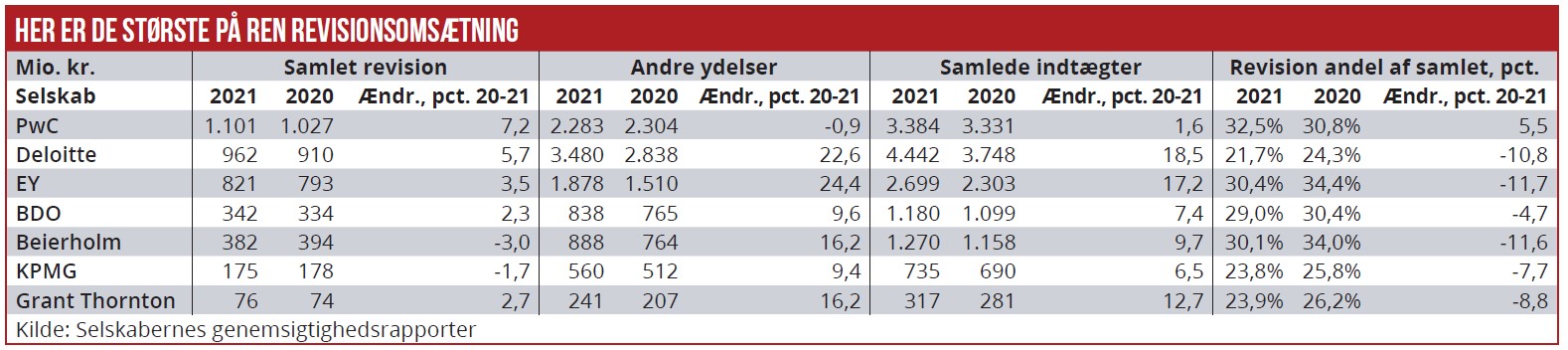

Mens en tredjedel af PwC’s samlede forretning er revision, er det kun omkring en fjerdedel af Deloittes forretning, som er revision. Den blev sidste år blev øget til 962 mio. kr. mod 910 mio. kr. året før. PwC er fortsat den største revisionsforretning med en revisionsomsætning på 1101 mio. kr.

Ifølge gennemsigtighedsrapporterne mistede Deloitte sidste år revisionsomsætning hos PIE-virksomheder, der dykkede fra 147 mio. kr. til 129 mio. kr. Det svarer til ca. 20 pct. af den samlede PIE-omsætning. Modsat de øvrige revisionsfirmaer offentliggør Deloitte også omsætningstal for rådgivning hos PIE-kunder, som jo typisk kan være ramt af interessekonflikter.

Det er denne omsætning, som sandsynligvis bliver udsat for et nedadgående pres, fordi revisionskundernes bestyrelser ikke ønsker virksomhedens revisor i en dobbeltrolle. Netop denne tendens bekræftes også af Deloittes tal: Rådgivningsomsætningen for revisionsfirmaets vigtige PIE-kunder er det seneste år dykket fra 95 mio. kr. til 35 mio. kr. Rådgivningsopgaverne er altså næsten beskåret med to tredjedele. Og det anskueliggør på bedste vis, hvad der er for nogle valg, de store revisionsfirmaer står over for i disse år.

Deloittes rådgivningsomsætning for revisionskunder uden for PIE-universet er nogenlunde uændret på godt 700 mio. kr., mens rådgivningsforretningen hos virksomheder, hvor man ikke er revisor, nærmest er eksploderet – fra 2028 mio. kr. til 2732 mio. kr. En vækst på mere end 30 pct.

Deloitte ser altså ud til nu for alvor at vælge strategisk vej – mod endnu mere rådgivning, hvor der også ses langt den største vækst – i forhold til revision. Se også analyse i den kommende udgave af ØU Finans med fokus på, hvad de store virksomheder betaler i revisionshonorarer, og hvor meget de betaler for anden rådgivning til deres revisor.

Deloittes ledelse skriver bl.a. om fremgangen: “The largest growth driver this year has been the M&A-enabled transformation services, in which we have helped clients through massive transactions, but also tech-enabled and front-end integrationenabled consulting services have driven significant growth.”

Stor omsætning fra M&A

Velkendt er det, at M&A-transaktionerne har boomet de seneste år, og at der nu er en afmatning på vej. Da rådgivning inden for M&A er et meget lønsomt forretningsområde, kan der være en vigende indtjening forude for revisionshusenes rådgivningsforretninger. En mulig nedgang kan også blive fremmet af et generelt vanskeligere markedsmiljø, hvor der muligvis også vil blive anvendt færre kroner på dagsordener inden for klima og bæredygtighed, på grund af en presset økonomi i virksomhederne.

Heller ikke Deloitte løfter sløret for virksomhedens substantielle strategi, som formuleres i præcis lige så floromvundne vendinger som hos PwC. Ledelsen skriver bl.a., at ”FY23 marks the final chapter of this strategy period. Our commitment and determination to progress and create an impact that matters for our people, clients, and society will remain. By investing in our future in line with our above-mentioned priorities, we will lay the path for a more sustainable future for our firm.”

For det sidste traditionelle Big Four-firma, KMPG, ser vækstrejsen nu ud til at blive stadigt vanskeligere. KPMG aflægger snart regnskab for 2021/22, men baseret på seneste årsregnskab ser det lidt svært ud. I sidste års analyse af revisionsbranchen i Økonomisk Ugebrev bragte vi et forsidefoto af KPMG-chef Morten Mønster med overskriften: ”We are the speed boat.” Og man kan ikke komme uden om, at KPMG ret beset er på vej tilbage i Big Four.

I et interview for et år siden sagde han også: ”I det regnskabsår, som sluttede september 2021, kommer vi igen ud med en tocifret vækst. Og derfor ser jeg for mig, at vi vil være tæt på at genindtage en position i Big Four. Målet er helt klart at genindtage en position i Big Four senest i 2022.”

Opgjort efter de seneste regnskabstal er KPMG fortsat nummer seks: Med en omsætning på 736 mio. kr. ligger revisionsfirmaet fortsat henholdsvis ca. 400 mio. kr. og ca. 500 mio. kr. i omsætning efter BDO og Beierholm. Billedet ser dog anderledes ud, hvis man indregner det tilknyttede, men selvstændigt ejede KPMG Acor Tax i regnestykket.

Selskabet, der er ejet af partnerne, ydede skatterådgivning for 389 mio. kr. i det seneste regnskabsår. Derved blev de to mellemstore revisionsfirmaer allerede sidste år alvorligt udfordret, i hvert fald på papiret, på deres positioner som fjerde- og femtestørste revisionsfirma.

Fremgang for de mellemstore

Både Beierholm og BDO har leverevet flot fremgang i det seneste regnskabsår, men væksten er i altovervejende grad kommet fra salg af rådgivningsydelser, mens de lovpligtige revisionsopgaver er vokset langt mere moderat. Billedet af solid vækst inden for rådgivning og moderat fremgang i revisionsopgaver understøttes også af udviklingen i KPMG. Skatterådgivningsselskabets omsætning steg sidste år hele 19 pct., men det ”rigtige” KPMG leverede en toplinjevækst på moderate 7 pct. til 736 mio. kr.

Næsten hele væksten er kommet fra rådgivningsopgaver hos kunder, hvor KPMG ikke er revisor. Mere opsigtsvækkende er det, at revisionsfirmaet endnu ikke har fået fat i flere børsnoterede revisionskunder (altså PIE’er), hvor omsætningen sidste år var 56 mio. kr. mod 63 mio. kr. året før – og 56 mio. kr. tilbage i 2019. CEO Morten Mønster sagde ellers for et år siden til Økonomisk Ugebrev, at det var en klar målsætning at kapre flere børsnoterede revisionskunder.

Ifølge gennemsigtighedsrapporten har KPMG ikke kapret nye PIE-kunder, men har blot en større håndfuld mellemstore børsnoterede selskaber, bl.a. NNIT, Royal Unibrew, EAC Invest og Gabriel Holding samt ti andre PIE-kunder, hvor Codan ryger efter opsplitningen og salg til Alm. Brand.

Hvis salgstallene er en indikation for den strategiske retning for KPMG, er det tydeligt, at selskabet er ved at udvikle sig til en ren rådgivningsforretning. Med revision for 175 mio. kr. – eller ca. en sjettedel af den samlede koncernomsætning – er det et stort spørgsmål, om KPMG kan opretholde de nødvendige kompetencer til at revidere de største danske virksomheder.

Til gengæld tyder meget på, at KPMG-gruppen formår at tage flere rådgivningsopgaver, og hvis momentum holder i den forretningsdel, er det sandsynligt, at KPMG, sammen med skatteforretningen, om nogle få år kan genindtage en placering blandt Big Four-selskaberne.

Morten W. Langer

Intro-pris i 3 måneder

Få unik indsigt i de vigtigste erhvervsbegivenheder og dybdegående analyser, så du som investor, rådgiver og topleder kan handle proaktivt og kapitalisere på ændringer.

- Fuld adgang til ugebrev.dk

- Nyhedsmails med daglige opdateringer

- Ingen binding

199 kr./måned

Normalpris 349 kr./måned

199 kr./md. de første tre måneder,

herefter 349 kr./md.

Allerede abonnent? Log ind her