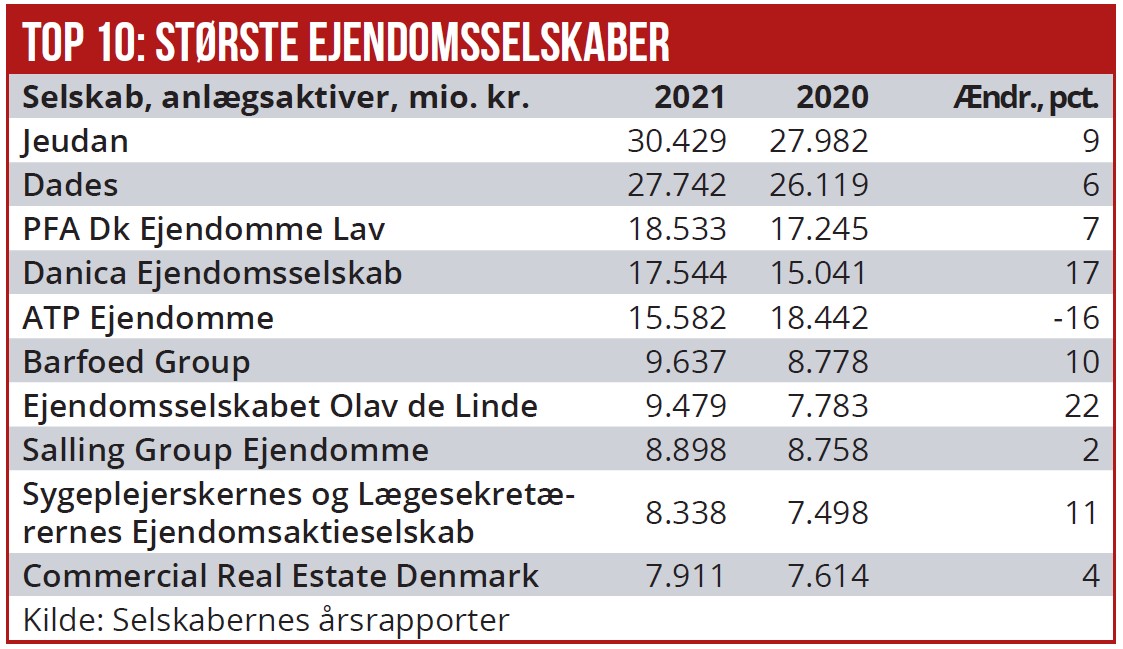

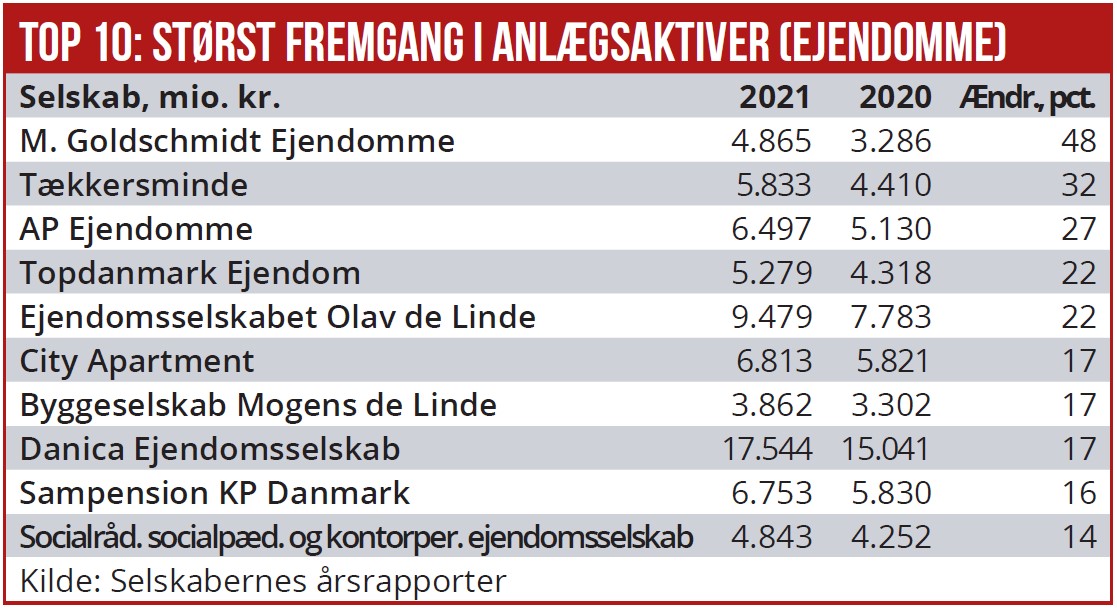

Tema om Top 40 Ejendomsselskaber: Landets største ejendomsselskaber opskrev deres værdier med hele 14 mia. kr. i 2021, næsten det dobbelte af hvert af årerne før. Netto bidrog nye opkøb med 7 mia. kr. til den samlede aktivmasse. Nettokøbene lå på en håndfuld store selskaber, bl.a. Danica Ejendomme, AP Ejendomme og Goldsmidt Ejendomme. Den effektive afkastningsgrad steg til 3,5 pct. mod 3,4 pct. året før efter fald fire år i træk. Vi gennemgår her hovedresultater, regnskabsresultater og nøgletal for de 40 største ejendomsselskaber.

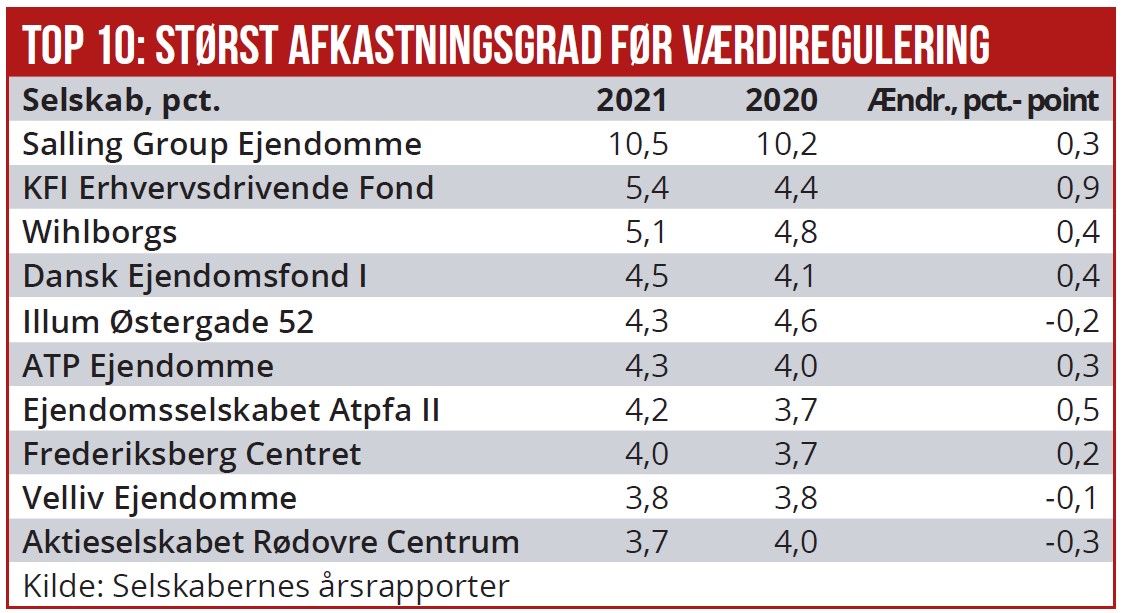

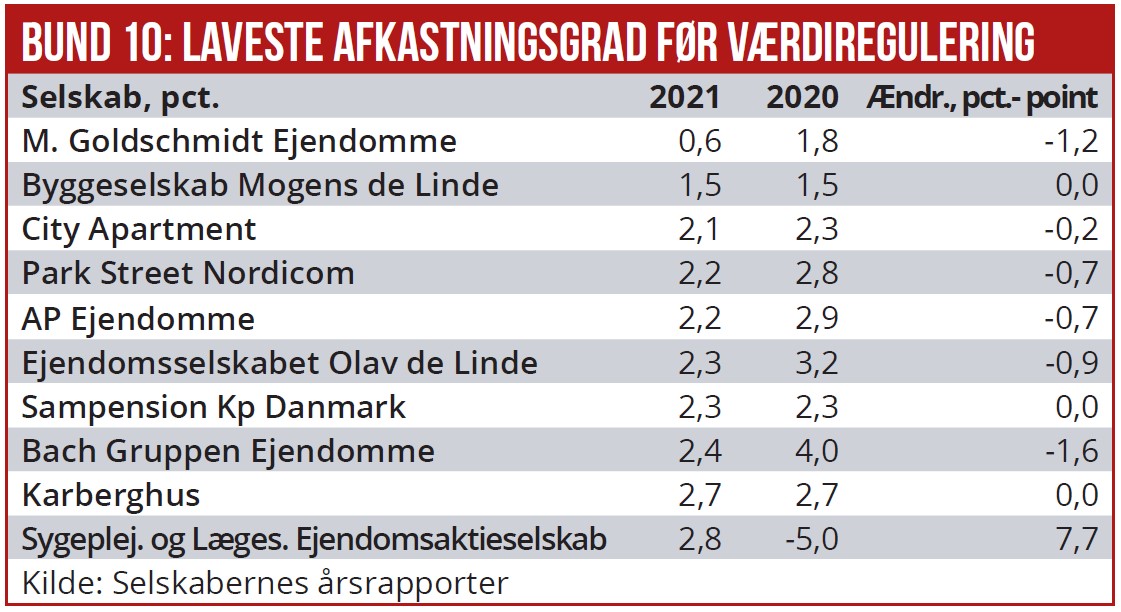

Ejendomsselskabernes gennemsnitlige afkastgrad (før værdireguleringer) blev i 2021 3,5 pct., lidt højere end det foregående års 3,4 pct. Gennemsnittet blev trukket op af kun 11 selskaber med højere afkastgrader, og tre fjerdedele af de 40 største ejendomsselskaber oplever vigende afkastgrader, især på grund af højere aktivpriser efter værdiopskrivninger og tilkøb med lavere afkast.

Største fald i afkastgraden ramte Velliv Ejendomme Logistik og Bach Gruppen, der begge har aktiver for omkring 2,5 mia. kr. Deres afkastgrader faldt ca. 1,6 procentpoint til henholdsvis 3,5 pct., altså tæt på sektorgennemsnittet, og 2,4 pct., en del under sektorgennemsnittet.

Bach Gruppens ledelse forklarer, at ”i 2021 er der udbetalt bonus til medarbejdere på DKK 31.000.000 relateret til salget af Batteriet K/S. Bonussen er ført under personaleomkostninger i årsrapporten og forklarer stort set afvigelsen i forhold til sidste år. Årsregnskabsloven tillader ikke modregning af bonussen i avancen fra indtægter af kapitalandele i tilknyttede virksomheder, selvom vi finder dette mest retvisende. Ledelsen finder årets resultat meget tilfredsstillende.”

I talopgørelsen indgår ikke indtægter fra tilknyttede selskaber på 140 mio. kr. Og der er ikke bogført nævneværdige værdiopskrivninger i de seneste regnskabsår.

Velliv Ejendomme Logistik opskrev ejendomsporteføljen med 8 pct., svarende til 181 mio. kr., hvilket har været med til at presse afkastgraden. Ledelsen skriver: ”Årets lejeindtægter var 165,6 mio.kr. mod 161,9 mio.kr. i 2020. Årets resultat udviser et overskud før skat på 253,4 mio.kr. mod et overskud på 99,8 mio.kr. i 2020. Ændringen i forhold til 2020 skyldes hovedsageligt, at værdireguleringerne på investeringsejendommene i 2020 var -11,6, mio.kr. mod 181,4 mio.kr i 2021.”

Blandt de allerstørste danske ejendomsselskaber var der også fald i afkastgraden hos Ejendomsselskabet Olav de Linde med aktiver for 9,5 mia. kr., hvilket er 1,7 mia. kr. mere end året før. Springet frem er alene baseret på værdiopskrivninger på 2 mia. kr. og frasalg på ca. 350 mio. kr. Værdiopskrivninger er altså hovedforklaringen på den lavere afkastgrad, som dykkede til 2,3 pct. mod 3,2 pct. året før.

Også M. Goldschmidt Ejendomme A/S med aktiver for 4,9 mia. kr. fik et ordentligt tryk nedad på afkastgraden efter nye opkøb for 1,4 mia. kr. Afkastgraden blev reduceret til 0,6 pct. mod 1,8 pct. året før. Ledelsen skriver i regnskabet, at der har været afholdt engangsomkostninger med henblik på af forbedre driften for nogle ejendomme:

”I overensstemmelse med det forventede steg lejeindtægterne betydeligt i 2021 og udgør 156 mio. kr. mod 126 mio. kr. i 2020. Stigningen skyldes særligt færdiggørelsen af etape 1 og 2 i Frederiksbroprojektet. Koncernen har i 2021 afholdt en række engangsomkostninger, hvilket medfører, at det i 2021 realiserede resultat før skat (eksklusive dagsværdireguleringer), er lidt under det forventede. De pågældende omkostninger er bl.a. afholdt med henblik på at forbedre indtjeningsmulighederne på enkelte ejendomme.”

Videre hedder det, at ”en positiv udvikling i driftsindtjeningen på koncernens ejendomme kombineret med en fortsat gunstig prisudvikling på ejendomsmarkedet har i 2021 medført positive dagsværdireguleringer på investeringsejendomme med 213 mio. kr. mod 182 mio. kr. i 2020.”

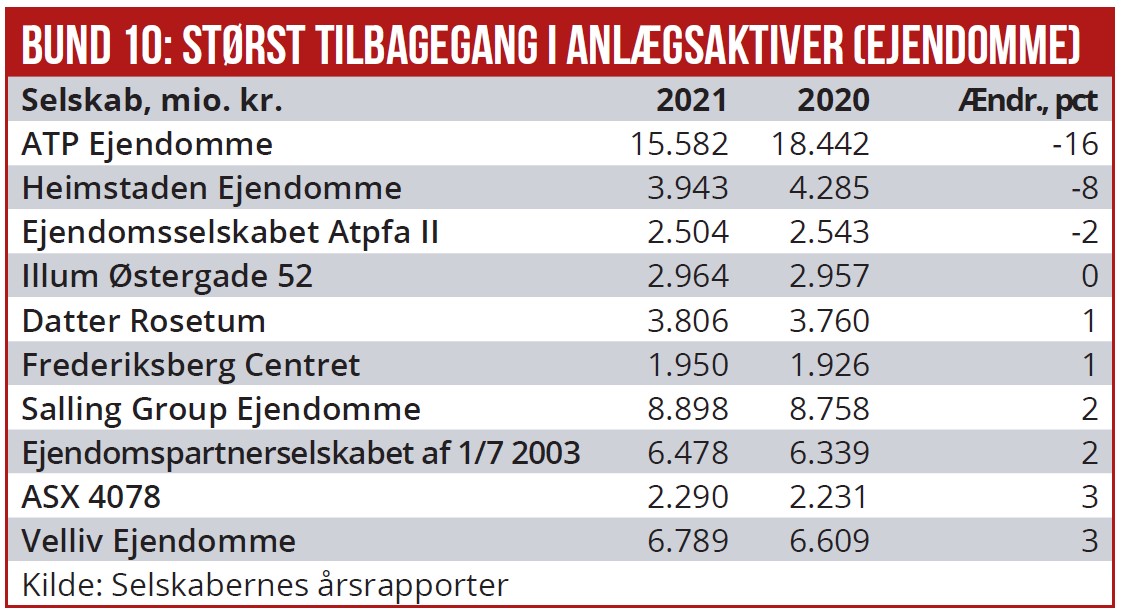

Højere afkastgrader blev der præsteret i ATP Ejendomme, der næsten fordoblede afkastet fra ca. 3 til 6 pct. Landets femtestørste ejendomsselskab reducerede aktiverne med 2,9 mia. kr. – til 15,6 mia. kr. mod 18,4 mia. kr. året før – efter frasalg på 3,5 mia. kr. og positive værdireguleringer på 0,6 mia. kr.

Også Wihlborgs, med aktiver for ca. 6 mia. kr., holder en afkastgrad i den meget høje ende – over 5 pct., og lidt højere end året før. Ejendomsselskabet øgede de samlede aktiver med 0,4 mia. kr. efter tilkøb på 0,3 mia. kr. og værdiopskrivninger på knap 0,1 mia. kr.

Ejendomskoncernen har kun kontor og kontor/lager, der udgør henholdsvis 80 pct. og 20 pct. af kvadratmeterne. Ledelsen skriver i regnskabet for 2021, at selskabet kun i mindre grad har været ramt negativt af covid, og at man ser positivt på 2022.

Der er dog risiko for øget tomgang, men på den anden side er der også positive drivkræfter for indtjeningen. I hvert fald fra 2023 er der lagt op til betydelige positive huslejereguleringer i kølvandet på den stigende inflation, idet mange kontrakter giver mulighed for justering efter nettoprisindeks.

Blandt de store ejendomsselskaber var der store udsving i dagsværdireguleringerne. Jeudan opskrev værdierne med 1,8 mia. kr., svarende til en positiv justering af ejendomsporteføljen med 6 pct. Danica Ejendomsselskab har øget selve ejendomsporteføljen. Ledelsen for Danica Ejendomsselskab skriver, at ”efterspørgslen efter velbeliggende investeringsejendomme er fortsat høj og der observeres til stadighed nye udenlandske investorer som indtræder på danske ejendomsmarked. Markedet er dermed stærkt konkurrencepræget, og ofte resulterer det i transaktioner til meget lave afkastniveauer. Trods det konkurrenceprægede investeringsmarked har Selskabet investeret i alt 962 mio.kr. i nye ejendomme dels via et kapital indskud i Danske Shoppingcentre P/S til erhvervelse af endnu et shoppingcenter og dels til køb af to velbeliggende boligejendomme i Storkøbenhavn.”

Videre hedder det, at ” butikscentrene og detailsegmentet oplever generelt skift i markedet, blandt andet på grund af øget e -handel og ændret forbrugeradfærd, hvilket delvis også påvirker lejeudviklingen. Shoppingcentrene i porteføljen søger at modvirke disse trends via en strategi, som skal ændre centrenes profil til også at indeholde flere tilbud om bespisning og underholdnings- og fritidsaktiviteter af forskellig karakter.”

Morten W. Langer

Læs også de øvrige artikler i temaet om Top 40 Ejendomsselskaber

Krisetid? Ejendomsinvestorer trækker mod sikre boligejendomme

Finansiering: Barfoed Group forberedte sig før rentestigningen

Milliardnedskrivninger venter i 2022-regnskaber

Nordiske ejendomsaktier klarede sig hæderligt gennem 2022

Intro-pris i 3 måneder

Få unik indsigt i de vigtigste erhvervsbegivenheder og dybdegående analyser, så du som investor, rådgiver og topleder kan handle proaktivt og kapitalisere på ændringer.

- Fuld adgang til ugebrev.dk

- Nyhedsmails med daglige opdateringer

- Ingen binding

199 kr./måned

Normalpris 349 kr./måned

199 kr./md. de første tre måneder,

herefter 349 kr./md.

Allerede abonnent? Log ind her