Økonomisk Ugebrevs årlige Pensions Survey viser, at op mod hver fjerde pensionist i år får nedsat den månedlige udbetaling fra pensionsselskabet. Især rammer det markedsrentekunder efter sidste års store kursfald på finansmarkederne. Mere end hver tredje forventer, at det vil have meget stor eller stor effekt på deres fremtidige privatøkonomi. 13 pct. overvejer at spare mere op, og andre 12 pct. overvejer at blive længere på arbejdsmarkedet.

En stor del af de danske pensionister med egen pensionsopsparing får mindre udbetalt i pension i år, end de gjorde sidste år: I Økonomisk Ugebrevs årlige Pensions Survey med knapt 500 svar fra private investorer, typisk i pensionsalderen, svarer 18 pct., at de er sat ned i pension, og andre 10 pct. svarer ”ved ikke.”

Konkret stilles følgende spørgsmål: ”Har dit pensionsselskab oplyst til dig, at dine pensionsudbetalinger bliver lavere end tidligere forventet?”

Økonomisk Ugebrev har efterfølgende stillet spørgsmål til de enkelte pensionsselskaber, om de har nedsat kundernes eller medlemmernes pensioner på markedsrente. Og de fleste oplyser, at alle eller dele af deres medlemmer eller kunder har fået – eller får – nedsat pensionsudbetalingerne.

Men der er tydeligvis også store forskelle, idet selskaberne typisk oplyser, at pensionerne baseret på markedsrente ikke er nedsat svarende til sidste års store kursfald. Bl.a. fordi noget af værdifaldet modsvares af en højere såkaldt omregningsrente eller af øgede offentlige ydelser. Nogle få selskaber oplyser, at visse kundegrupper også vil opleve uændrede eller højere pensioner.

PFA oplyser, at ”PFA’s 30.000 kunder med markedsrente, der er gået på pension, har fra nytår i gennemsnit oplevet en stigning i ydelsen på 1,7 pct. Blandt kunderne er der individuelle forskelle på, hvordan udbetalingerne for 2023 lander. Generelt gælder det, at kunder med få år tilbage af udbetalingen typisk vil opleve en nedgang, mens kunder, der er få år inde i pensionisttilværelsen, kan opleve et større løft i årets udbetalinger end de gennemsnitlige 1,7 pct.”

Danica Pension oplyser, at ”for kunder med pension baseret på markedsrente vil størstedelen opleve et mindre fald i deres udbetaling på grund af negative afkast i 2022. Der er en række faktorer, der medvirker til, at faldet i udbetalinger bliver mindre end det samlede afkast for denne kundegruppe. Én faktor er den såkaldte omregningsrente, som vi har besluttet at sætte op for kunder i markedsrente under udbetaling. Samlet set er det vigtigt at have med i betragtningen, at kunder i markedsrente typisk vil have oplevet meget pæne afkast og tilsvarende stigninger i deres udbetalinger over de seneste år.”

Akademikerpension skriver, at der kommer nedsættelser af pensionen: ”Ja, men slet ikke 1:1. Som et af de få selskaber har vi en udjævningsmekanisme, som betyder, at pensionister på markedsrente får udjævnet deres pensionsudbetalinger. Udjævningen betyder, at medlemmernes udbetaling er et gennemsnit af de sidste ti års afkast. Årets afkast bliver fordelt ud over de næste ti år. Det giver stabile udbetalinger og tryghed.”

Pensionskassen PBU oplyser, at ”efter en lang periode med høje afkast og høje udbetalinger får pensionister i PBU i gennemsnit nedsat deres udbetaling med 3 pct. i år. Det sker som en objektiv funktion af det aktuelle afkast for den enkelte, det fremtidige afkast, som defineret af Rådet for Afkastforventninger, og den forventede levealder. Dog får den typiske pensionist halvdelen af beløbet tilbage igen i form af manglende modregning i offentlige ydelser.”

Også Sampension oplyser, at der kommer nedsættelser af pensionsudbetalingerne: ”Pensionister i markedsrente reguleres sidst i januar, så vi er for tiden i gang med at regne på de præcise reguleringer i de forskellige ordninger, rentegrupper, risikoprofiler og aldersgrupper,” hedder det.

Velliv skiver på hjemmesiden, at nogle kunder vil blive sat ned: ”Udbetalingen i 2023 falder, fordi dit afkast i 2022 har været negativt. Effekten af et højere fremtidigt afkast er desværre ikke tilstrækkeligt til at opveje virkningen af det negative afkast, du har fået i 2022. Det påvirker især kunder, der har forholdsvis få måneder tilbage af deres udbetaling fra en ratepension.”

Kun få medlemmer af P+ rammes negativt, da pensionskassen har få medlemmer på markedsrente: ”Vi har endnu ingen medlemmer, der har sparet op i vores nye markedsrenteordning, P+ Livscyklus, som er gået på pension. Blandt de øvrige ca. 100.000 medlemmer af P+ har vi 279 medlemmer på pension, som har en supplerende opsparing i markedsrente, hvis udbetaling er påvirket negative afkast sidste år,” oplyser pensionskassen.

Industriens Pension oplyser, at medlemmer med markedsrente, modsat de fleste andre, er blevet opreguleret: ”Den altovervejende del af pensionister med markedsrente hos os har fået opreguleret udbetalingerne med mellem 1 og 3 pct. ved årsskiftet. Omkring to tredjedele af alle pensionister med markedsrente har fået opreguleret udbetalingerne med over 2 pct. Opreguleringen i 2023 skyldes vores udjævningsmekanisme, der bl.a. betyder, at medlemmerne i udbetalingsperioden kan tåle et større negativt afkast, uden at pensionen falder.”

Efter tab: Flere vil spare mere op og arbejde længere

For de færreste er det gået upåagtet hen, at 2022 blev et af de værste år for pensionsopsparing i aktier og obligationer i mands minde. Samlet set var kurstabet på danskernes pensionsopsparing de første tre kvartaler af 2022, 741 mia. kr., viser tal fra Nationalbanken. Dermed blev der skåret knap 20 pct. af den samlede pensionsopsparing.

Udviklingen har tydeligt vist bagsiden af medaljen for de udbredte markedsrentebaserede pensionsprodukter, hvor den enkelte opsparer tage hele markedsrisikoen – i modsætning til de traditionelle garantiprodukter, hvor pensionsopspareren er sikret en fast årlig rentetilskrivning.

Overraskende viser Økonomisk Ugebrevs årlige Pensions Survey, at en stor del af danskerne allerede har gjort sig tanker om, hvordan de vil forholde sig til, at deres fremtidige pension måske forringes. Dels på grund af købekraftudhuling i kølvandet på inflationen, og dels efter sidste års store værditab på finansmarkederne.

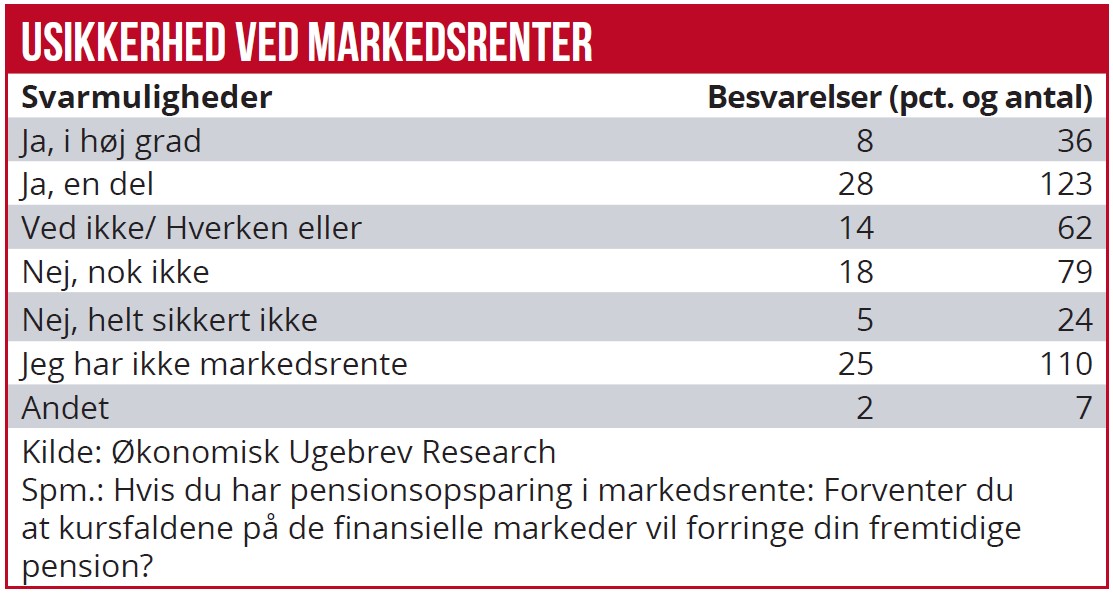

73 pct. af respondenterne oplyser, at de har pensionsopsparing i markedsrente. Og godt halvdelen af dem forventer, at kursfaldene på de finansielle markeder vil forringe deres fremtidige pensionsudbetalinger.

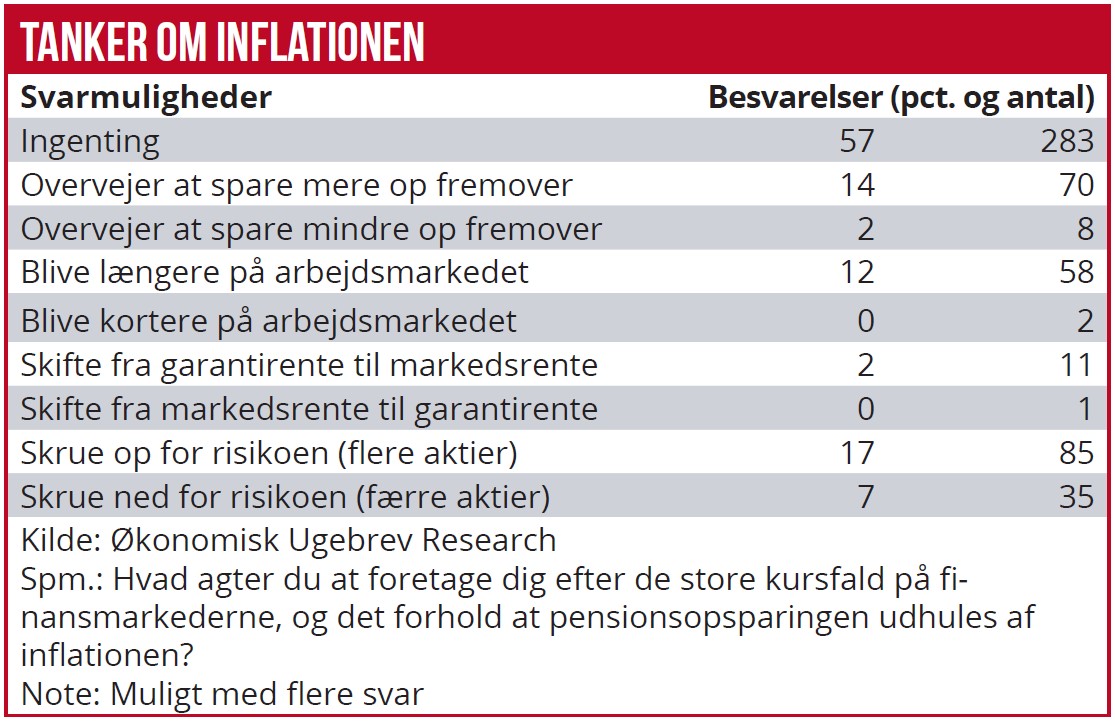

I årets survey har vi også stillet dette spørgsmål: ”Hvad agter du at foretage dig efter de store kursfald på finansmarkederne, og det forhold at pensionsopsparingen udhules af inflationen?”

Den største gruppe – på 57 pct. – af respondenterne svarer, at de ikke forventer at foretage sig noget. Men de øvrige 43 pct. har altså gjort sig overvejelser om at ændre deres opsparingsadfærd efter begivenhederne sidste år. 19 pct. svarer, at de overvejer at skrue op for risikoen i deres pensionsopsparing, bl.a. ved at tage flere aktier ombord. 13 pct. af respondenterne vil overveje at spare mere op til pension end tidligere. Endelig skriver 12 pct., at de overvejer at blive længere end hidtil planlagt på arbejdsmarkedet.

I de skriftlige kommentarer til spørgsmålet hedder det bl.a:

”Jeg søger ikke mere investeringsråd i min bank.” ”Fremover investerer jeg selv.” ”Køber seksprocentsobligationer og investerer frie midler.” ”Opsiger min pension og investerer andetsteds.” ”Jeg ved ikke, hvad jeg skal gøre.” ”Jeg regner med at det retter sig igen.” ”Selv investere forsigtigt og langsigtet, så fremtidigt afkast er kendt.” ”Har fyret private banking for at reducere omkostninger. Private banking har intet kunnet gøre for at modvirke tab.”

Morten W. Langer

Intro-pris i 3 måneder

Få unik indsigt i de vigtigste erhvervsbegivenheder og dybdegående analyser, så du som investor, rådgiver og topleder kan handle proaktivt og kapitalisere på ændringer.

- Fuld adgang til ugebrev.dk

- Nyhedsmails med daglige opdateringer

- Ingen binding

199 kr./måned

Normalpris 349 kr./måned

199 kr./md. de første tre måneder,

herefter 349 kr./md.

Allerede abonnent? Log ind her