Hidtil har der ikke været store negative effekter på de finansielle virksomheder af de stigende obligationsrenter. Men det skete i den grad torsdag og fredag, hvor en mellemstor amerikansk bank krakkede.

Eller rettere sagt blev den lukket af myndighederne, fordi banken havde svært ved at skaffe den nødvendige funding efter kæmpestore kurstab på bankens obligationsbeholdning og angiveligt tab på ventureudlån. Det satte fokus på andre lidt mere usikre amerikanske banker, som enten er meget eksponeret mod svage udlån eller store beholdninger af erhvervsobligationer.

Den slags begivenheder giver altid rystelser gennem hele den finansielle verden på grund af fokus på de systemiske risici, altså usikkerhed om soliditeten i det finansielle system. Tidligere bankkrak, f.eks. Lehmann Brothers, spredte sig som ringe i vandet gennem systemet, fordi de finansielle institutioner hænger sammen i gensidige udlån og udstedelser af værdipapirer.

De danske banker slap heller ikke denne gang, og de store danske og nordiske banker blev sat ned omkring 4 pct. over dagen. Kursfaldene skyldes dog en generel øget risikopræmie fra investorerne. Og efter vores vurdering skyldes kursfaldene ikke en konkret øget risiko i de danske banker. I parentes kan dog nævnes, at der i nogle banker kan ligge store kurstab på obligationsbeholdningerne forude.

I forhold til den nye banknervøsitet er vores bedste bud, at der vil falde ro på igen de næste uger. Den californiske Silicon Valley Bank ser vi som en special case, men sagen afdækker også, at der er ved at komme lidt mere stress i banksystemet. Vi anser dog myndighedernes indsats for at sikre soliditet i de europæiske banker som et godt sikkerhedsnet, ikke mindst under de danske banker. Men der kan uden tvivl opstå store problemer i en stribe sydeuropæiske banker, der er fyldt op med statsobligationer fra Italien, Spanien, Portugal og Grækenland, hvor staterne snart skal til at refinansiere deres gigantiske statsgæld til markant højere lånerenter end for blot et år siden.

Ja, vi kan let få en ødelæggende europæisk statsgældskrise igen, og vi tror, at det alene er et spørgsmål om tid. Løsningen bliver nok, at alle Eurozone-landene igen skal til lommerne, og derfor ligger der også en kæmpe bombe under hele Eurozonen.

Og det er også det bedste argument for, at Danmark skal holde sig udenfor fælles bankredninger, Euroen og en finanspolitisk union.

Selvom man ikke kan se de danske banker som en isoleret ø i det store hav, så forventer vi ikke samme problemstillinger i de store banker, og kursfald i bankaktierne ser vi blot som en god købsmulighed.

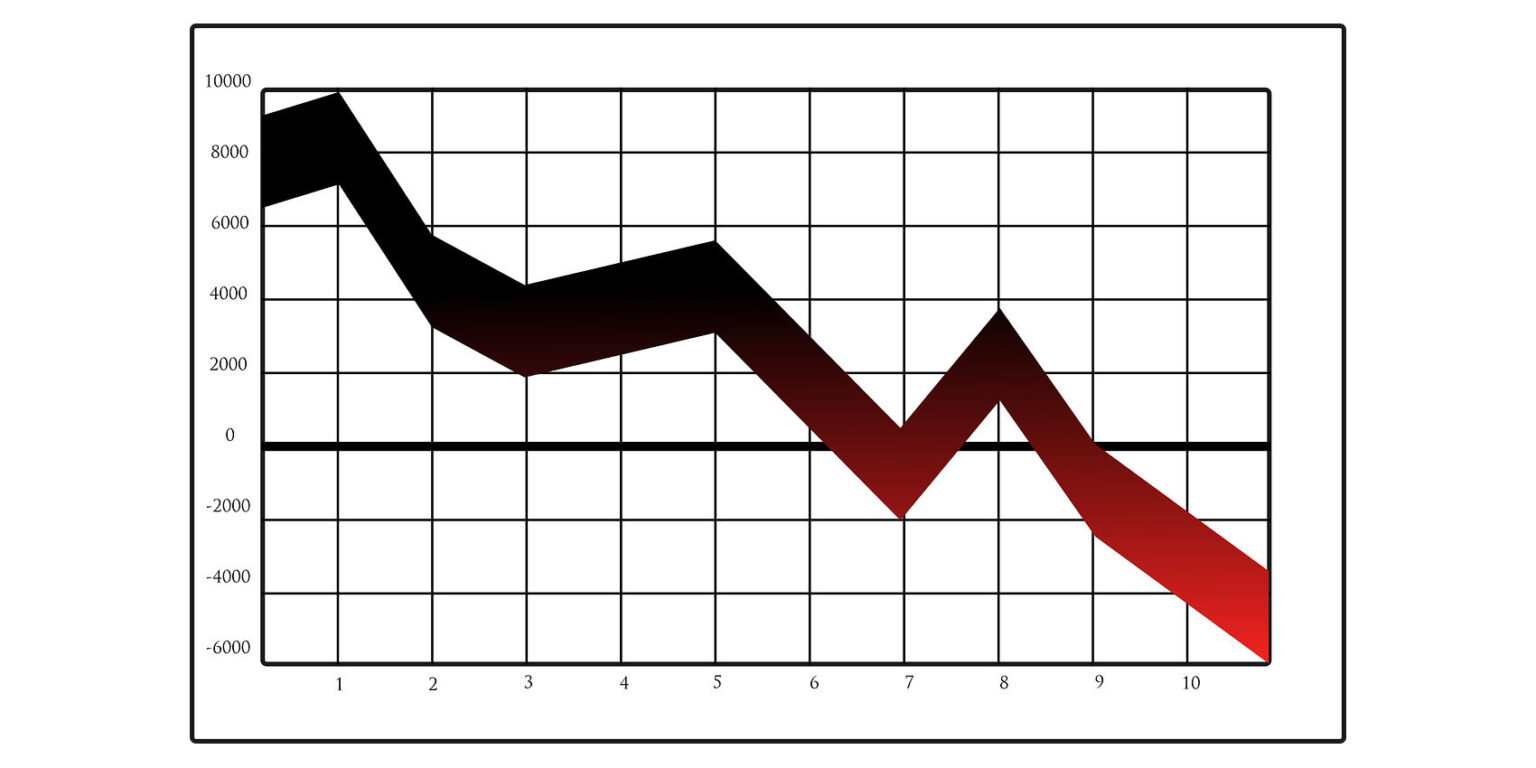

Omkring det generelle aktiemarked sker der også store ting og sager i disse uger. Jeg skrev på denne plads for en uge siden, at jeg måske havde fejllæst markedet, fordi det blev ved med at holde stand, trods stigende renter. Siden da har “verden” ændret sig markant, ikke kun på grund af banksagen.

Opbremsning i USA’s økonomi

Fredag kom der data for den amerikanske beskæftigelse, som indikerer, at USA’s økonomi nu bremser op. Arbejdsløsheden er stigende, og selvom der blev skabt flere nye jobs end forventet, så var udviklingen negativ i de producerende sektorer. De nye jobs kom i sundhed, undervisning, fritid og offentlig forvaltning.

Markedets forventninger til fremtidige renteforhøjelser fik et kæmpestor tryk nedad, og i første omgang er presset tilsyneladende taget af den amerikanske centralbank for at gennemføre mange flere renteforhøjelser. Det er umiddelbart positivt for aktiemarkederne.

Men det nye verdensbillede har også en bagside. I første omgang ramte banksektorens risk-off de fleste andre aktier. Men vi ser også for os, at markedet nu i stedet vil begynde at fokusere på risikoen for en måske hård økonomisk opbremsning. Det kan ramme de konjunkturfølsomme, cykliske aktier, mens de stabile healthcare aktier sandsynligvis vil klare sig godt.

Vi synes, at det er meget vanskeligt at aflæse særligt meget ud af de seneste uges aktiemarked, som var meget event-påvirkede.

De kommende uger vil markedet igen skulle finde fodfæste, og det skal også ske på bagkant af de vigtige amerikanske inflationsdata, som kommer tirsdag kl. 14.30, hvor der forventes fald i core inflation fra 5,6 pct. til 5,5 pct. Højere inflationstal kan igen ryste markedet, så vi står under alle omstændigheder foran meget urolige og nervøse aktiemarkeder.

Morten W. Langer

Her kan du tilmelde dig Økonomisk Ugebrevs gratis nyhedsbreve om:

Aktieinvestering, Finansiel virksomhed, Ledelse & Strategi, Samfundsansvar og Bestyrelsesarbejde