Myndigheder og centralbanker har gjort meget for at afmontere den ulmende globale bankkrise. Men torsdag og fredag begyndte det at rumle igen, skriver chefredaktør Morten W. Langer i en gennemgang af nogle stress-indikatorer for banksektoren.

Når en sygehusindlagt person bliver fyldt med morfin og andre symptomdæmpende medikamenter, får patienten det bedre – men kun på overfladen. Det grundlæggende problem er der stadig.

Nogenlunde sådan er det også for tiden med banksektoren i den vestlige verden. Særligt de amerikanske banker tynges af store obligationsbeholdninger, som er bogført langt over den aktuelle markedsværdi.

Autoritative skøn lyder på, at op mod to tredjedele af den amerikanske banksektors egenkapital ville forsvinde i ét hug, hvis obligationerne skulle sælges nu til aktuel markedsværdi. Det var bl.a. det, der ramte Silicon Vally Bank.

Men mange andre amerikanske regionalbanker står tilsyneladende også i skudlinjen. I hvert fald er det amerikanske aktieindeks for regionalbanker (se grafik) stort set ikke steget siden SVB’s krak.

Regionalbank-aktier er faktisk de seneste dage faldet tilbage til bunden lige før SVB-redningen og den generelle indskydergaranti.

Selvom de europæiske banker umiddelbart er meget robuste efter en strammet myndighedsregulering af både likviditet og kapitalkrav, skal man ikke føle sig oversikker på de europæiske banker. Først Credit Suisse og nu også Deutsche Bank, som alene fredag kl. 11.15 var 14 pct. nede, synes at blive ramt af stigende mistillid.

I casen Credit Suisse er AT1-obligationsholderne, som ligger lige over aktiekapitalen, blevet nedskrevet med hele deres kapital, svarende til over 100 mia. kr., mens aktionærerne har bevaret en begrænset værdi. Det går stik mod den mekanisme, som blev etableret efter finanskrisen, hvor aktionærerne skulle nedskrives først. Denne fremgangsmåde fra de schweiziske myndigheder har skabt stor uro på markedet for AT1-kapital, som bankerne er helt afhængige af.

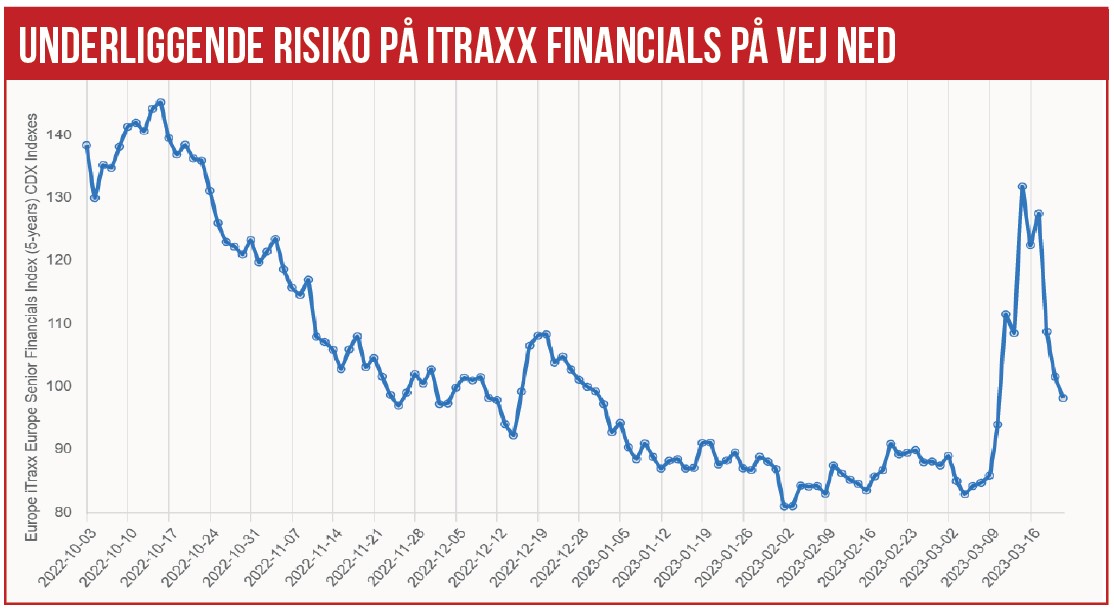

Som det fremgår af grafikken, er kurserne dykket kraftigt på AT1-kapital (og renten er dermed steget). Det vil belaste bankerne, når de skal refinansiere nuværende AT1-gæld, eller udvide den. Eksempelvis Danske Bank har AT1-gæld for ca. 15 mia. kr., der udløber fra næste år.

Morten W. Langer

Intro-pris i 3 måneder

Få unik indsigt i de vigtigste erhvervsbegivenheder og dybdegående analyser, så du som investor, rådgiver og topleder kan handle proaktivt og kapitalisere på ændringer.

- Fuld adgang til ugebrev.dk

- Nyhedsmails med daglige opdateringer

- Ingen binding

199 kr./måned

Normalpris 349 kr./måned

199 kr./md. de første tre måneder,

herefter 349 kr./md.

Allerede abonnent? Log ind her