Lunar – den danske neobank – har tydeligvis tabt vækstmomentum. Ledelsen har vendt ryggen til det tidligere sats på forbrugslån i Sverige og Norge efter meget betydelige tab og en retssag, der i værste fald kan lukke banken. Udlånet falder drastisk, og indlånet dykker også. Gebyrindtægterne falder ligeledes i første halvår, mens lyspunktet er nettorenterne, skriver finansanalytiker Per Grønborg i denne gennemgang af halvårsregnskabet.

Lunar bank har stadig meget lang vej til break-even, og den førende digitale udfordrerbank får sandsynligvis brug for mere kapital næste år for at holde gang i forretningen. Værdien af banken er faldet med to tredjedele, så der er vigende tro på, at Lunar på den korte bane bliver en guldgrube. Faktisk ser det ganske svært ud.

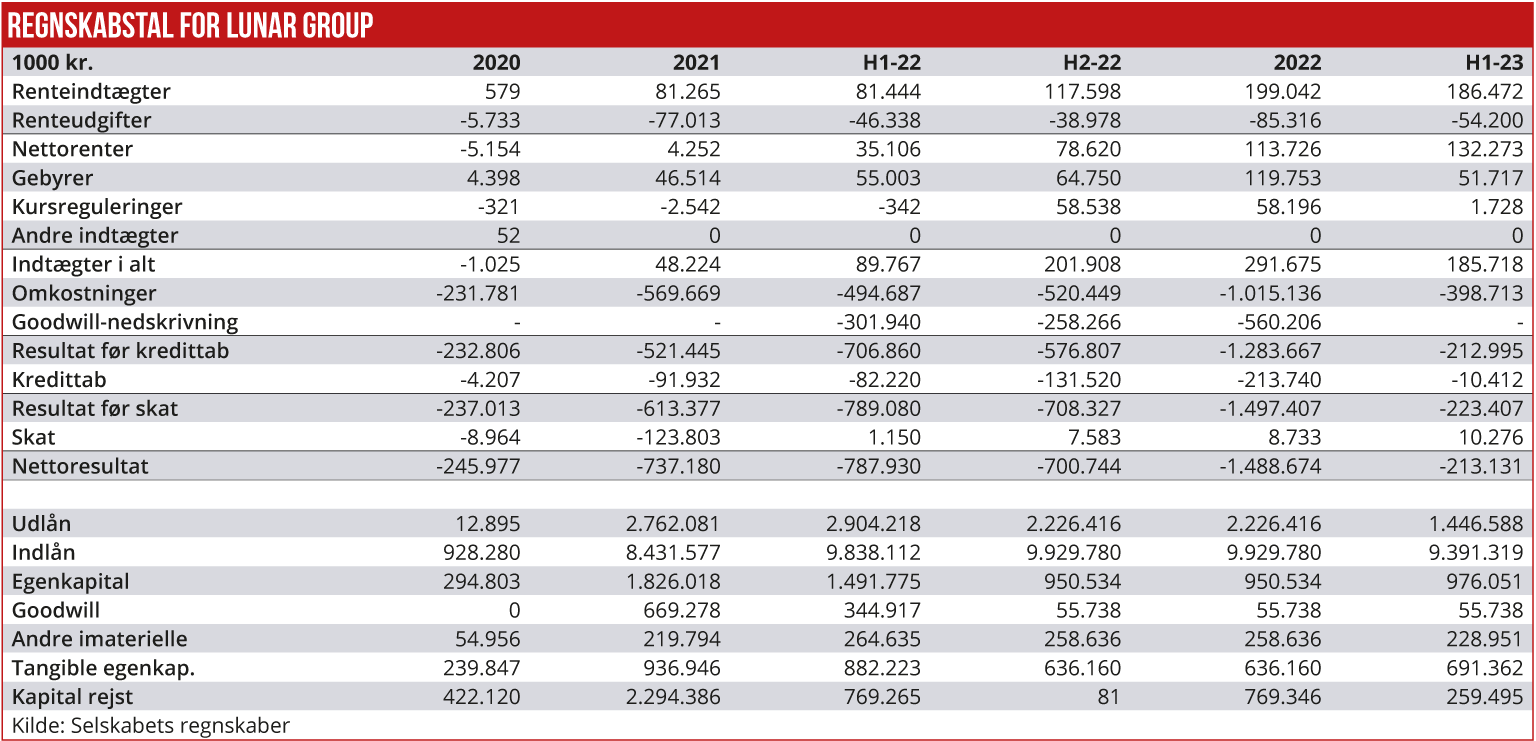

I sidste uge kom Lunar med regnskab, og i denne analyse vil jeg fokusere på regnskabet fra Lunar Group, altså hele koncernen inkl. den helejede bank. Mit første indtryk som regnskabslæser er, at superlativerne er blevet nedtonet en del i forhold til årsrapporten for 2022.

Og man forstår i grunden godt den implicitte bekymring: I årsrapporten for 2022 blev der fortalt om et supergodt år med stor fremgang: 40 pct. vækst i betalende kunder, 52 pct. vækst i månedlige aktive brugere, 116 pct. vækst i indtægter og 63 pct. stigning i transaktioner.

Højere nettorenteindtægter

I halvårsregnskabet er superlativerne primært koncentreret om bløde faktorer som brugeroplevelse og produktudbud. Som altid vil jeg koncentrere mig om de hårde facts: Det positive i første halvår er, at nettorenteindtægterne er firdoblet i forhold til første halvår 2022 og steget med 68 pct. i forhold til andet halvår. Hertil kommer, at omkostningerne falder 19 pct. (ekskl. goodwillnedskrivning i første halvår 2022), og at kredittab på udlån dykker med 87 pct. til nu 1,1 pct. annualiseret af det samlede udlån.

På den negative side kan nævnes, at der var 35 pct. negativ udlånsvækst i forhold til ultimo 2022, og gebyrindtægterne dykkede 6 pct. Den imponerende vækst i nettorenterne ville normalt overdøve alt andet. Udfordringen er blot, at væksten alene er drevet af Nationalbankens renteforhøjelser, der giver markant medvind til en bank, der startede 2023 med et indlån, der var 4,5 gange større end udlånet, og sluttede halvåret med indlån på 6,5 gange udlånet.

Den store udfordring er nu, at den samlede størrelse af udlån skrumper kraftigt. Lunar skriver, at den resterende Lendify-portefølje er afhændet, mens selv uden P2P-lån er udlån faldet med 24 pct. på et halvår og med hele 43 pct. å/å. P2P-lån er udlån, hvor Lunar alene var agent imellem långiver og låntager, men hvor man har indtryk af, at Lunar selv nok var den dominerede långiver. Finanstilsynet påbød i 2022 Lunar at bogføre alle P2P-lån i sin balance.

I en analyse i Dagbladet Børsen sidste efterår kaldte jeg Lunar en forbrugslånsbank. Lunars direktør Ken Villumsen afviste et par dage efter, at banken ønskede at gå den vej. Vel og mærke efter at Lunar i marts 2022 forsøgte at købe den norske forbrugslånsbank Instabank. En handel, der blev aflyst den 30. september 2022, da Lunar ikke kunne rejse den nødvendige kapital. Efterfølgende har Lunar fået et sagsanlæg på 580 mio. norske kroner på halsen fra utilfredse Instabank-aktionærer.

Lunar Bank skriver i sin halvårsrapport, at den resterende Lendify P2P-låneportefølje er afhændet med et tab på 10 mio. kr. i første halvår 2023. Lunar betalte en goodwill på 614 mio. kr. for Lendify i juni 2021 – en goodwill, der blev nedskrevet med 560 mio. kr. i 2022. Den resterende del er sandsynligvis tabt på den faldende svenske krone.

Langt fra som håbet

Det, der i 2022 lignede et quick fix til at bringe Lunar i overskud, endte i stedet med et tab på 0,6 mia. kr. og et sagsanlæg på yderligere 580 mio. norske kroner.

Hvad så nu? Vejen frem herfra synes uklar. Udlånet skrumper kraftigt – også uden Lendify. Lunar vil gå ind i realkreditlån – meget vel, men det vil kræve nye ressourcer at opbygge kompetencerne. Men Lunar vil utvivlsomt blive budt velkommen hos Totalkredit.

Erhvervssatsningen – kan vi se i halvårsregnskabet – har kastet beskedne 81 mio. kr. af sig i erhvervskrediteksponering i Lunar Bank, hvoraf 80 mio. er til finansielle modparter. Der er ikke meget, der tyder på, at erhvervssatsningen hidtil har givet den store medvind på udlånssiden. Det er måske heller ikke det bedste tidspunkt at forsøge at få nye SMV-erhvervskunder ind på.

Faktisk indikerer regnskabet, at Lunar ikke længere fokuserer på udlån, men at fokus i stedet er på at levere transaktioner og derved hente gebyrindtægter. I det lys er det beklageligt, at gebyrindtægterne faktisk falder 6 pct. Et fald, der dog også har ramt mange andre banker i første halvår, typisk drevet af lav aktivitet på boligmarkedet. Et marked, som Lunar hidtil ikke har deltaget i.

Lunar har behov for betydelig aktivitetsvækst for at få enderne til at nå sammen, og den vækst er svær at få øje på i halvårsregnskabet. Hovedudfordringen er, at udgifterne er mere end dobbelt så store som indtægterne. Forbrugslånsekspansionen er opgivet efter betydelige tab. Der er sandsynligvis stadig meget lang vej til break even, og ny kapital bliver nok nødvendig senest i 2024.

Samtidig er værdiansættelsen af Lunars aktier faldet markant. En kapitalrejsning i april 2022 værdiansatte Lunar til 12,8 mia. kr. Ved seneste kapitalrejsning var værdien i bedste fald 4,0 mia. kr. Men der er usikkerhed om værdiansættelsen, da der skete to udvidelser samtidig – en til kurs 100 og en til kurs 288,751.

Det korte af det lange er, at i bedste fald er værdien faldet med to tredjedele efter et år, hvor Lunar opgav forbrugslån, Hvad vil fremtiden byde på? Med fortsatte store underskud vil Finanstilsynet sandsynligvis banke på døren i løbet af 2024. Så enten skal der sikres yderligere egenkapital, og det skal nok ske til en acceptabel værdiansættelse. Det ser svært ud. Eller også skal der skæres ind til benet på omkostningerne for at begrænse underskuddet. Men er det realistisk at reducere omkostningerne med yderligere 30-40 pct.?

Den store dark horse er, hvad effekten er på nettorenterne, når det nuværende renteniveau slår fuldt igennem. Det er svært at analysere nærmere, da Lunar har udeladt regnskabsnoten, der viser de underliggende poster i renteindtægter og renteudgifter.

Lunar har i øjeblikket renteudgifter svarende til 1,1 pct. af indlånet, mens man tjener 3,5 pct. på sine rentebærende aktiver. For at dække omkostningerne skal de rentebærende aktiver give et afkast på 4 procentpoint mere end i første halvår, det vil sige mere end en fordobling af afkastet. Det synes på ingen måde realistisk med en aktivside, der primært består af bankmellemværender og obligationer, mens udlån udgør en kraftigt faldende andel.

Det grimme spørgsmål er, hvad der sker, såfremt renten atter falder i 2024/25.

Guidance for 2023 på 375-425 mio. kr. i underskud tyder heller ikke på den store fremgang, da det indikerer et underskud 162-212 mio. kr. i andet halvår. Havde der været kraftig medvind fra den fulde indfasning af forårets rentestigninger, burde det have slået kraftigere ud.

Per Grønborg

Intro-pris i 3 måneder

Få unik indsigt i de vigtigste erhvervsbegivenheder og dybdegående analyser, så du som investor, rådgiver og topleder kan handle proaktivt og kapitalisere på ændringer.

- Fuld adgang til ugebrev.dk

- Nyhedsmails med daglige opdateringer

- Ingen binding

199 kr./måned

Normalpris 349 kr./måned

199 kr./md. de første tre måneder,

herefter 349 kr./md.

Allerede abonnent? Log ind her