Vi kigger her for sidste gang på, hvordan det gik i 2023 for de nordiske Life Science aktier, ligesom vi også følger op på vores bud på gode 2023 Life Science aktier, som igen havde et svært år. Til gengæld klarede Modelporteføljen sig som bekendt nogenlunde, og det er måske en lille læring, at det ikke giver megen mening eller har stor værdi at forsøge at udpege de gode aktier fra årets start. Slet ikke i en sektor, hvor timing kan være altafgørende, og udviklingen kan skifte fra det ene sekund til det andet.

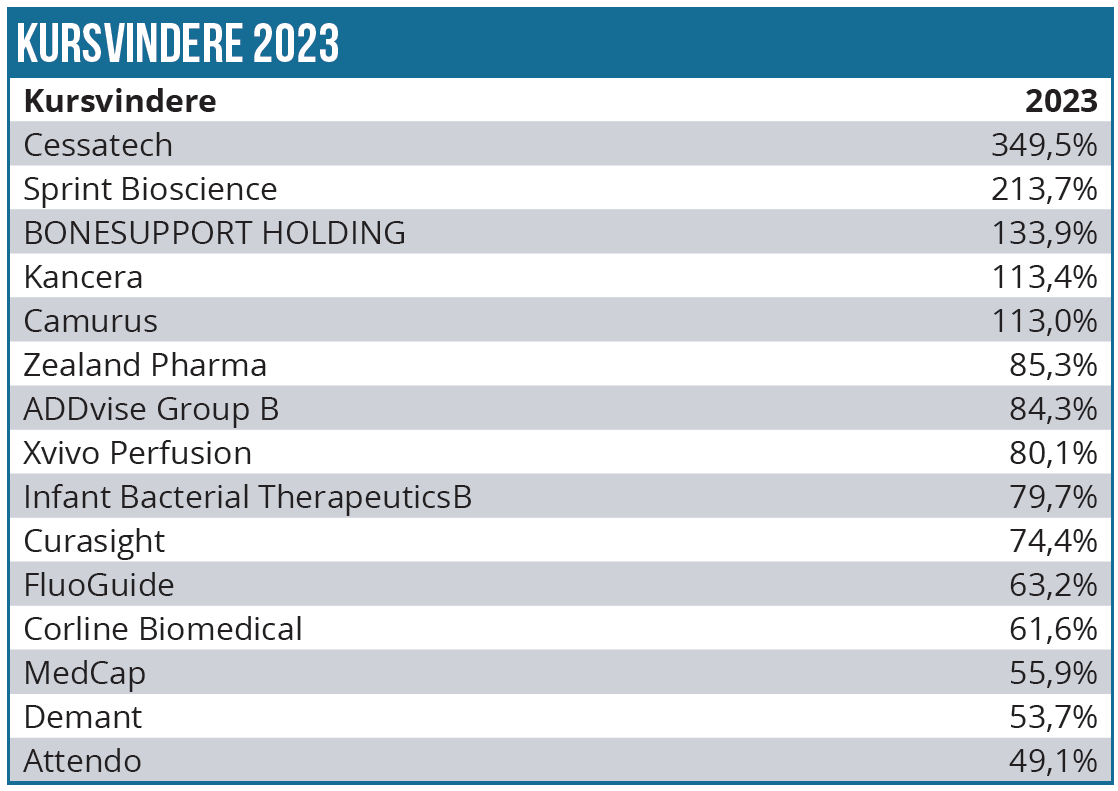

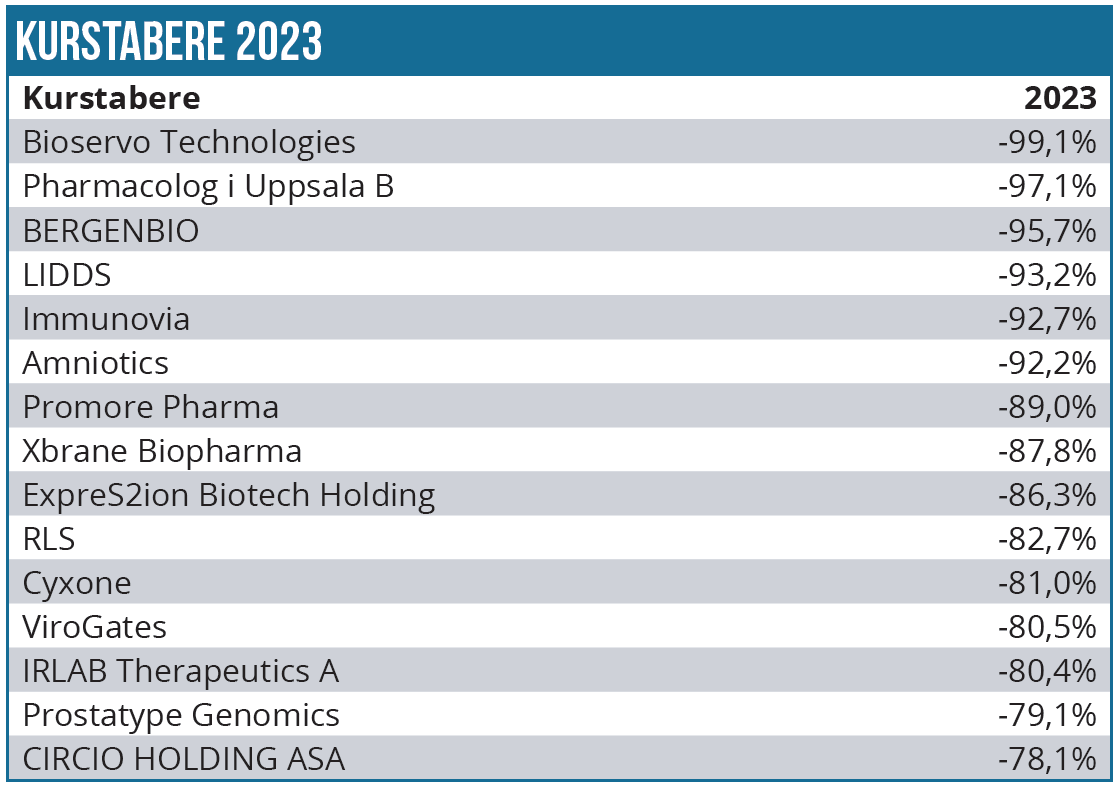

Udviklingen i Norden var ikke meget forskellig fra udviklingen på de øvrige aktiemarkeder, og det har vi efterhånden skrevet en del om. 2023-afkastet blev reddet af de sidste 2 måneder, som leverede fremragende afkast til mange af de aktier, der havde fået store kurstæsk gennem året. Men for langt de fleste af de hårdt ramte aktier var selv en kursstigning på 50 % eller 100 % ikke nok til at redde afkastet for hele året. Starter vi med at se på de bedste og de dårligste 15 aktier i 2023 udvalgt fra vores normale liste med ca. 160 selskaber (den liste, vi normalt kalder sektoroverblik), er billedet tydeligt. Rundt regnet 1/3 af aktierne er steget for året, mens 2/3 er faldet. Zoomer vi ind på den sidste måned, var billedet lige omvendt, nemlig at 2/3 steg, mens 1/3 faldt.

Det gennemsnitlige afkast (ligevægtet) var på -12,5 % for hele året og 8,7 % for den sidste måned af året. Median-afkastet lå på -17 % for hele året og +4 % for december måned. Med et afkast på næsten 50 % for 2023 ville Novo Nordisk have været klart dominerende i f.eks. et markedsværdi-vægtet gennemsnit, så derfor giver det i vores øjne mest mening at fokusere på et ligevægtet afkast med de fordele og ulemper, det selvsagt også giver af skævvridning på andre måder. Novo slutter i øvrigt lige uden for Top-15.

På listen over Top15 kursvindere lægger vi bl.a. mærke til, at der er flere mindre selskaber, som har gjort det rigtigt godt. Det er tilfældet helt i toppen af listen med nr. 1 og nr. 2, men det er også værd at bemærke, at omtrent halvdelen af aktierne trods den flotte kursudvikling ligger på et kursniveau, der i flere tilfælde er langt fra tidligere topniveauer. I praksis er der altså tale om, at der i selskaberne sagtens kan sidde mange aktionærer, som overhovedet ikke kan være tilfreds med kursudviklingen samlet set, trods den gode udvikling i 2023.

Til gengæld er der også en række selskaber, hvor 2023 blot er endnu et år på en samlet set meget flot kursrejse, der over en håndfuld år har givet aktionærerne meget flotte afkast. Det gælder f.eks. for BONESUPPORT, Camurus, Zealand, ADDvise Group, MedCap, Fluoguide og til dels Xvivo og Curasight.

Det er også værd at bemærke, at Camurus, Zealand Pharma og Infant Bacterial Therapeutics har ligget i Life Science Modelporteføljen hele året. På listen over kurstaberne i 2023 er det som oftest dårlige data, sløve kommercialiseringer og ikke mindst emissioner og kapitalrejsninger, der går igen som de forklarende variable på nedturen. Det er der som sådan ikke noget overraskende i, men det har til tider overrasket os i 2023, hvor lave tegningskurser selskaberne har måttet hoste op med for at få kapitalen hjem. Og i flere tilfælde endda uden at det medførte fuldtegning.

Mest overraskende er måske, at vi også finder enkelte relativt store og modne selskaber som f.eks. Xbrane på listen. Et selskab, hvor man som aktionær godt kunne have en berettiget forventning om, at den største del af risikoen var taget ud af aktien ifm. partneraftalen med STADA og den begyndende kommercielle udrulning. Det blev bestemt ikke tilfældet, og det er gået yderligere galt allerede i januar i år, hvor man på ny har trukket en fortegningsemission op af hatten med en enorm rabat til aktiekursen og med en enorm udvanding. Nu vi fremhævede modelporteføljen Top-15, skal vi da også for en god ordens skyld have med her, at Immunovia med -93 % desværre også er at finde i Life Science Modelporteføljen.

Sådan gik det vores 2023-valg

Hopper vi videre til arbejdet med at finde gode Life Science aktier, så må vi først og fremmest konstatere, at vores 2023-valg også skuffede. Vi valgte sidste år Acarix, Hansa Biopharma, Cantargia og Orexo, som alle i bund og grund har leveret skuffende kursudvikling, selvom man undervejs i nogle af aktierne så pæne stigninger. Det understreger, at timing er alfa og omega i øjeblikket, og at køb og hold ikke altid er den vindende strategi i en presset Life Science sektor. For Acarix gik det præcist som ventet, nemlig at man skulle hente kapital senere på året, og at det blev dyrt. Til gengæld var der i løbet af året og helt frem til september en ganske pæn kursgevinst i tiden inden, emissionsplanerne blev offentliggjort. Det kunne meget vel blive det samme, vi oplever i 2024 efter emissionen i slutningen af 2023. Det kræver nye ordrer og tegn på fremgang i forretningen i USA. For Hansa Biopharma blev 2023 ikke året, hvor det kommercielle gennembrud kom. Det kan i stedet stadig blive tilfældet i år, men også her begynder et kapitalbehov nu at lure i baggrunden. Selskabet har store nok aktionærer til, at det måske kan blive løst uden alt for store kursmæssige konsekvenser, men der er ingen garanti i disse tider. Det handler om timing, og lige så snart, der er indikationer på, at selskabet kan lykkes på den kommercielle front, er vi ikke i tvivl om, at det kan blive en kursraket. Det kan være i 2024, efter de positive tegn for salget i 4. kvartal 2023. For Cantargia startede året med fyrværkeri, men resten af året blev lidt af en fuser. Også her var kursen en overgang højere, men grundlæggende var året skuffende på kursfronten. I år skal Cantargia sandsynligvis lægge en plan for de kommende år, og det vil nok føre til yderligere prioriteringer af de kliniske studier og pipeline og muligvis også endnu en kapitalforhøjelse. Usikkerheden er derfor høj, men upside er bestemt stadig til stede, for vi begynder at kunne se vejen til et pivotalt studie og efterfølgende registreringsansøgning. Det kræver dog, at investorerne begynder at se glasset som halvfyldt i stedet for halvtomt.

For Orexo var 2023 en mærkværdig historie, hvor 1. halvår halverede kursen, hvorefter en patentafgørelse i midten af året gav et kursmæssigt comeback, der gjorde, at aktien slap nogenlunde igennem året. Dog med et mindre fald. Satsningen på digital terapi ser ud til at have slået fejl, og vi har svært ved at se, at 2024 skulle blive et spændende år for aktien.

Gode aktier i 2024?

Belært af de skuffende år vil vi for 2024 ikke komme med konkrete vinderbud for Skandinavien. Til gengæld vil vi henvise til Modelporteføljen, som i 2024 vil kigge efter at tilføje mindre positioner i nogle af de aktier, der pga. emissioner er blevet meget hårdt ramt i 2023, selvom man på selskabsniveau har præsteret fremskridt. Eksempelvis i en kommerciel udrulning eller i den kliniske udvikling.

Det kunne f.eks. tænkes at være tilfældet for nogle af de mange testselskaber (f.eks. Acarix og Biovica, som vi tidligere har nævnt i disse spalter) – især de mindre af slagsen, som tydeligvis også har en stor downside, hvis det viser sig, at nogle af de seneste emissioner ikke er nok til at bringe dem til break-even. En strategi kan også være først at købe aktier i forbindelse med emissionerne gennem året. Timing bliver alfa og omega, og derfor giver det også god mening at fremhæve den vigtige pointe om, at det ikke nødvendigvis er ultimo 2024, at aktierne er gode. Toppen kan bestemt også nås undervejs, og som altid i Life Science sektoren er det vigtigt løbende at tage bestik af sin risikoeksponering. Forholdet mellem afkastpotentiale og risiko kan ændre sig hurtigt i de mindre selskaber, når først noget ruller den ene eller anden vej. Det prøver vi konstant at minde os selv om, men alligevel lykkes det ikke altid, hvilket Modelporteføljens historik også løbende minder os om. I modelporteføljen er der f.eks. flere binære events linet op i 2024, og dem tager vi meget alvorligt, selvom der langt om længe er håb for, at Life Science aktier i år får lov til at smage sejrens kursmæssige sødme ovenpå gode data eller godkendelser. Det har ikke rigtigt været tilfældet de seneste 2-3 år, hvor investorerne straks har set det halvtomme glas og konkluderet, at gode nyheder også medfører nye omkostninger og nye kapitalbehov til den videre udvikling.

Steen Albrechtsen

Hansa Biopharma og Cantargia ligger i Life Science Modelporteføljen. SA og/eller dennes nærtstående ejer aktier i Hansa Biopharma, Cantargia og Acarix

Intro-pris i 3 måneder

Få unik indsigt i de vigtigste erhvervsbegivenheder og dybdegående analyser, så du som investor, rådgiver og topleder kan handle proaktivt og kapitalisere på ændringer.

- Fuld adgang til ugebrev.dk

- Nyhedsmails med daglige opdateringer

- Ingen binding

199 kr./måned

Normalpris 349 kr./måned

199 kr./md. de første tre måneder,

herefter 349 kr./md.

Allerede abonnent? Log ind her