En analyse af bankernes kvartalsregnskaber viser, at de har været tilbageholdende med at hæve udlånsrenterne overfor private. Faktisk er de her bagud med 1,5 procentpoint i forhold til Nationalbanken, mens erhvervskundernes lånerenter næsten er fulgt med de stigende centralbankrenter. Det modsatte gælder for indlånsrenterne. Analysen viser, at Jyske Bank og Ringkjøbing Landbobank har øget udlånsrenterne mest, skriver finansanalytiker Per Grønborg.

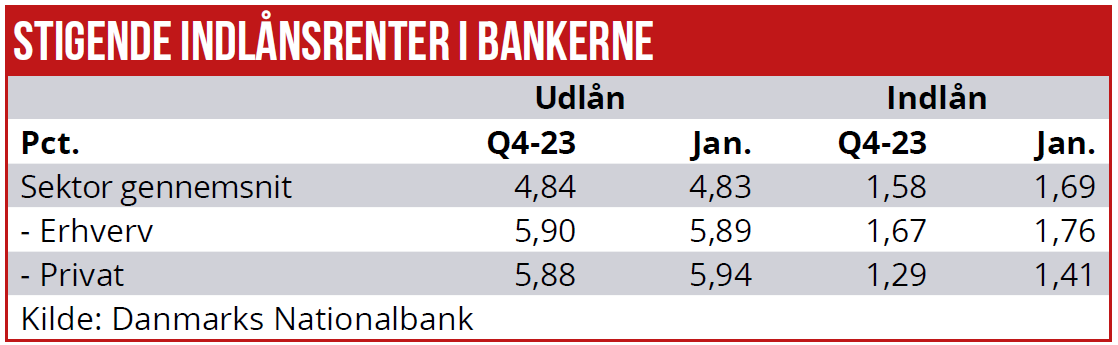

Nationalbankens data for januar 2024 fortæller en historie om, at bankernes udlånsrenter nu synes stabiliseret, mens kundernes indlånsrenter fortsætter med at stige – både for erhverv og private. Det betyder, at bankernes rentemarginal i første kvartal 2024 vil vise en indsnævring, efter en stabilisering i årets sidste kvartal. Som det fremgår af denne tabel, er udlånsmarginalen stort set uændret, mens indlånsrenten er stigende i januar 2024.

Artiklen fortsætter under grafikken

Analysen af de enkelte bankers gennemsnitlige ind- og udlånsrenter omfatter denne gang de fleste børsnoterede banker. Danske Bank, Nordea og Lån og Spar er udeladt af den simple grund, at de ikke rapporterer de relevante data.

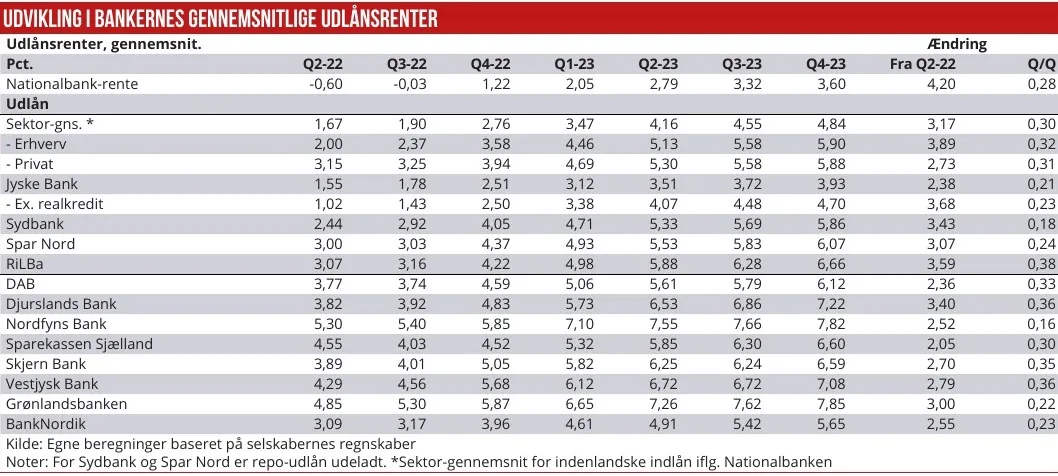

Nationalbanken har hævet renten med 4,2 procentpoint siden andet kvartal 2022. Banksektoren har i gennemsnit hævet udlånsrenten med 3,2 procentpoint.

De største stigninger har vi set hos Jyske Bank (3,7 procentpoint ekskl. realkredit) og Ringkjøbing Landobank (3,6 procentpoint), mens de mindste stigninger er hos Sparekassen Sjælland-Fyn (2,1 procentpoint) og Danske Andelskassers Bank (2,4 procentpoint).

I det seneste kvartal er udlånsrenten i gennemsnit steget med 0,30 procentpoint. Sydbank har hævet mindst med 0,18 procentpoint, mens Ringkjøbing Landbobank har hævet mest med 0,36 procentpoint. Den gennemsnitlige nationalbankrente er steget 0,28 procentpoint.

Erhvervskunderne har i perioden siden første rentestigning fået de største stigninger (3,9 procentpoint), mens privatkunderne har oplevet en mere begrænset stigning på 2,7 procentpoint, det vil sige 1,5 procentpoint mindre end Nationalbankens rentestigning.

Artiklen fortsætter under grafikken

En årsag til den større stigning for erhvervskunder er, at mange af deres lån har en rente, der er direkte linket til f.eks. 3m-CiBOR renten, mens privates udlån oftest er politisk fastsat af bankerne. Faktisk indikerer disse data, at bankerne har været tilbageholdende med at hæve de politisk fastsatte renter, og derved at indtjeningen faktisk kunne være markant højere end det, vi ser for tiden.

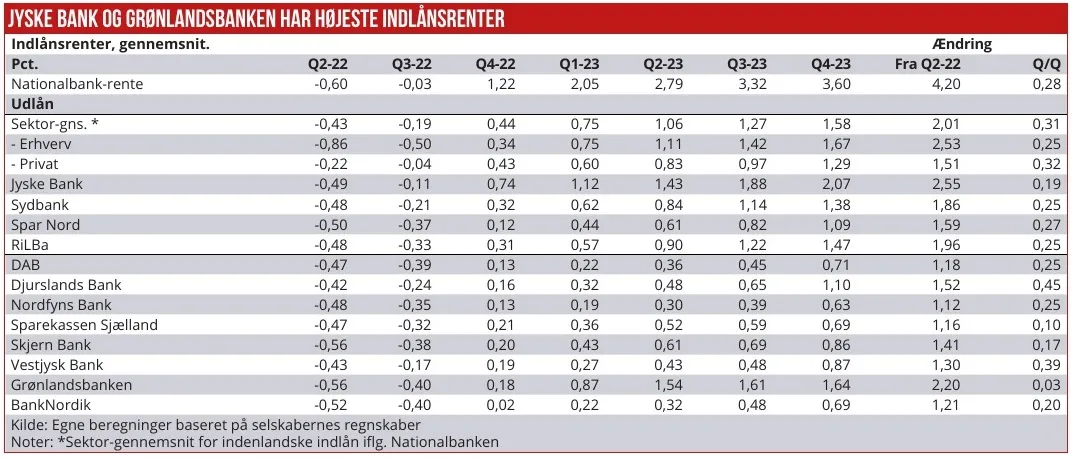

Udviklingen i bankernes indlånsrenter er markant anderledes: Indlånsrenten er i gennemsnit øget med 2,0 procentpoint siden andet kvartal 2022.

Overordnet er det meget naturligt, at bankerne har været tilbageholdende med at overvælte de højere nationalbankrenter i indlånsrenterne, da bankerne havde negativ rentemarginal på indlån i andet kvartal 2022.

Bankerne havde derfor behov for at genetablere en normal indtjening fra indlånsproduktet. Dette var specielt udtalt for de private kunder, mens erhvervskunderne faktisk havde en positiv indlånsmarginal, allerede inden rentestigningerne satte ind.

Erhverv har fået øget sine indlånsrenter med 1,0 procentpoint mere end private, siden renten begyndte at stige – heraf kan 0,6 procentpoint forklares med et lavere udgangspunkt. Årsagen er utvivlsomt, at specielt større erhverv selv kan placere overskudslikviditet i f.eks. obligationsmarkedet. Det får bankerne til at tilbyde højere renter på indlån.

Erhvervskunder har også bedre mulighed for at udnytte de mere markedskonforme rentesatser i aftalemarkedet, hvor der typisk er krav om indskud på minimum 5 mio. kr. Til gengæld har de dårligere muligheder for at finde en bank nr. to, da etableringsomkostningerne typisk er forholdsvis høje for specielt mindre erhvervskunder, mens det er gratis for private at blive indlånskunde i en bank nr. 2.

For private kunder er en alternativ obligationsplacering forbundet med uforholdsmæssigt store transaktionsomkostninger.

De højeste indlånsrentestigninger er hos Jyske Bank (2,6 procentpoint) og Grønlandsbanken (2,2 procentpoint), mens de mindste stigninger er hos Nordfyns Bank, Sparekassen Sjælland-Fyn og DAB (1,1-1,2 procentpoint). Jyske Bank har tidligere forklaret, at de har taget imod en større andel korte erhvervsindlån til relativt høje renter, hvilket har presset deres gennemsnitlige indlånsrente op.

Per Grønborg

Per Grønborg ejer aktier i Danske Bank, Sydbank, Spar Nord, Djurslands Bank, Grønlandsbanken og Nordfyns Bank.

Intro-pris i 3 måneder

Få unik indsigt i de vigtigste erhvervsbegivenheder og dybdegående analyser, så du som investor, rådgiver og topleder kan handle proaktivt og kapitalisere på ændringer.

- Fuld adgang til ugebrev.dk

- Nyhedsmails med daglige opdateringer

- Ingen binding

199 kr./måned

Normalpris 349 kr./måned

199 kr./md. de første tre måneder,

herefter 349 kr./md.

Allerede abonnent? Log ind her