DSV’s opkøb af DB Schenker har styrket investorinteressen og skabt markant vækstpotentiale de kommende år. Men det forudsætter en succesfuld integration, som ventes færdig i 2. kvartal 2025, og et løft i DB Schenkers marginer til DSV’s eget niveau. På kort sigt står DSV overfor omkostningspres og økonomisk svaghed i Europa.

DSV’s 3. kvartalsregnskab bekræftede de foreløbige tal fra starten af oktober med en lille oppræcisering af det forventede driftsresultat (EBIT) i 2024 fra 15,5-17,0 mia. kr. til 16-17 mia. kr. De foreløbige EBIT-tal for kvartalet på 4400 mio. kr. blev også ramt spot-on med et realiseret resultat på 4420 mio. kr.

Givet de kendte hovedtal for EBIT og den lille oppræcisering for helåret var interessen i forbindelse med 3. kvartalsregnskabet mere på processen for opkøbet af DB Schenker, som kører på skinner efter en stor og vellykket kapitalrejsning på 37 mia. kr.

Men den generelle forventning til aktiviteten fremover må ikke glemmes. Og den er der i lyset af den makroøkonomiske situation delte meninger om.

Udfordringerne i Europa viser sig for DSV særligt i Road-forretningen, hvor det i et lidt bredere perspektiv er værd at notere sig, at DSV oplever fortsat svaghed indenfor bl.a. automotive og detail.

Afmatningen i Europa falder sammen med et stigende omkostningspres, fordi for mange underleverandører er presset ud af markedet som følge af for lave priser. Det betyder, at kapaciteten er blevet for lav, og vi begynder nu at se en korrigerende effekt på prisen.

For DSV medfører det, at man i oktober har måttet løfte afregningspriserne til underleverandørerne (vognmændene). Det er en omkostning, man ligesom ved tidligere lejligheder forventer at kunne sende videre til kunderne.

Integrationen bestemmer kursen

På kort sigt er fokus imidlertid primært på opkøbsprocessen af DB Schenker, som forventes afsluttet i starten af 2. kvartal 2025.

Selvom aktiemarkedets hukommelse til tider er kort, så har aktieemissionen ved kurs 1410,50 vist en betydelig købsinteresse for aktien. Man fristes til at sige, at DSV næsten selv bestemmer kursudviklingen de kommende år, afhængig af hvordan integrationen forløber, for det er herfra den væsentligste værdiskabelse skal komme.

Formår DSV som lovet indenfor tre års tid at løfte DB Schenkers marginer til et niveau tæt på egne marginer, så behøver man ikke regne længe for at se idéen i opkøbet.

Lykkes DSV med den målsætning, er det svært at se en øvre grænse for selskabets vækstmuligheder. For selv efter fusionen, som gør dem til verdens største, vil den globale markedsandel kun ligge omkring 7 pct.

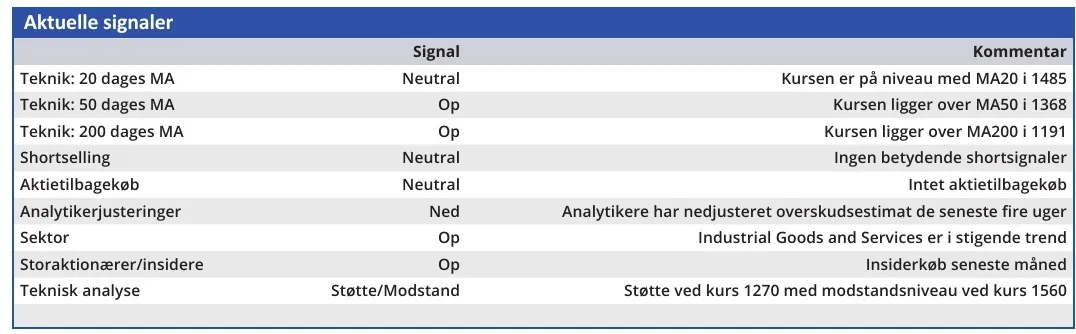

Ovenpå det flotte forløb de sidste par måneder forventer vi ikke at se store kursstigninger, førend opkøbet er gennemført og integrationen skudt i gang. Derfor sætter vi kursmålet på det aktuelle niveau omkring 1500.

Konklusion

Aktuel kurs 1500

Kortsigtet (< 3 mdr.) Hold

Langsigtet (12 mdr.) Kursmål 1500

Steen Albrechtsen

Disclaimer: Læs her om ØU’s aktieanalyser.

Intro-pris i 3 måneder

Få unik indsigt i de vigtigste erhvervsbegivenheder og dybdegående analyser, så du som investor, rådgiver og topleder kan handle proaktivt og kapitalisere på ændringer.

- Fuld adgang til ugebrev.dk

- Nyhedsmails med daglige opdateringer

- Ingen binding

199 kr./måned

Normalpris 349 kr./måned

199 kr./md. de første tre måneder,

herefter 349 kr./md.

Allerede abonnent? Log ind her