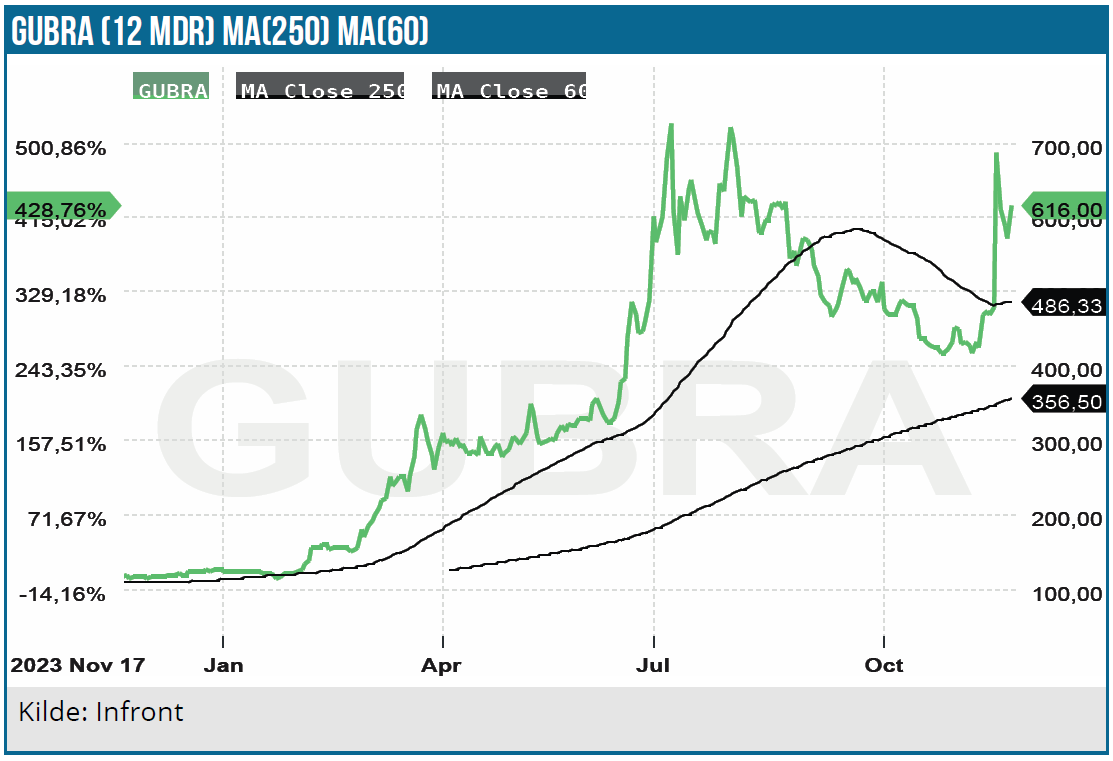

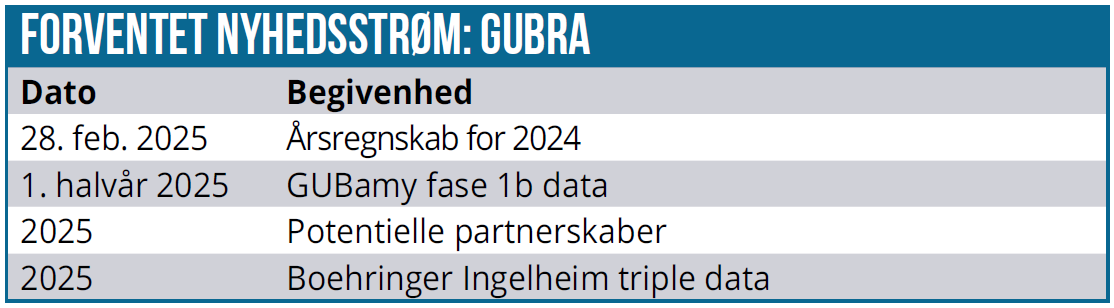

Gubra har siden børsnoteringen sidste år været noget af en børssucces godt hjulpet af det hypede fedmemarked. Gubra er stadig i den tidlige fase, hvor aktiekursen mere baserer sig på forventninger end fakta. I november kom der positive fase 1a data på GUBamy, som er det længst fremskredne i projektudviklingsporteføljen. De kommende fase 1b data i 1. halvår 2025 er en vigtig kurstrigger, og det samme gælder fase 1 data på fedme triple agonisten udlicenseret til Boehringer Ingelheim. Begrænset evidens på de to valuedrivere gør investeringscasen spekulativ.

I biotek handler det tit om at være på det rette sted på rette tidspunkt. Det er tilfældet med Gubra efter succeshistorierne Zealand Pharma og Novo Nordisk. Det handler om vægttabsmedicin, som efter Novo Nordisks og Eli Lillys lancering af henholdsvis Wegovy og Zepbound har skabt en ”fedmeeufori” på aktiemarkedet. Gubras aktie har redet på fedmebølgen og er næsten 4-doblet i år uden væsentlige selskabsspecifikke nyheder, indtil de annoncerede GUBamy fase 1 data 14. november, hvor aktien steg 40 % på dagen.

Gubra, som blev grundlagt i 2008, startede med at udbyde kontraktforskning (CRO), som senere er blevet suppleret med egen lægemiddeludvikling. CRO-virksomheden yder services indenfor ex vivo og præklinisk forskning med fokus på metaboliske sygdomme. CRO-virksomheden har haft betydelig succes, hvor kundekredsen omfatter de fleste af de største pharma- og biotekvirksomheder.

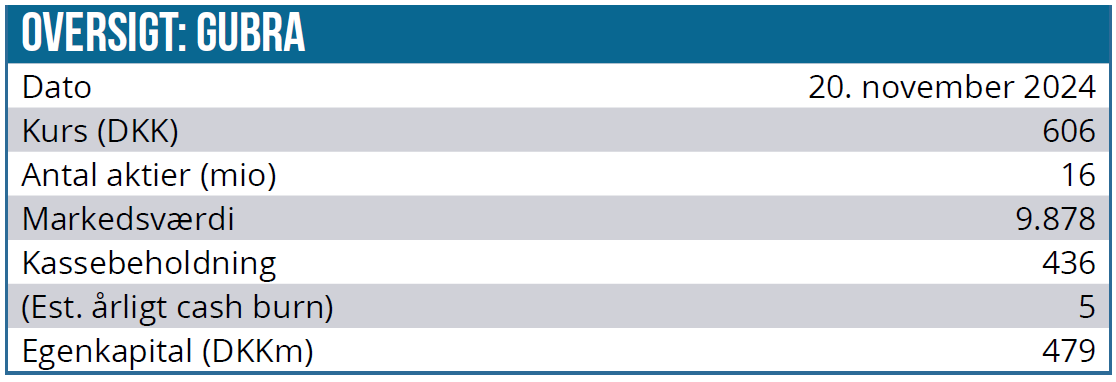

Gubra har en markedsværdi på 10 mia. DKK og er dermed et af de større biotekselskaber målt på markedsværdi i Norden. Den værdiansættelse kan selvfølgelig ikke forklares ved CRO virksomhedens årlige omsætning og EBIT på henholdsvis ca. 200 mio. DKK og 60 mio. DKK. Det er er derimod selskabets fedmepipeline, der vægter tungt. Og det er vel at mærke en meget tidlig pipeline med to produkter i fase 1. Havde det ikke været pga. fokus på vægttabsbehandling havde markedets værdiansættelse af Gubra utvivlsomt været væsentligt lavere.

Gubras GUBamy med positive fase 1 data

Gubra satser på at få en bid af det store fedmemarked og selskabet præsenterede SAD (Single Ascending Dose, dvs. én enkelt dosis til de enkelte patientgrupper) fase 1 data på GUBamy i sidste uge. GUBamy er en amylinagonist, som i det 48 forsøgspersoner store placebokontrollerede studie viste lovende takter. Patenterne i de 5 dosisgrupper á 6 forsøgspersoner fik én dosis og efterfølgende monitoreret over 6 uger. Med forbehold for det relativt beskedne datagrundlag tegner bivirkningsprofilen lidt bedre end GLP-1 agonisternes. Som det er tilfældet med GLP-1 agonisterne, ses gastrointestinale bivirkninger ved høje doser. Det totale antal bivirkninger var lidt overraskende noget højere i gruppen med den næsthøjeste end den højeste dosis på 6mg.

Når et vægttabsmiddel skal injiceres, foretrækker patienterne så få injektioner som muligt. GUBamys halveringstid på 11 dage understøtter muligheden for ”én gang ugentlig” injektion. Den langvarige vægttabseffekt viser sig også i vægttabsprofilen i studiet. Efter injektionen holder vægttabet sig over 6 uger med et vægttab ved den højeste dosis på 6 mg. på 3 %, mod placebogruppens stigning på 1 %. Sammenlignet med Zealand Pharmas SAD fase 1 studie med amylinagonisten petrelintide har GUBamy en langsommere indsættende vægttabseffekt. Petrelintide når en vægttabseffekt på 4,2 % efter 1 uge ved højeste dosis hvorefter vægttabet aftager til ca. 2 %. Forskellen på de to produkter kan skyldes flere ting som f.eks. receptorbinding, aminosyresekvens og pegylering (proteinbindingproces som bl.a. har betydning for halveringstid og stabilitet).

GUBamy har altså en fordel mht. fastholdelse af vægttabseffekten over tid mod en langsommere indsættende effekt; men med det in mente, at sammenligningen er baseret på få data. Amylinagonisternes vægttabseffekt er noget mindre end GLP-1 agonisternes, men meget peger på, at amylinagonisterne øger GLP-1 agonisternes vægttabseffekt. Det har Novo Nordisk demonstreret med CagriSema, som kombinerer semaglutide med en amylinagonist og med tabletten amycretin som præsterede en vægttabseffekt på 13 % i et 12 ugers studie. Men ved høje doser har studierne vist problemer med bivirkningerne. Her har GUBamy måske en mulighed med en mildere bivirkningsprofil.

Gubra fortsætter udviklingen af GUBamy med et MAD (Multiple Ascending Dose, dvs. forsøgspersonerne bliver løbende doseret) placebokontrolleret studie med 54 patienter. I første etape afprøves 2 doser over 6 uger (Part A). Det efterfølges af Part B med 3 forskellige højere doser over 12 uger.

Gubra har udover GUBamy endnu et fedmeprodukt i fase 1. Det er en tripleagonist (GLP-1, GIP, og glucagon receptoragonist) udlicenseret til Boehringer Ingelheim. Boehringer Ingelheim opsagde tidligere på året licensaftalen med Gubra om udviklingen af en neuropeptid agonist mod fedme, men fortsætter altså udviklingen af triple-agonisten VK2735 subkutant og oralt). VK2735 viste markant og hurtige vægttab i et fase 2 studie.

Kravene til produktkvaliteten skærpes

Flere produktparametre får betydning for succes på fedmemarkedet. Vægttabseffekten er vigtig, da patienterne gennemgående ønsker at slanke sig med 20 %. Meget tyder på, at kombination af forskellige virkningsmekanismer, som f.eks. amylin og GLP-1, er vejen frem for at opnå et kraftigt vægttab. Men vægttabskvaliteten er også vigtig.

GLP-1 præparaterne reducerer ikke alene fedtmassen men også muskelmassen. Derfor vil produkter, der favoriserer ”fat mass” frem for ”lean mass” vægttab blive foretrukket både af sundhedsmæssige og kosmetiske årsager. Bivirkningsprofilen er også vigtig, og her der plads til forbedringer. GLP-1 produkterne har compliance problemer bl.a. fordi mange patienter oplever ubehag med præparaterne. Tabletformuleringer er også på vej, og det tyder på, at de kan matche injektionspræparaterne. Kan de det, vil de fleste patienter utvivlsomt foretrække en pille fremfor injektion.

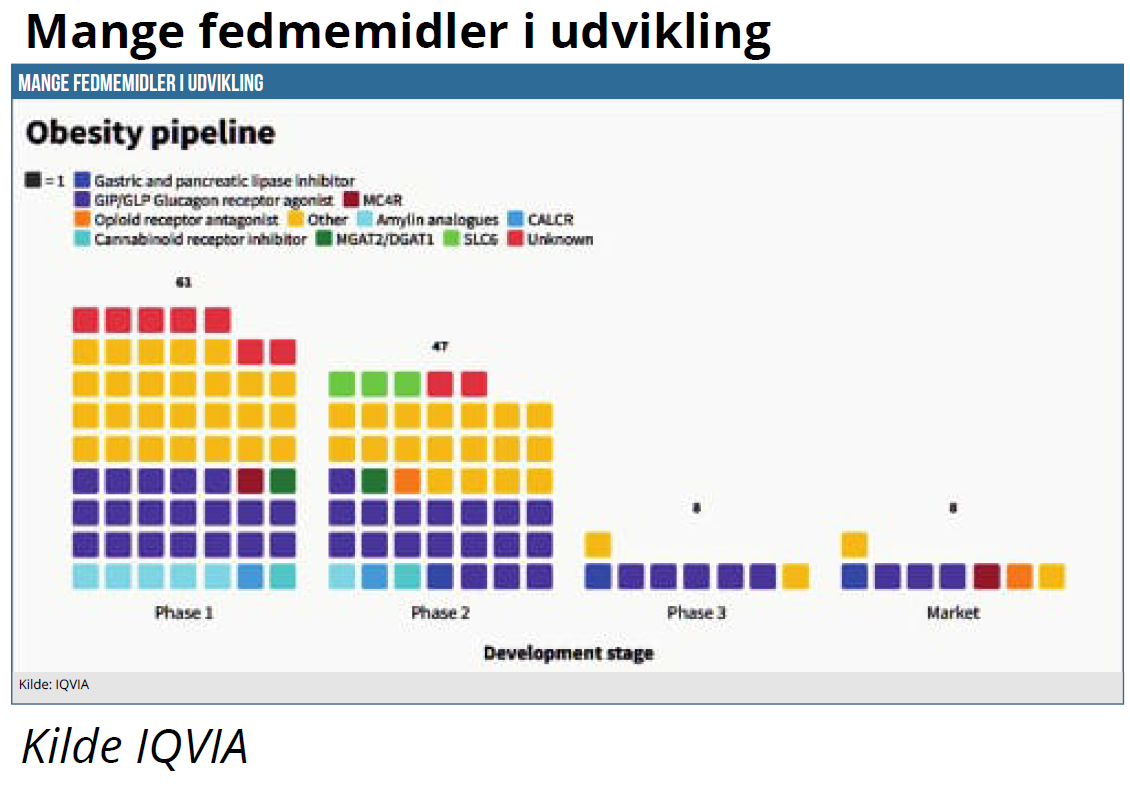

Det tegner til, at der kommer mange fedmeprodukter på markedet, men hvis produkterne skal opnå offentligt tilskud kræver det godkendelse af hjerte/kar-indikationen. Det kræver store kliniske studier, så den mulighed er forbeholdt de store spillere på markedet.

Gubras kontraktforskning er en solid forretning

I årets første 9 måneder omsatte Gubras kontraktforskningsenhed (CRO) for 162 mio. DKK og selskabet guider en EBIT-margin i 2024 på 30 %-32 %. På mellemlangt sigt er målsætningen en årlig toplinevækst på 10 % og en EBIT-margin på 35-40 %.

Selskabet har en stærk track record indenfor præklinisk- og ex vivo forskning med hovedvægt på metaboliske sygdomme, hvor kunderne tæller de fleste større pharmaselskaber. De seneste år har antallet af klienter stabiliseret sig omkring 100. Det globale CRO-marked omsatte i 2022 for 57 mia. USD, som står til en fordobling frem til 2032. Det er et marked domineret af store spillere som IQVIQ, Parexel, Icon og PRA Health Sciences. Gubras geografiske fokusområder var i 2021 på 3,8 mia. USD, og halvdelen af CRO-indtægterne kommer fra USA, hvor Gubra i 2023 åbnede kontor.

Gubra har i år styrket sin prækliniske forskning med købet af MiniGut, en CRO specialiseret i brugen af minigrise til præklinik. Det giver et løft i Gubras kompetencer indenfor farmakokinetiske- og mikrobiom studier. Gubra høster betydelige synergifordele ved at kombinere egen R&D med CRO-virksomhed. Spørgsmålet er imidlertid, om der ikke også er en risiko forbundet med den strategi. Efterhånden, som Gubras R&D-aktivitet vokser med flere partnerskaber, er det spørgsmålet, om CRO-kunderne føler sig sikre på, at deres teknologi ikke bliver udnyttet i Gubras egen R&D.

Gubra er en spekulativ investeringscase

GUBamy fase 1b data i 1. halvår 2025, hvor der kommer større klarhed over den kliniske profil, er en vigtig kurstrigger. Positive data kan bane vejen for licensaftale, hvor licenstageren givetvis vil gå efter GUBamy i kombination med et andet fedmemiddel som f.eks. en GLP-1 agonist. Da der er få amylin agonister i udvikling, herunder Zealand Pharmas petrelintide, er konkurrencen begrænset på den front. Også fase 1 data på den udlicenserede tripleagonist får betydning for investorsentiment.

Værdiansættelsen er i denne tidlige fase usikker. Indtil videre tyder det på, at Gubra muligvis kan få en bid af et sandsynligvis stort fedmemarked, som kan retfærdiggøre det nuværende kursniveau. Baseret på estimeret CRO nettoindtjening i 2027 er CRO forretningens estimerede fair value 1,0-1,5 mia. DKK med P/S i intervallet 4-6. Sammenlignet med CRO sektorens P/E multipler ligger fair value baseret på estimeret 2027 nettoindtjening i spændet 1,5-1,8 mia. DKK. Så markedsværdien på ca. 10 mia. DKK kan overvejende tilskrives markedets forventninger til Gubras fedmeprodukter.

Markedet værdiansætter biotekselskaber med fokus på fedme i den tidlige fase fra 86 mio. USD til 756 mio. USD. Structure Therapeutics med et oralt GLP-1R produkt i fase 2 er tættest på Gubras markedsværdi (1,8 mia. USD). På den hjemlige front har Gubra fællestræk med Zealand Pharma med en marketcap næsten 5x højere, men også med en væsentligt bredere og mere moden pipeline. Hvis fedmemarkedet vokser så kraftigt, som det tegner til, kan selv en mindre nicheposition forsvare Gubras markedsværdi. Antages en markedsandel på 5 % for både Boehringer triple-produktet (royaltysats 5 %) og GUBamy (royaltysats 10 %), er fedmeforretningens estimerede fair value 15,6 mia. DKK.

Da der stadig mangler mere håndfast klinisk dokumentation på GUBamy og triple agonist produktet, er en investering i Gubra af spekulativ karakter. Hvis Gubra lykkes med et partnerskab på GUBamy, og Boehringer Ingelheim fortsætter udviklingen af tripleagonisten, er der stadig upside i aktien trods den seneste kursoptur. Omvendt er downside uforholdsmæssigt større, hvis GUBamy skuffer i fase 1b, og Boehringer Ingelheim aflyser endnu en licensaftale med Gubra.

Vi vurderer det dog som overvejende sandsynligt, at GUBamy fase 1b data bliver positive. På den negative side står bioteksektoren overfor risikoen for mindre attraktive markedsvilkår med den kommende Trump-administration. Det har bioteksektoren (XBI) allerede taget forskud på med et fald på 10 % siden det amerikanske valgresultat.

Kurs på analysetidspunkt: 604 DKK

Kursmål: 800 DKK (*)

Analysedato: 20. november 2024

* Forudsætter videreudvikling af GUBamy og triple agonisten

Disclaimer: Læs her om ØU’s aktieanalyser.

Lars Hatholt

Fedmekonkurrencen intensiveres

Gubra er oppe imod betydelig konkurrence, så barren er sat højt. Duopolet Novo Nordisks og Eli Lillys produkter Wegovy og Zepbound (dual GLP-1/GIP agonist) leverer vægttab på 15-20 % efter længere behandling. I et 84 ugers studie har Zepbound endda leveret et gennemsnitligt vægttab på næsten 27 %, hvor medicineringen blev kombineret med ændring i livsstil. Begge selskaber er på vej med en række nye fedmeprodukter herunder Novo Nordisk med CagriSema, som viste et vægttab på 15,6 % i fase 2 og amycretin, en oral GLP-1/amylin agonist, som præsterede et vægttab på 13,1 % efter 12 ugers behandling. Eli Lillys retarutide (Triple-G) viste i et fase 2 studie et gennemsnitligt vægttab på 24,2 % efter 48 ugers behandling.

Konkurrencen inden for fedmebehandling bliver formentlig intensiv i de kommende år. Der er pt. 124 fedmeprodukter i udvikling. Flere ressourcestærke selskaber forsøger at komme ind i fedmemarkedet. Det gælder bl.a. Roche (med CT-388 og CT-996), Pfizer (som fejlede med et GLP-1 produkt), Regeneron (med trevogrumab) og Amgen (med Maridebart Cafraglutide). Blandt de mindre selskaber inden for fedme kan nævnes Zealand Pharma med en bred fedmeportefølje og Viking Therapeutics (med

Fedme: En målgruppe på 1 mia. ”patienter”

Med fedmeepidemien er antallet af overvægtige (BMI 30+) steget kraftigt i de seneste år. I 2022 var der ifølge WHO 890 millioner overvægtige, og i dag har antallet formentlig passeret 1 mia. I 2030 forventes næsten halvdelen af den amerikanske befolkning at være overvægtige. Det taler for et gigantisk marked for de nye vægttabsreducerende produkter. Men spørgsmålet er hvor stort?

Wegovy, som var det første succesfulde nye fedmeprodukt, har ikke for alvor vundet indpas på det europæiske marked. De europæiske sundhedsmyndigheder ser fedme som et livsstilsfænomen og ikke en sygdom, og Wegovy får derfor generelt ikke tilskud på det europæiske marked. Der er dog en voksende forståelse for, at fedme kan være en kronisk sygdom med forøget risiko for at udvikle diabetes og hjerte/kar sygdomme. I f.eks. Norge, Holland, Polen og Italien har man derfor påbegyndt at give tilskud til vægttabsmedicin.

USA er det store marked for vægttabsmedicin, hvor 40 mio. amerikanere med en privat sundhedsforsikring nu har adgang til Wegovy. I årets første 9 måneder solgte Novo Nordisk fedmeprodukter for 43,7 mia. DKK, hvoraf det amerikanske marked stod for 32,1 mia. DKK (Wegovy og 1. generationsmidlet Saxenda). Patienter med offentligt medicintilskud (Medicare/Medicaid/CHIP/Public Exchanges) har imidlertid kun i begrænset grad mulighed for tilskud til Wegovy, som betinges af en hjerte/kardiagnose. Samtidig har Novo Nordisk fået kritik fra amerikanske politikere for den høje listepris på op mod 1.500-2.000 USD pr. måned.

Signaler fra den kommende Trump-administration tyder meget på, at vilkårene for pharma- og biotekselskaberne forringes. Den ny-udpegede sundhedsminister i den kommende Trump-regering, Robert F. Kennedy Jr. har igennem længere tid været en skarp kritiker af FDA og pharmaindustrien, bl.a. når det gælder GLP-1 fedmemedicin og vacciner. Der er derfor usikkerhed om industriens markedsvilkår i de kommende år.

Markedet har imidlertid høje forventninger til udviklingen i salget af fedmemedicin med estimater på 100-150 mia. USD i 2032. Med andre ord en eksplosiv vækst svarende til en 9-14 dobling. Det er selvfølgelig muligt, da Wegovy som det førende præparat indtil nu ”kun” har behandlet 1 mio. patienter. Vigtigt for væksten er også, at der kommer nye vægttabsprodukter til som har færre bivirkninger end GLP-1 præparaterne, da mange brugere ophører med behandling. Ifølge Cleveland Clinic er 81 % af patienterne stoppet med behandling med Wegovy og Zepbound efter 12 måneder. En væsentlig årsag er formentlig velkendte GLP-1 bivirkninger som forstoppelse og kvalme.

Vejen til det europæiske marked er dokumentation for, at fedmepræparaterne reducerer risikoen for andre hjerte/karsygdomme. Der er også evidens for, at Wegovy og Zepbound reducerer risikoen for hjerte/kar episoder. Det gælder især Zepbound som i SUMMIT fase 3 studiet viste en 38 % reduktion i svære hjerte/kar tilfælde (MACE) sammenlignet med placebo, mens Novo Nordisks’ SELECT semaglutide (Wegovy) studie viste en reduktion på 20 %.

Høje priser på fedmemedicin er en barriere

Fedmepræparaterne har altså et betydeligt vækstpotentiale, men produkternes høje priser er en barriere for en høj penetration i et massemarked som fedme og fedmerelaterede sygdomme. De høje listepriser på det amerikanske marked (ca. 5x højere end på de europæiske markeder) skal reduceres væsentligt for at få adgang til patientsegmentet med offentligt medicintilskud.

De offentlige tilskudsordninger i USA, dvs. Medicare, Medicaid/CHIP og Public Exchanges dækker 46 % af den amerikanske befolkning. Medicares budget var på 832 mia. USD i 2023. Forudsættes, at fedmeprævalensen er den samme i Medicare som i USA’s befolkning som helhed, vil det koste Medicare 586 mia. USD at give tilskud til Wegovy. Altså 70 % af det nuværende Medicare budget, som dækker al medicin. Den høje listepris på Wegovy skyldes bl.a. PBM-mellemleddet i markedet, som forhandler sig til store rabatter fra producenterne. Producenterne forsvarer derfor de høje priser med høje rabatter, så patientsegmentet med offentligt tilskud på den måde bliver klemt.

Intro-pris i 3 måneder

Få unik indsigt i de vigtigste erhvervsbegivenheder og dybdegående analyser, så du som investor, rådgiver og topleder kan handle proaktivt og kapitalisere på ændringer.

- Fuld adgang til ugebrev.dk

- Nyhedsmails med daglige opdateringer

- Ingen binding

199 kr./måned

Normalpris 349 kr./måned

199 kr./md. de første tre måneder,

herefter 349 kr./md.

Allerede abonnent? Log ind her