Et vildt aktieår for Novo Nordisk er bestemt ikke slut endnu, for der resterer endnu 2 kurstriggere, som er vigtige for Novo Nordisks fremtidige succes på fedmemarkedet. De handler om Wegovys efterfølger og om fabriksopkøbet, der vil være en genvej til en opskalering af produktionen.

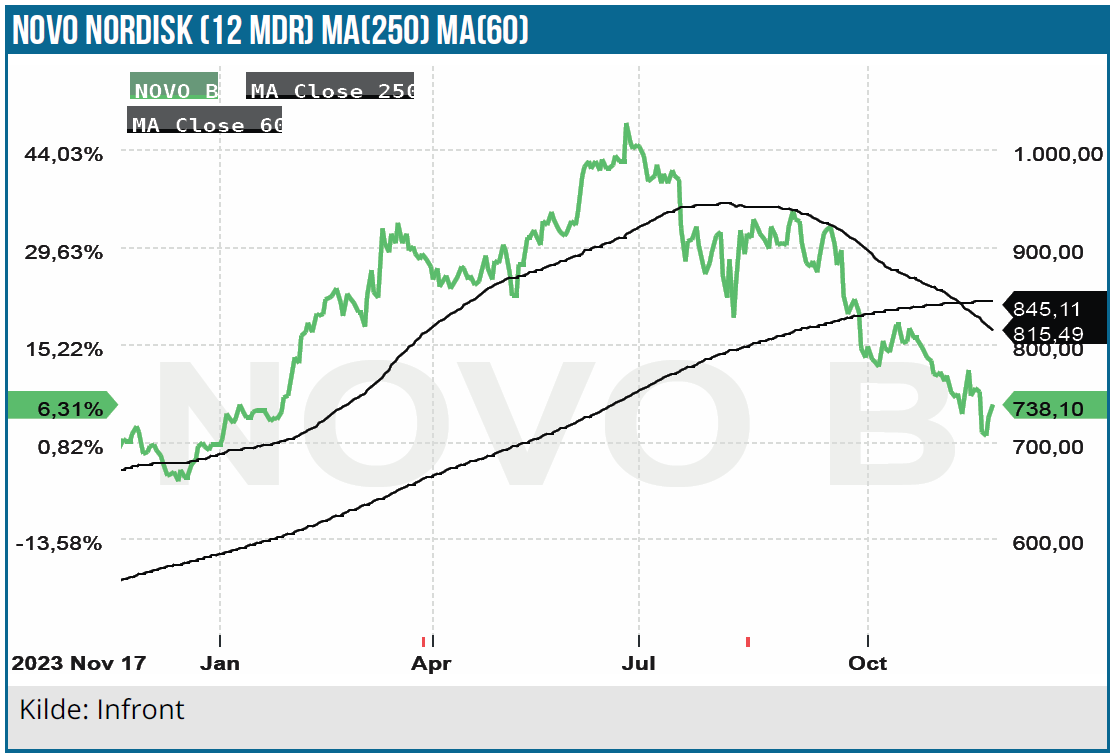

Fra at have været et +40 % aktieår hen over sommeren for de mange Novo Nordisk investorer er status lige nu, at det er blevet et noget mere beskedent år med et afkast på 4 % år til dato uden udbytte og 5,5 % inkl. udbytte. Det er pænt nok ift. C25-indeksets fremgang på sølle 1 %, men blegner ift. de solide 2-cifrede stigninger til de 3 toneangivende amerikanske indeks, som er båret af tech-aktierne.

Årsagerne til faldet hen over 2. halvår er mange, men handler nok i høj grad om, at drømmene til fremtiden på vægttabsmarkedet skulle gennem et realitetstjek. Ikke mindst, fordi ærkerivalen Eli Lilly nu melder sig på banen for alvor med et fedmesalg på 1,2 mia. USD per kvartal i USA alene og ganske snart begynder at skrue op for marketingmaskinen.

Derudover har vi set, at fremgang og data fra andre og konkurrerende vægttabsmidler har skabt udsving i aktiekursen, hvilket understreger, at investorerne stadig har svært ved at sætte det fremtidige markeds værdi i en mere præcis ramme og derfor reagerer overraskende voldsomt på nyheder, der potentielt kan have betydning for konkurrencesituationen i 2030’erne.

De fleste projekter er reelt flere år fra markedet, idet der typisk har været tale om fase 1 eller fase 2 data. Senest har f.eks. tidligere ikke-offentliggjorte data fra et fase 1 studie skabt frygt for, at Amgens MariTide kan have en utilsigtet bivirkning vedr. knoglestyrken (bone density). En frygt der kostede op mod 10 % på aktiekursen og et fald i markedsværdi på 80 mia. DKK. Amgen forventes at rapportere fase 2 data senere i år og opfattes generelt set som en af de store konkurrenter, der er længst fremme med fedmeprojekter. Amgen har dog generelt set ingen stor erfaring med Eli Lilly og Novo Nordisks primære markeder.

Sluttelig kan vi også tilføje, at Trumps udpegning af Robert Kennedy jr. som ”sundhedsminister” også har givet relativt store rystelser i både pharma- og biotechsektoren, ligesom et makroinvesteringstema med, at USA er et bedre sted at være investeret end Europa, også synes at have haft afledte effekter for en aktie som Novo, der er blandt Europas allerstørste aktier.

Afgørende CagriSema data

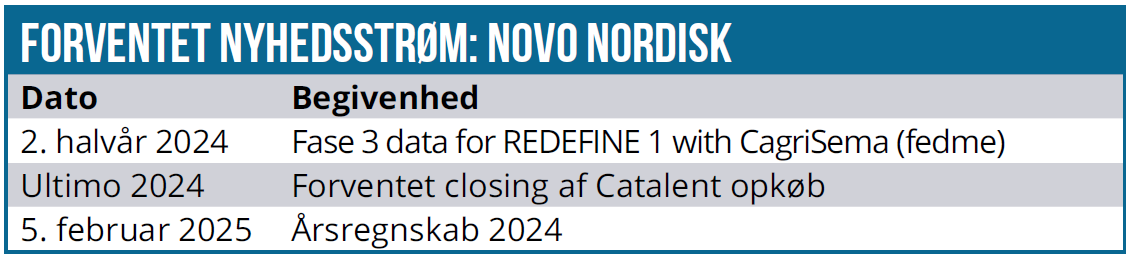

Ser vi bare 1½ måned frem, samler opmærksomheden sig især om 2 vigtige events, som kan have stor kursmæssig effekt for Novos aktie. Den største kurstrigger er formentlig de kommende fase 3 data fra den forventede Wegovy-efterfølger CagriSema, der som navnet antyder er en kombination af det aktive stof i Wegovy (semaglutide) og et stof (cagrilintide), der targetterer amylin og calcitonin.

Data forventes senest ved udgangen af året, og Novos forskningschef bekræftede for nylig, at man uændret forventer at se et vægttab på op mod 25 %. Det skal ses i forhold til de ca. 15 %, som Wegovy leverer. Wegovy går af patent i 2030/2031, og derfor er CagriSema vigtig som et ”næste generationslægemiddel”, der kan køres i stilling i god tid. CagriSema vil alt andet lige sikre troen på, at Novos stærke position på fedmemarkedet kan fortsætte i næste bølge og dermed formentlig også ind i 2030’erne.

CagriSema fejler næppe studiet helt, men effekten kan måske godt vise sig ikke at være helt så god som forventet, og så vil der være kontant afregning til Novos aktiekurs.

Fabrikskøb bliver vigtig genvej

Wegovy dækker pt. ca. 1 mio. patienter i USA ud af anslået 100 mio. patienter med overvægt, hvoraf ca. 55 mio. i dag vil være tilskuds-/forsikringsdækket. Det siger lidt om, hvor meget vækst, der stadig ligger forude, når produktionen kommer op i gear. Her er det planlagte opkøb af Catalents 3 fabrikker vigtig, og de vil forventeligt fra 2026 begynde at kunne ses i produktionen.

Catalent-fabrikkerne vil være Novos måde at skyde genvej til en hastig produktionsudvidelse, så man langt hurtigere kan servicere en meget større del af de mange patienter i USA og globalt. Novo holder generelt (og forståeligt) kortene omkring produktionskapaciteten tæt ind til kroppen, men et validt bud vil være, at de 3 fabrikker over tid kan producere til op imod 10 mio. patienter. Med tanke på, at Novo solgte fedmemidler for 43,7 mia. DKK i årets første 9 mdr., behøver man ikke regne længe for at se, hvad en smutvej til at nå 10 mio. ekstra patienter hurtigere kan betyde for omsætningen – også selvom man betaler ca. 75 mia. DKK for de 3 fabrikker.

På det seneste er der fra forskellig side skabt usikkerhed i pressen om, hvorvidt myndighederne i forskellige lande vil godkende handlen. På telefonkonferencen for 3. kvartal var Novos CFO dog ret tydelig i sin kommunikation om, at handlen forventes at gå igennem ved årsskiftet. Direkte adspurgt om årsagen til denne stærke tro, blev Novos hidtidige interaktion med myndighederne i processen bragt i spil. Med andre ord indikerer man at have en ganske god idé om, hvilken vej myndighedernes beslutning vil gå og underliggende også om, hvilke små knaster der måtte være undervejs, eller som er clearet undervejs i processen.

Efterhånden moderat prissætning for Novo

Skulle CagriSema fejle, er det ikke jordens undergang, for som vi har nævnt tidligere, har Novo udvidet pipelinen med en række projekter for netop at sikre, at man på længere sigt har en eller flere andre vægttabsmidler. Vi kan også her fremhæve Novos egen amycretin, hvis fase 1 data tiltrak sig nærmest mest opmærksomhed ved kapitalmarkedsdagen i foråret. Den kursmæssige betydning for især CagriSema skal man ikke undervurdere, og det betyder, at den store volatilitet hidtil i år formentlig ikke er slut endnu.

Ser man på konsensus, begynder Novo Nordisks aktie efterhånden at være ganske moderat prissat med en forventet P/E på ca. 26 for 2025 og ca. 22 i 2026. Det forudsætter bl.a. en omsætningsvækst på 21 % næste år og 15 % året efter, således at man i 2026 omsætter for 400 mia. DKK.

Vi ser Novo som en vinder over de næste par år, men anerkender også, at luften er gået lidt af fedme-hypen. Vi ser stadig kurs 1.000 som realistisk, men det forudsætter, at CagriSema fase 3 data er ok, og at fabrikskøbet går igennem. Sker det ikke, bliver vejen til kurs 1000 noget længere, men ikke desto mindre stadig farbar, for det er uden tvivl, at Novo og Eli Lilly vil sidde solidt på markedet i formentlig resten af dette årti.

Den forsigtige investor afventer både data og fabriksafklaring, mens den lidt mere risikovillige kan købe nu og evt. supplere efter afklaring. Den risikoaverse investor afventer især data, men også fabriksopkøbet. Umiddelbart ser vi området omkring kurs 700 DKK som en bund i første omgang. Her begynder aktien også at kunne ligne et emne for ØU Life Science Modelporteføljen.

Kurs på analysetidspunkt: 726 DKK

Kursmål: 1.000 DKK (12 mdr.)

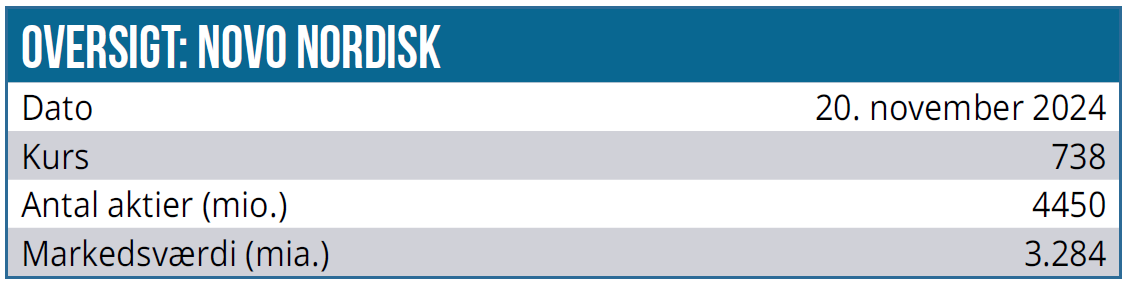

Analysedato: 20. november 2024

Steen Albrechtsen

Disclaimer: Læs her om ØU’s aktieanalyser.

Intro-pris i 3 måneder

Få unik indsigt i de vigtigste erhvervsbegivenheder og dybdegående analyser, så du som investor, rådgiver og topleder kan handle proaktivt og kapitalisere på ændringer.

- Fuld adgang til ugebrev.dk

- Nyhedsmails med daglige opdateringer

- Ingen binding

199 kr./måned

Normalpris 349 kr./måned

199 kr./md. de første tre måneder,

herefter 349 kr./md.

Allerede abonnent? Log ind her