Verdens største kapitalforvalter, BlackRock, siger, at en porteføljeallokering på op til 2% er “rimelig” for investorer, der ønsker at besidde Bitcoin, i deres seneste rapport om investeringsperspektiver.

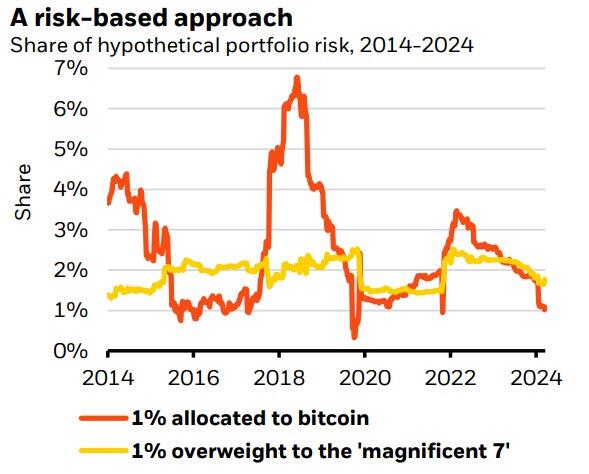

De starter rapporten med at bemærke, at “bitcoin ikke kan sammenlignes med traditionelle aktiver”, men fra et porteføljekonstruktions perspektiv foreslår Samara Cohen (CIO for ETF’er) og hendes team, at den såkaldte “Magnificent 7” gruppe af mega-cap-teknologi aktier er et nyttigt udgangspunkt.

“Disse aktier repræsenterer enkeltporteføljebeholdninger, der tegner sig for en forholdsvis stor andel af porteføljerisikoen som med bitcoin.

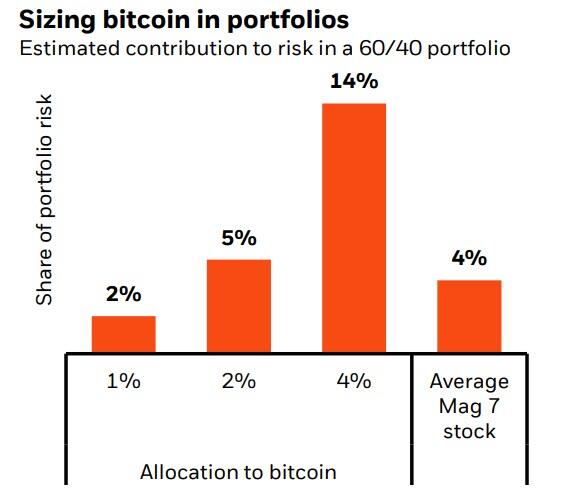

I en traditionel portefølje med en blanding af 60 % aktier og 40 % obligationer tegner disse syv aktier sig hver især for i gennemsnit omtrent den samme andel af den samlede porteføljerisiko som en 1-2 % allokering til bitcoin .

Vi synes, det er et rimeligt interval for en bitcoin-eksponering.”

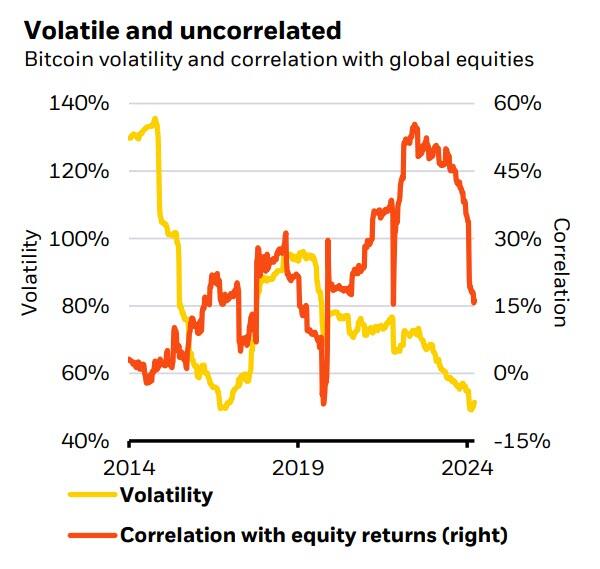

Som med guld kan bitcoin være drevet af sentiment, fortællinger og momentum – både op og ned.

Hvorfor ikke mere, spørger de (og svarer):

“At gå ud over det ville markant øge bitcoins andel af den samlede porteføljerisiko.”

Med cirka 11,5 billioner dollars i aktiver under forvaltning (og leder af den største spot BTC ETF, iShares Bitcoin Trust (IBIT), som besidder nettoaktiver på næsten 54 milliarder dollars), er de værd at lytte til.

Ifølge BlackRock skal investorer “tænke på Bitcoins forventede afkast på en anden måde: den har ingen underliggende pengestrømme til at estimere fremtidige afkast. Hvad der betyder noget: omfanget af adoption .”

“Bitcoin kan også give en mere diversificeret kilde til afkast,” sagde BlackRock og tilføjede:

“Vi ser ingen iboende grund til, at Bitcoin skal være korreleret med store risikoaktiver på lang sigt, da værdien er drevet af så forskellige drivere.”

På længere sigt kan BTC “potentielt også blive mindre risikabelt – men på det tidspunkt har det måske ikke længere en strukturel katalysator for yderligere betydelige prisstigninger,” sagde rapporten.

I stedet “foretrækker investorer måske at bruge det taktisk til at sikre sig mod specifikke risici, der ligner guld.”

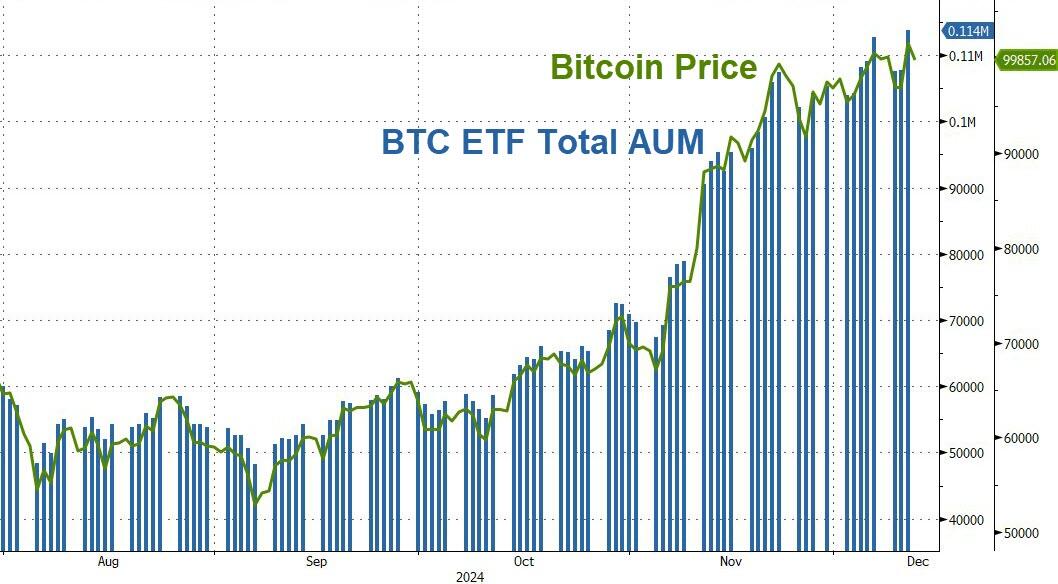

Spot BTC ETF’er blev lanceret i januar og dukkede op som 2024’s mest populære investeringsinstrumenter og brød $100 milliarder i nettoaktiver i november.

Som CoinTelegraph rapporterer , kan disse stigende indstrømninger fra institutionelle investorer forårsage “efterspørgselschok” i 2025 , hvilket driver BTC’s spotpris op, ifølge en rapport fra Sygnum Bank den 12. december.

“Vores analyse viser, hvordan selv relativt beskedne allokeringer fra dette segment fundamentalt kan ændre kryptoaktivets økosystem ,” sagde Sygnum.

Rapporten, kaldet ‘Sizing Bitcoin in portfolios’, blev udgivet af BlackRock Investment Institute den 12. december.