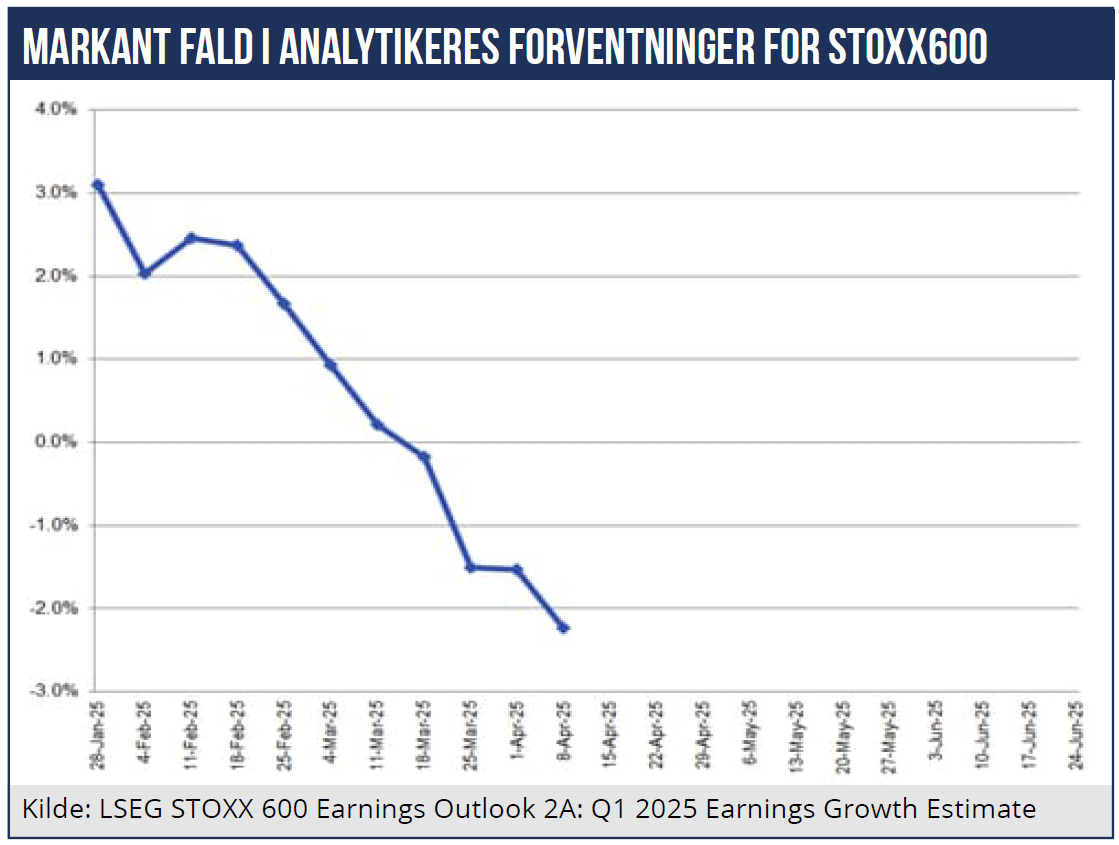

Aktieanalytikerne ser en markant forværring af overskuddene i de store europæiske børsnoterede selskaber, når de snart aflægger regnskaber for årets første kvartal. For de store Stoxx600selskaber forventes nu et gennemsnitligt overskudsfald i kvartalet mod en forventning på plus 3 pct. for tre måneder siden. Til gengæld ser det godt ud med 1. kvartalsregnskaberne fra de danske C25-selskaber, skriver chefredaktør Morten W. Langer i denne formelding op til regnskaberne.

Vi nærmer os med hastige skridt den næste regnskabssæson, som bliver mere spændende end normalt: Hvor meget er 1. kvartalsregnskaberne blevet negativt påvirket af den øgede usikkerhed op til Trumps store toldmelding den 2. april?

I hvert fald ser det ud til, at analytikerne har indbygget negative effekter i selskabernes overskud allerede i 1. kvartalsregnskaberne. Over de seneste seks måneder er nemlig sket betydelige nedjusteringer i deres estimater.

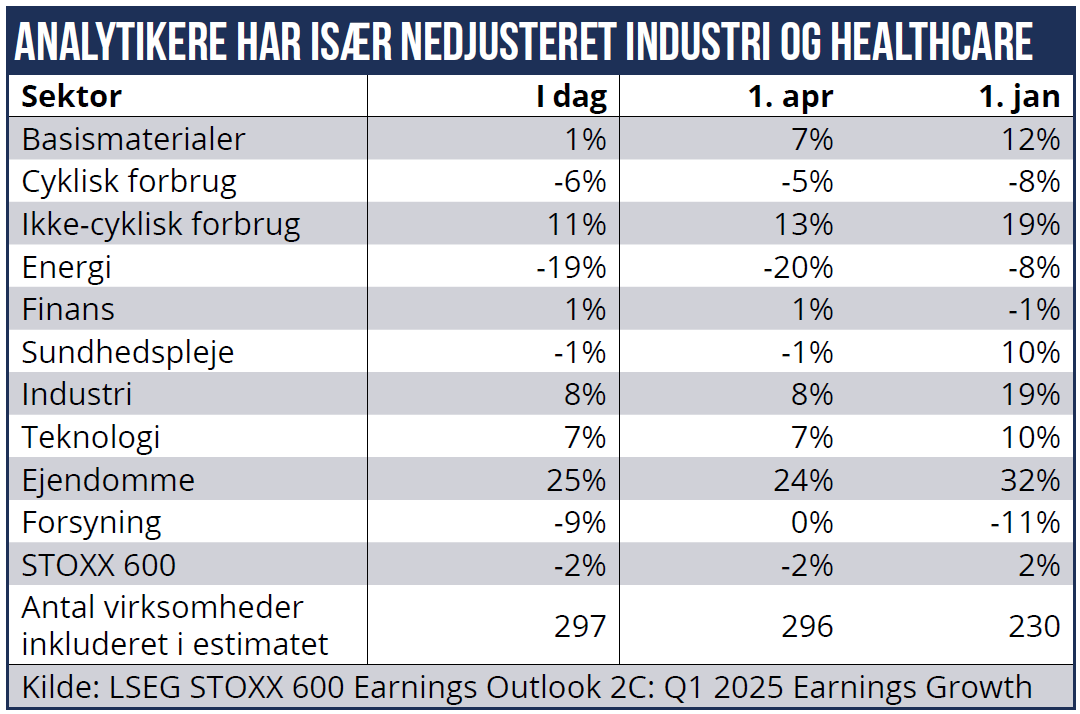

I starten af januar forventede analytikerne overskudsfremgang på 10 pct. for de europæiske health care selskaber, hvor forventningen aktuelt er minus 1 pct. Billedet er det samme for europæiske industriselskaber, hvor analytikernes overskudsforventning er faldet fra 19 pct. til 8 pct.

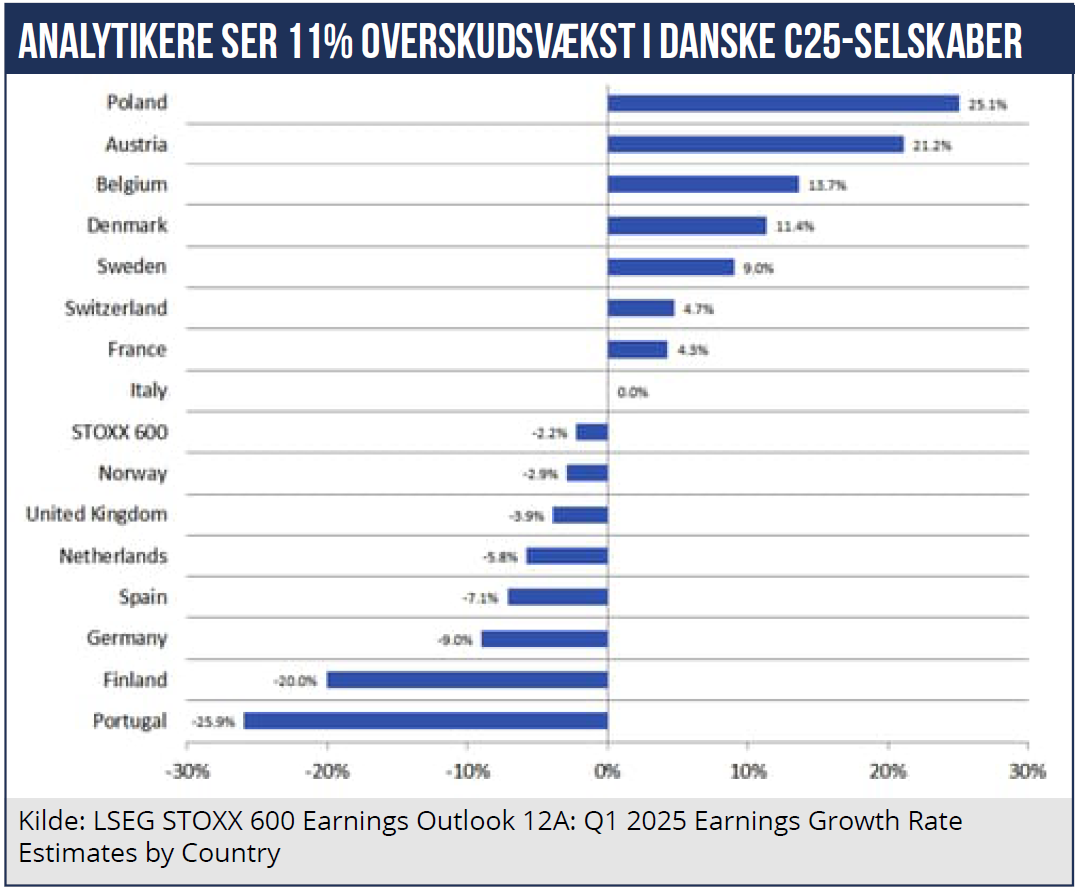

For de danske selskaber er gennemsnitsbilledet fortsat positivt med en overskudsvækst på 11 pct. i 1. kvartal i forhold til samme kvartal sidste år. Ud af 15 EU-lande, der indgår i opgørelsen fra analysefirmaet LSEG, ligger de danske selskaber på en fjerdeplads efter Polen, Østrig og Belgien. Sverige kommer ind lige efter Danmark med 9 pct., og i bunden af ranglisten ligger blandt andet Finland, Tyskland og Spanien.

Artiklen fortsætter efter grafikken

I forhold til analytikernes forventninger kommer industri og ikke-cyklisk forbrug bedst ud, mens finans og health care ses udvikle sig fladt i forhold til samme kvartal sidste år. Da det er gennemsnitsbetragtninger for hele europæiske sektorer, vil der naturligvis være store udsving fra land til land, og ikke mindst fra selskab til selskab.

Eksempelvis ses de danske banker komme ud med et resultat lidt lavere end for et år siden, især på grund af lavere nettorenteindtægter, efter centralbankernes rentenedsættelse, der har presset udlånsrenterne.

For de ikke-finansielle virksomheder kan 1. kvartalsresultaterne for de store industriselskaber komme til at udvikle sig positivt, især på grund af en mere solid europæiske økonomi i kvartalet, end de tidligere meget usikre forventninger til udviklingen i det makroøkonomiske miljø.

Blandt de store ikke-finansielle selskaber aflægges regnskab fra blandt andet Carlsberg, DSV, Royal Unibrew den 29. april. GN Store Nord, DS Norden og Netcompany den 1. maj, hvorefter Vestas følger den 6. maj.

Artiklen fortsætter efter grafikken

Generelle nedjusteringer

Kun få selskaber har på nuværende tidspunkt indhentet konsensusestimater fra analytikerne for 1. kvartal. Men signalet fra analytikerne har de seneste uger været tydelige i form af nedjusteringer af finanshusenes kursmål.

For GN Store Nord har Goldman Sachs, Morgan Stanley, Bernstein og Barclays på det seneste nedjusteret kursmålene. For DSV har Bernstein, Wolfe Research og Morningstar senest nedjusteret deres kursmål. Royal Unibrew har fået flere positive vurderinger. Og Vestas er blevet nedjusteret af Deutsche bank til hold, mens RBC og Goldman Sachs fortsat har en købsanbefaling.

Ifølge de indsamlede estimater fra analytikerne for 2. kvartal 2025 er der overraskende ikke sket nævneværdige nedjusteringer på det seneste, hvor de aktuelle data fra analysehuset LSEG er fra tirsdag i den forgangne uge.

Det kan kun tolkes som en betydelig grad af rådvildhed hos analytikerne omkring, hvor det hele kommer til at lande med Trumps Toldkrig og de forventede forhandlinger mellem EU og USA om toldsatser. Udgangspunktet er, at EU har betydeligt bedre kort på hånden end de fleste andre lande, der er blevet pålagt told ved import til USA.

Kun få selskaber har oplyst om konsekvenser af den først-udmeldte toldsats på 20 pct. Eksempelvis Pandora oplyser i en pressemeddelelse, at ”Pandora is actively exploring further mitigating actions to address the potential remaining DKK 950 million impact, including price increases and supply chain set-up. Pandora also notes certain statements from the Royal Thai Government which acknowledges a readiness to engage in constructive dialogue with the U.S. administration.”

Der henvises til Thailand, fordi Pandora har en stor del af sin produktion der. En ekstraudgift på 950 mio. kr. årligt vil umiddelbart ramme bundlinjen med samme beløb, medmindre noget af beløbet kan neutraliseres med prisforhøjelser.

Oplagt er det, at investorer og analytikere ved aflæggelsen af de kommende 1. kvartalsregnskaber vil have stort fokus på negative effekter af nye toldsatser ved eksport til USA. Indtil videre er ingen danske selskaber, udover Pandora, kommet med meldinger om, hvad de mener, Trumps nye toldsatser kommer til at betyde for deres salg til USA.

Aktiemarkederne har talt deres tydelige sprog, og alle aktier har over en bred kam fået store kurshug. Men nok mest på grund af en accelererende likviditetskrise hos store globale hedgefonde, usikkerhed om en kommende recession og for nogle selskaber også høj told på amerikansk eksport.

Eksempelvis er GN Store Nord i år sendt 32 pct. ned, og Pandora og Novo Nordisk er faldet 29 pct. De har alle betydelig eksport til USA.

Andre selskaber med primær fokus på det europæiske marked har klaret sig betydeligt bedre. Eksempelvis er NTG nede med 13 pct., Rockwool i plus 3 pct., TCM i plus 6 pct., og Schouw er oppe med 10 pct.

Bang & Olufsen aflagde forleden regnskab. Her blev det oplyst, at efter Trumps toldsatser trådte i kraft i onsdags, vil yderligere prisstigninger blive implementeret den 1. maj. Størrelsen på disse er ikke specificeret.

Bang & Olufsens produkter fremstilles i Danmark og eksporteres, så virksomheden er udsat for den nye 20 pct. told på EU-varer importeret til USA. Virksomheden opdeler ikke sin omsætning efter individuelle markeder, men Amerika-regionen udgør generelt omkring 14 pct. af koncernens omsætning.

En stor del af uroen omkring Trumps toldsatser ventes også at ramme makroøkonomien bredt, både i Europa, USA og Asien, simpelthen fordi forbrugerne og erhvervslivet på grund af usikkerhed om fremtiden vil holde igen med at forbruge og investere. Alene denne usikkerhed vil med stor sandsynlighed få samfundsøkonomien til at bremse op.

Derfor vil analytikere og investorer lytte ekstra meget med omkring ledelsernes vurderinger af konsekvenser på salg og driftsoverskud det aktuelle kvartal og fremad.

Morten W. Langer

Intro-pris i 3 måneder

Få unik indsigt i de vigtigste erhvervsbegivenheder og dybdegående analyser, så du som investor, rådgiver og topleder kan handle proaktivt og kapitalisere på ændringer.

- Fuld adgang til ugebrev.dk

- Nyhedsmails med daglige opdateringer

- Ingen binding

199 kr./måned

Normalpris 349 kr./måned

199 kr./md. de første tre måneder,

herefter 349 kr./md.

Allerede abonnent? Log ind her