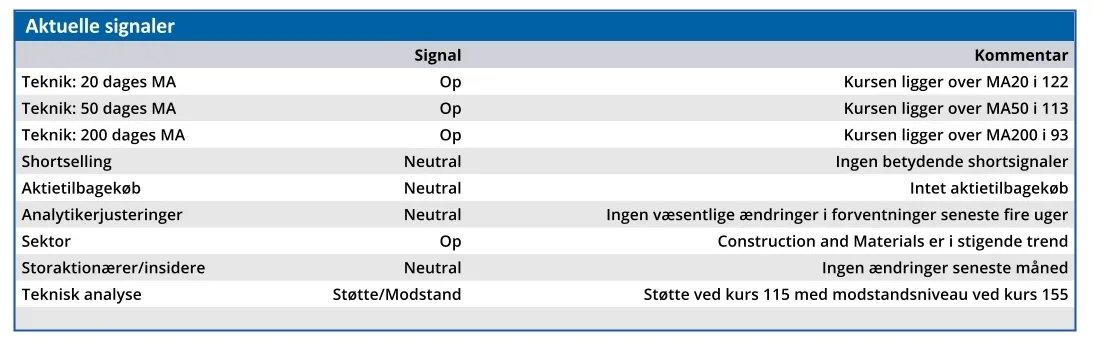

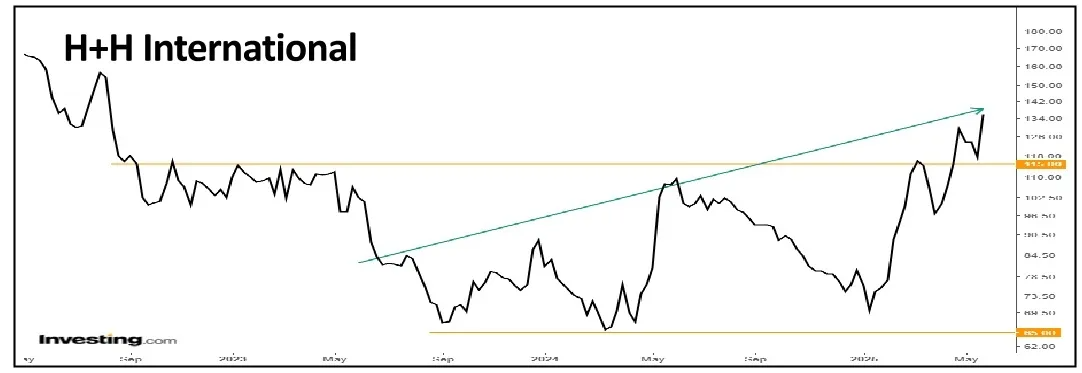

H+H Internationals CEO Jörg Brinkmann erklærer i 1. kvartalsregnskabet, at man har startet året som forventet, og at man på baggrund af præstationen i 1. kvartal er på rette spor i forhold til helårsforventningerne. Den holdning delte han desværre ikke med H+H’s aktionærer, som sendte kursen 5,3 pct. ned. Men i denne uge vendte kursen på en tallerken med en tocifret stigning.

Hvor gik H+H’s ledelse og investorerne skævt af hinanden i første omgang?

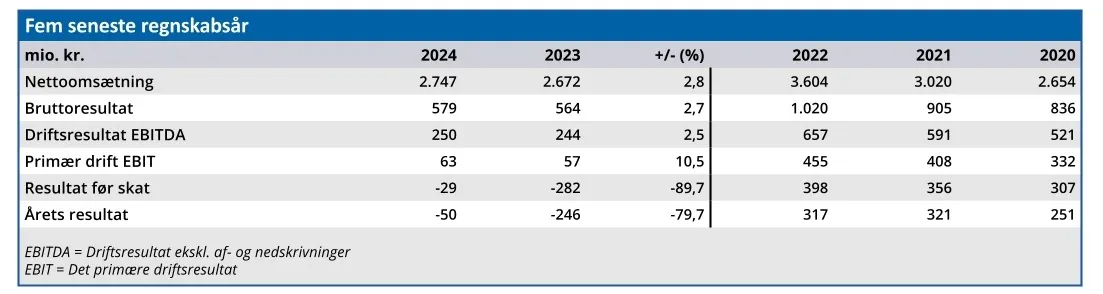

For det første steg omsætningen 31 mio. kr. svarende til 4,8 pct., men forventningen var en stigning på 42 mio. kr. svarende til 6,5 pct.

Den organiske vækst (ekskl. tilkøb) var 3 pct., hvilket er en betydelig forbedring i forhold til minus 4 pct. i samme kvartal i fjor, men altså ikke tilstrækkelig til at tilfredsstille investorerne.

Skuffelsen er ikke overraskende i betragtning af, at H+H’s helårsforventninger en organisk vækst omkring 5-10 pct. Selvom H+H fastholder helårsforventningerne efter 1. kvartal, starter man året med et efterslæb, som kræver en endnu større vækst i de næste tre kvartaler end de udmeldte 5-10 pct. for at nå helårsforventningerne.

Det er naturligt, at det krav skaber utryghed hos investorerne, og den bliver ikke mindre, når vi ser nærmere på den realisede omsætningsstigning i 1. kvartal.

Den består nemlig af to komponenter, som arbejder sig i hver sin retning. På den ene side er salgsvolumen faldet 2 pct. med Polen og Tyskland som de store syndere. Men på den anden side er fortjenesten (bruttomargin) steget fra 17 pct. til 22 pct. Altså en betydelig forbedring som følge af højere salgspriser.

Det er nærliggende at trække på skuldrene af denne uddybning for en stigning er vel en stigning, uanset hvor den kommer fra?

Men uddybningen giver mening, da det i sidste ende er efterspørgslen på markedet, som bestemmer omsætningen. Hævede salgspriser kan kun på kort sigt kompensere for en faldende salgsvolumen, så det er naturligt, hvis investorerne med blikket rettet fremad lægger mere vægt på tilbagegangen i salgsvolumen end på en ”All-inclusive” kortsigtet vækst i omsætningen.

For det andet er H+H’s bundlineunderskud på 12

mio. kr. markant bedre end sidste års underskud på 130 mio. kr. Driftsresultatet før særlige poster (EBIT) giver tilmed et overskud på 16 mio. kr. mod et underskud på 21 mio. kr. i fjor. Så H+H præsterer altså langt bedre end i fjor.

Men også her havde investorerne forventet mere. Sidste år blev bundlinjeresultatet i 1. kvartal trukket ned af ekstraordinære omkostninger på 129 mio. kr., hvilket ikke er tilfældet i år. Alligevel ender H+H med et EPS (Earnings Per Share) på minus 0,70 kr., mens investorerne havde forventet et EPS på 0,25 kr.

Omregnet til regnskabstal leverede H+H et bundlinjeunderskud på 12 mio. kr. mod et forventet overskud på 4-5 mio. kr. Det er ikke store afvigelser, men de skaber usikkerhed om, hvorvidt H+H er i stand til at nå helårsforventningerne, eller om vi er på vej mod en nedjustering.

Udviklingen i Tyskland og potentielt købstilbud

Svaret herpå ligger i høj grad i Tyskland, hvor man betegner markedet som udfordrende, byggesektoren som værende under pres, og forbrugertilliden som lav.

Det kan ændres af den nye tyske regerings planer for at få den tyske vækst tilbage på sporet. Planer, som bl.a. indeholder investeringer på gigantiske 500 mia. euro i infrastruktur.

Men som det fremgår af 1. kvartalsregnskabet, er det langt fra klart, hvilken betydning det får for H+H: ”It is still too early to assess the potential impact of these changes on construction activity.”

Et andet uklart element er rygterne om et kommende købstilbud på H+H fra den polske storaktionær Solbet. De spekulationer er ikke nye, men blev nævnt igen af SEB i tirsdags, hvorefter kursen blev sendt i vejret i et feriepræget marked.

Den kortsigtede usikkerhed er imidlertid stor, og vi fastholder vores kursmål fra ØU Formue 10/2025.

Konklusion

Aktuel kurs 135,60

Kortsigtet anbefaling (< 3 mdr.) Hold

Langsigtet kursmål (12 mdr.) 110,00

Bruno Japp

Disclaimer: Læs her om ØU’s aktieanalyser.

Hvem er H+H International?

Henrik Johan Henriksen and Waldemar Kähler established in 1909 the joint gravel pit enterprise ‘Singelsforretningen Omø’. The business employs 20 people, who are each paid a salary of 3 kr. per day for their hard work.

Today H+H is a leading provider of solutions and materials for wall building.

Over the recent years, H+H has grown significantly through acquisitions and now has a strong and diversified market position across its geographies, serving as a solid foundation for continued growth. The main product lines are aircrete blocks and calcium silicate units used for the residential new building segment. Kilde: www.hplush.com/en/about-hplush

Ledelse

Chair of the Board Miguel Kohlmann

CEO Jörg Brinkmann