Med en opjustering tidligere på ugen bekræftede DS Norden, at tiderne er bedre, og at man tjener pænt i øjeblikket. Mindst halvdelen af overskuddet vil dog være drevet af skibssalg, og både 2024 og 2025 har været bekymrende år for den DSV-agtige model, man havde succes med i 2020-2023. Er ét positivt kvartal ud af de seneste syv uheld, eller er modellen ikke længere holdbar?

DS Norden har gennem en håndfuld år opdelt sin forretning i den langsigtede owner-forretning og den mere kortsigtede operator-forretning. Sidstnævnte er tilnærmelsesvis det, man kan kalde en DSV-model, hvor Norden tager skibe og/eller laster ind på kort sigt.

Man skulle tro, at et omskifteligt og volatilt marked ville være godt for en stor operatør som Norden. Imidlertid har det ikke været tilfældet de seneste snart to år, hvor operator-forretningen som helhed kun har leveret ét positivt kvartal ud af de seneste syv kvartaler. I hele 2024 og 2025 har divisionen leveret et samlet negativt EBITDA på næsten 75 mio. USD.

3. kvartal gav også underskud, men under overfladen er billedet lidt mere blandet. Tankforretningen, som målt på skibsdage udgør cirka 20 pct., har leveret et pænt 3. kvartal, der næsten udligner underskuddet i 1. og 2. kvartal. I tørlastdelen på næsten 80 pct. blev det til et overskud i de mindre skibe, der udlignede underskuddet i 1. og 2. kvartal, mens de store skibe leverede et stort minus.

Hen over de seneste syv kvartaler har det grundlæggende været de store tørlastskibe, der har drevet de negative præstationer i operatørforretningen. Der er muligvis bedring på vej, idet en række dyre indlejede skibe nu forsvinder ud af flåden.

Om det er nok til at skabe vedvarende forbedring kan kun tiden vise, men på baggrund af 2024 og 2025 er det svært at se stor værdi i operatør-forretningen.

Det hører dog med til historien, at Nordens overordnede fleksible forretningsmodel stadig leverer solidt. De seneste par år har det ”blot” været owner-forretningen, der via skibsejerskab og en lang række købs- og forlængelsesoptioner har været stærkt værdiskabende. Ovenpå opjusteringen forventer man nu at realisere et overskud på 100-140 mio. USD i år, hvoraf skibssalg forventes at udgøre ca. 73 mio. USD.

I tilfældet DS Norden skal man som investor ikke glemme, at forretningsmodellen generelt synes mindre risikofyldt end et rendyrket tørlastrederi (og et tankrederi), som givetvis tjener mere, når der er medvind på markedet, men også typisk vil komme i problemer i dårlige tider.

Trods global uro på mange områder og økonomisk usikkerhed, er der tegn på, at de gode markeder varer ved, samtidig med at de mange skibssalg konverterer skibsværdier til håndgribelig værdi på bankkontoen.

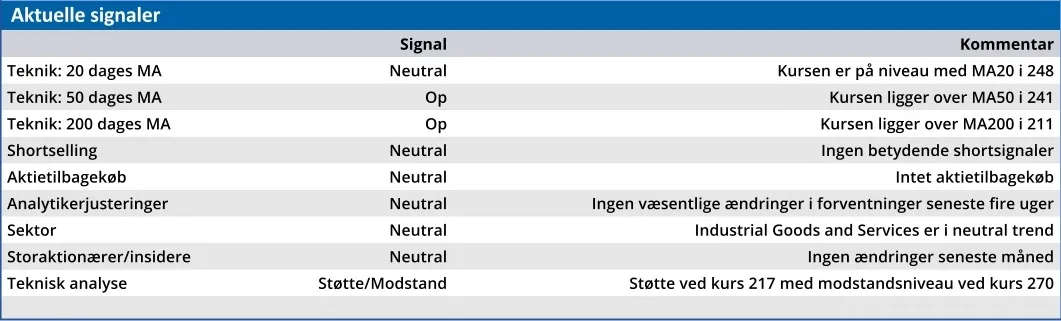

Norden skaber fortsat værdi til aktionærerne via aktietilbagekøb og kvartalsudbytte, og vort tidligere kursmål på 275 har næsten været indfriet. Vi kigger nu lidt højere mod 290.

Konklusion

Aktuel kurs 259,00

Kortsigtet anbefaling (< 3 mdr.) Hold

Langsigtet kursmål (12 mdr.) 290,00

Steen Albrechtsen

SA og/eller nærtstående ejer aktier i DS Norden

Disclaimer: Læs her om ØU’s aktieanalyser.

Intro-pris i 3 måneder

Få unik indsigt i de vigtigste erhvervsbegivenheder og dybdegående analyser, så du som investor, rådgiver og topleder kan handle proaktivt og kapitalisere på ændringer.

- Fuld adgang til ugebrev.dk

- Nyhedsmails med daglige opdateringer

- Ingen binding

199 kr./måned

Normalpris 349 kr./måned

199 kr./md. de første tre måneder,

herefter 349 kr./md.

Allerede abonnent? Log ind her