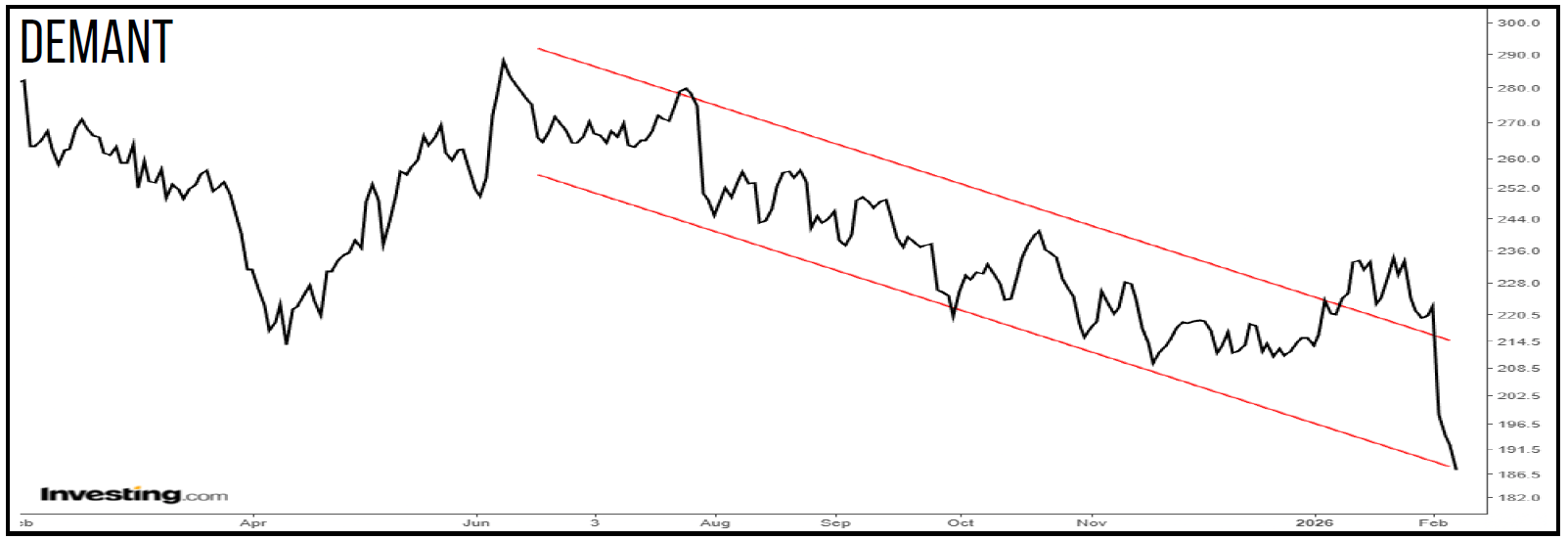

For Demant var 2025 et år med historiske opkøb og oprydning i selskabsporteføljen. Men offentliggørelsen af Demants årsrapport for 2025 blev ikke en festdag for investorerne, som kvitterede med et kursfald på 10 pct. ved børsens åbning. Stigende gæld og svag organisk vækst sætter spørgsmålstegn ved en aktiekurs, som allerede faldt 23 pct. det seneste halve år.

En Demant-aktie kostede i juni 2025 288 kr., men derefter gik det støt og roligt ned ad bakke resten af året. Alligevel var kursen en time efter offentliggørelsen af årsregnskabet 2025 faldet yderligere 10 pct. til 201. I vores seneste analyse af Demant fra august 2025 vurderede vi aktien som korrekt prissat ved kurs 246, så hvad gik galt i 2. halvår af 2025?

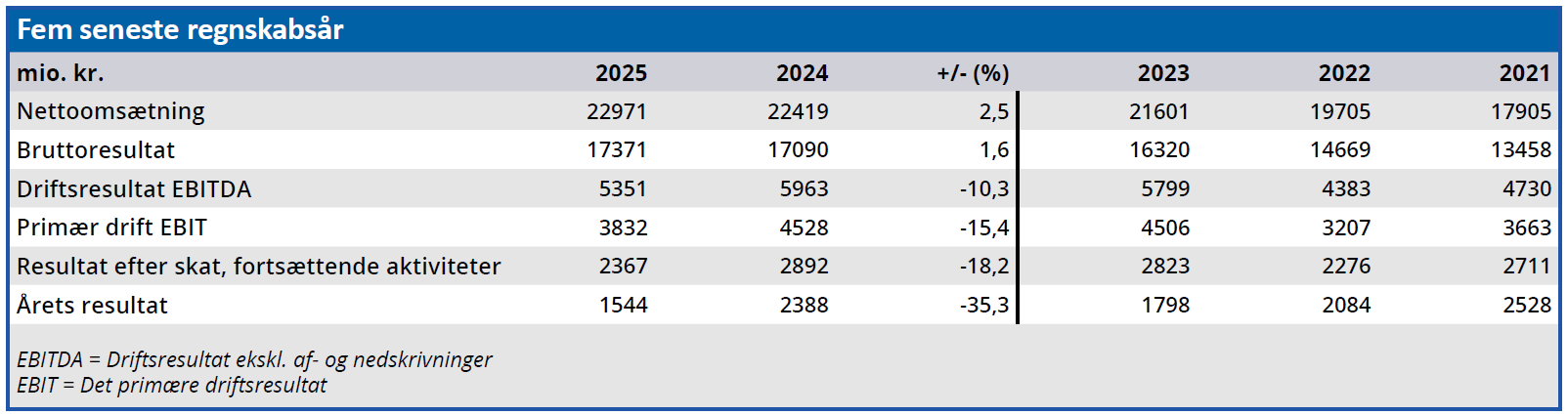

Første problem finder vi i Demants omsætning, som i 2025 var 22.971 mio. kr. svarende til en beskeden vækst på 2 pct. Driftsresultatet (EBIT) før særlige poster faldt til 3960 mio. kr. fra 4404 mio. kr. i 2024, hvilket trak EBIT-marginen ned på 17,2 pct.

Bundlinjen er i særdeleshed præget af de strategiske valg. Selvom resultatet af de fortsættende aktiviteter var 2367 mio. kr., blev det samlede årsresultat trukket ned på 1544 mio. kr. efter et tab på 823 mio. kr. fra ophørende aktiviteter, herunder den endelige afhændelse af Communicationsforretningen EPOS.

Adm. direktør Søren Nielsen siger: ”We cannot be fully satisfied with a year where we had to revise our outlook downward twice. Against the backdrop of a disappointing 2025, we have therefore presented an ambitious plan for 2026 for Demant to improve profitability in the coming years.”

Den sidste sætning er så forudsigelig efter et dårligt regnskabsår, at det er vanskeligt at vurdere værdien af den. Til gengæld ser vi tre meget konkrete problemer for Demant i det nye regnskabsår:

1. Milliardopkøbet af KIND og de skjulte omkostninger. I december 2025 færdiggjorde Demant opkøbet af tyske KIND Group til en anslået pris på 5240 mio. kr. Selvom opkøbet giver Demant en dominerende position i Tyskland med 650 klinikker, har det kostet dyrt på kort sigt. Demant udgiftsførte særlige poster på 128 mio. kr. i 2. halvår, primært relateret til opkøbsomkostninger.

I vores seneste Demant-analyse fokuserede vi på de langsigtede positive forhold omkring opkøbet, men på kort sigt ser det ud til, at investorerne fokuserer mere på, hvor meget integrationsomkostninger vil koste på indtjeningen i 2026.

2. En balance under pres. Det største røde flag i regnskabet er gældsudviklingen. Den nettorentebærende gæld (NIBD) er eksploderet fra 13,5 mia. kr. i 2024 til 18,7 mia. kr. ved udgangen af 2025.

Det har sendt gearingen (forholdet mellem den nettorentebærende gæld og driftsoverskuddet før af- og nedskrivninger) op på 3,4, hvilket er langt over målsætningen på 2,0-2,5.

Til trods for en stærk pengestrøm fra driften betyder et højt NIBD/EBITDA-nøgletal kombineret med nettofinansielle omkostninger på 731 mio. kr. en begrænsning i selskabets finansielle fleksibilitet.

3. Svigtende organisk vækst i kerneforretningen. Den organiske vækst i Hearing Aids var kun 2 pct., og i Diagnostics blot 1 pct., og selvom Hearing Care leverede en lokal vækst på 10 pct., var det primært drevet af opkøb.

Vi fastholder vores vurdering fra ØU Formue 27/2025 af, at oprydningen i Demants selskabsportefølje og det store opkøb i Tyskland på sigt var den rigtige beslutning. Men det betyder også, at Demants ledelse har sat alt på ét bræt i kampen om et meget konkurrencepræget marked.

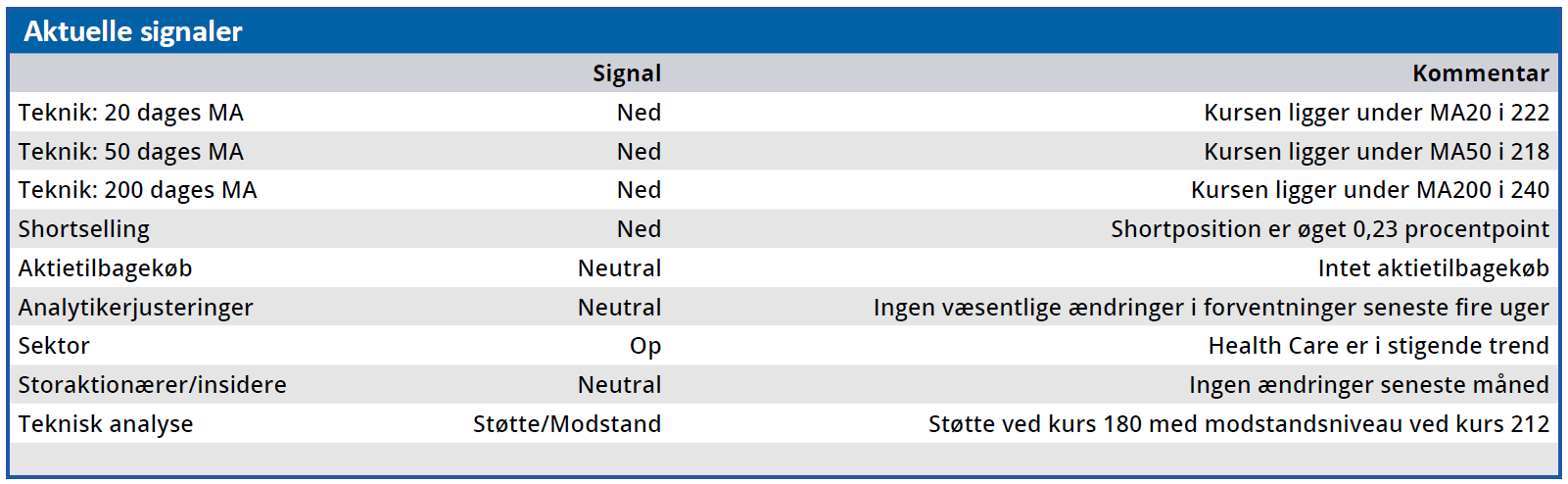

Det store kursfald indikerer, at markedet på kort sigt lægger mere vægt på den høje gæld og beskedne vækst end på det fremtidige vækstperspektiv. Vi ser Demants strategiske satsning som nødvendig for at overleve i branchens hårde konkurrence på sigt og anser kursfaldet for at være overdrevent.

Men Demant blev i 2025 et selskab med en markant højere risikoprofil, og 2026 skal ikke blot byde på de lovede 3-6 pct. i organisk vækst, men også på en hurtig nedbringelse af gælden, før investorerne igen vil købe ind på væksthistorien.

Bruno Japp

Konklusion

Aktuel kurs 187,40

Kortsigtet anbefaling (< 3 mdr.) Hold

Langsigtet kursmål (12 mdr.) 205,00

Disclaimer: Læs her om ØU’s aktieanalyser.

Hvem er Demant?

Demant is a world-leading hearing healthcare group built on a heritage of care, health and innovation since 1904. The Group offers solutions and services to help people connect and communicate with the world around them.

For more than a century, the Demant Group has played a vital part in developing innovative technologies and gathering know-how to help improve people’s hearing and health. In every aspect, from providing hearing care to delivering hearing aids and diagnostic equipment and services to hearing care professionals and users all over the world, Demant is active and engaged.

Kilde: https://www.demant.com/about/our-history

Ledelse

Chair of the Board Niels B. Christiansen

CEO Søren Nielsen

Intro-pris i 3 måneder

Få unik indsigt i de vigtigste erhvervsbegivenheder og dybdegående analyser, så du som investor, rådgiver og topleder kan handle proaktivt og kapitalisere på ændringer.

- Fuld adgang til ugebrev.dk

- Nyhedsmails med daglige opdateringer

- Ingen binding

199 kr./måned

Normalpris 349 kr./måned

199 kr./md. de første tre måneder,

herefter 349 kr./md.

Allerede abonnent? Log ind her