2023 blev et fantastisk år for de danske banker rent indtjeningsmæssigt. Men et ret beskedent år på aktieafkast, med undtagelse af Danske Bank. Faktisk tæt på en fuldstændig dekobling af indtjeningsforventninger og kursudvikling. Fokus på den korte bane bliver på udbytter og aktietilbagekøb i forbindelse med årsrapporten i februar, skriver finansanalytiker Per Grønborg om udsigten for 2024.

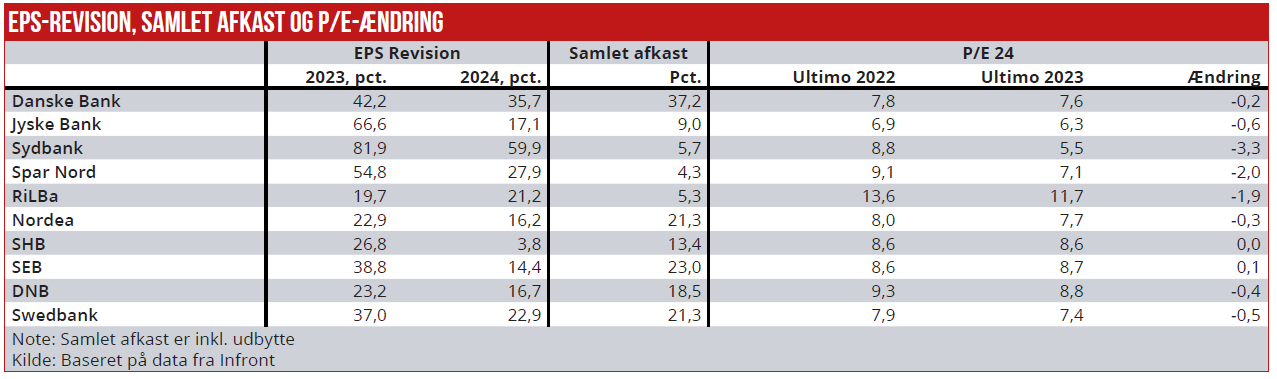

Danske Bank har været klart bedste bankaktie i 2023, med et afkast 37 pct. inkl. udbytter, hvilket matcher en 36 pct. forøgelse af aktieanalytikernes forecast på 2024-indtjeningen.

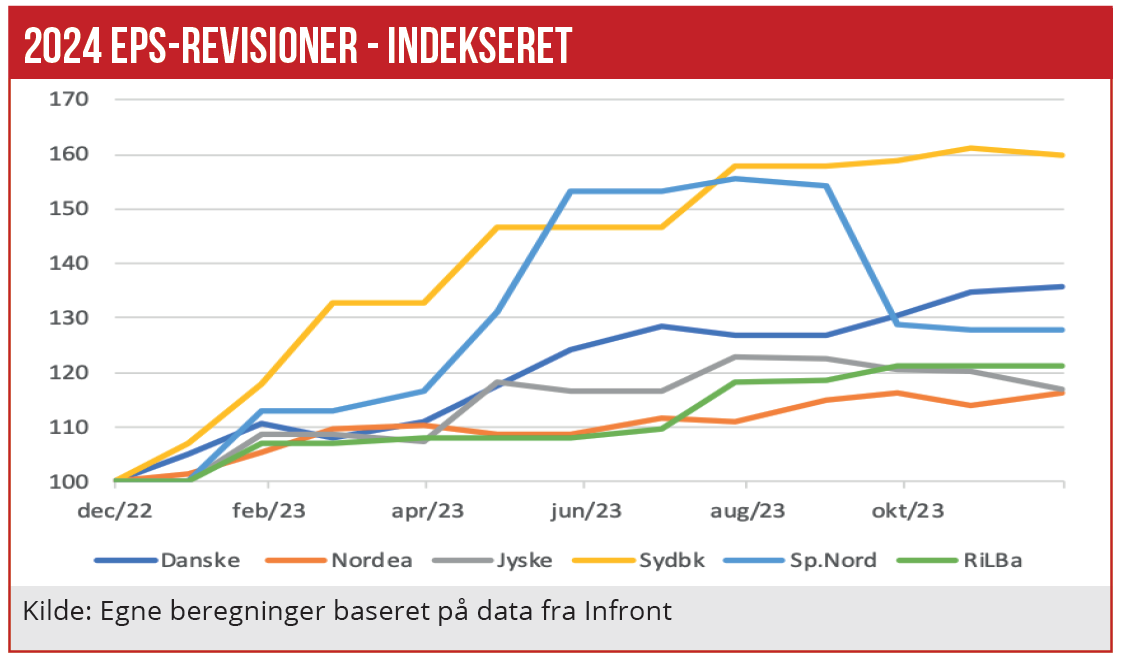

Sydbank er topscoreren med en 60 pct. forøgelse af EPS-forventningen fra starten af 2023 til 2024, mens de øvrige banker ligger under Danske Bank. For Nordea og Jyske Bank har der dog været anstændige EPS-opjusteringer på henholdsvis 16 og 17 pct.

Til gengæld halter aktiekursen, i forlængelsen af de stigende EPS-estimater, bagefter i alle bankerne, da ingen af de øvrige banker ud over Nordea har leveret tocifrede aktieafkast i 2023. Mest bemærkelsesmæssigt i Sydbank, hvor P/E-kvoten er faldet fra 8,8 gange overskuddet til 5,5 gange.

De store svenske og norske banker har oplevet EPS-opjusteringer på typisk 10-20 pct., med Handelsbanken på beskedne 4 pct. Her er salget af de danske aktiviteter nok en af årsagerne. Afkastene har til gengæld været ganske pæne med ca. 20 pct. i gennemsnit. Bedst har det været for SEB med 23 pct. og dårligst for Handelsbanken med 13 pct. Der har således været relativt små bevægelser i P/E-kvoterne, som det fremgår af tabellen.

Generelt var opjusteringerne markant større i første end i andet halvår, hvilket også afspejler, at centralbankernes rentestigninger primært kom i første halvår. Notér, at Spar Nords 2024-EPS faldt med 17 pct. i de sidste tre måneder af 2023.

Broderparten af faldet kom inden tredjekvartalsrapporten og er sandsynligvis mest udtryk for den begrænsede analytikerdækning. Antallet af analytikere steg fra en til to i Infronts database i oktober, og den nye analytiker havde tilsyneladende et markant lavere EPS-forecast end den analytiker, der havde været der hele tiden.

2022 og 2023 har været præget af, at nationalbankrenten er steget fra -0,6 pct. til +3,6 pct., hvilket har givet et markant boost til bankernes nettorenteindtjening. I 2024 vil vi sandsynligvis se de første rentenedsættelser, hvilket vil vende dynamikken.

Risikoen for negative EPS-justeringer er bestemt til stede, om end rentefald allerede ser ud til at være inddiskonteret i analytikernes forventningerne. Spørgsmålet er, om rentefaldet bliver større eller mindre end det, der allerede er foruddiskonteret.

Vi vil se fortsat solide stigninger i nettorenterne i første kvartal, og nok også i andet kvartal, da renteniveauet utvivlsomt vil være højere i første halvår 2024, end det var i første halvår 2023. Til gengæld er der stor risiko for, at vi vil se modvind i andet halvår, såfremt markedsforventningerne om betydelige rentefald allerede i 2024 materialiserer sig.

Kan en udsættelse af rentefaldene blive en positiv katalysator for bankerne i 2024? Umiddelbart burde svaret være ja. Allerede de seneste uger er sandsynlighederne for mange rentenedsættelser i 2024 faldet, og det har også være med til at give bankaktierne et lille løft.

Men lektien fra 2023 har været, at markedet ikke tror på, at den nuværende indtjening er holdbar. Derfor er P/E-kvoterne generelt faldet. Samtidig kan sentimentet i markedet meget vel blive, at udsatte rentefald netop kun vil være en udsættelse, og ikke en aflysning. Smerten, i form af faldende udlånsrenter, kommer altså blot lidt senere. Det er sjældent noget, aktiemarkedet er villigt til at betale for.

Bankernes kredittab bliver meget begrænsede i 2023. De seneste opjusteringer har fortalt den samme historie som hele året: Kredittab er lavere, end bankerne tidligere havde ventet. Analytikerne forventer som altid en gradvis normalisering, hvilket betyder markant større kredittab i 2024 end i 2023.

Godt og skidt fra kapitalforvaltning

Om det faktisk materialiserer sig, afhænger af den makroøkonomiske udvikling. Men positive overraskelser er nok mere sandsynlige end negative overraskelser. Til gengæld er det heller ikke noget, markedet normalt betaler det store for.

Gebyrerne vil få medvind fra kapitalforvaltning med pænt stigende asset under management i slutningen af 2023. Vi vil utvivlsomt se en fortsat bevægelse imod billige indeksfonde. Men forvent ikke, at bankkunderne i 2024 pludselig ændrer markant på porteføljesammensætningen. Trenden mod mere omkostningsbillige investeringsløsninger er intakt. Men det er det meget lange seje træk.

Omvendt bliver bankernes overordnede omkostninger en hovedudfordring i 2024 på grund af relativt høje overenskomstmæssige lønstigninger: De 4,5 pct., der blev givet 1. juli 2023, vil få helårseffekt, og en yderligere lønstigning på 3,7 pct. kommer 1. juli 2024.

Bankernes nettorenter vil igen i 2024 tiltrække sig hovedopmærksomheden, mens der vil være nettomodvind fra de øvrige regnskabslinjer. Umiddelbart lyder det ikke som specielt tillokkende udsigter for investorerne.

Man skal blot huske, at aktiemarkedet endnu ikke har betalt for de indtjeningsstigninger, vi har set i 2022 og 2023. Derfor vil det store spørgsmål i 2024 blive, hvad der kommer til at ske med P/E-multiplen. Skal banker fortsat handles på 5-7 gange næste års indtjening, eller skal vi tilbage mod det historiske niveau på ca. 10x? Det bliver det væsentligste spørgsmål, investorerne skal overveje i 2024.

På den korte bane vil fokus være på udbyttebetalinger og aktietilbagekøb i forbindelse med årsrapporterne i februar. Med markante indtjeningsløft må man også formode, at udbytter og aktietilbagekøb bliver hævet tilsvarende, uanset at Finanstilsynet, Nationalbanken og ministeren som altid advarer imod det.

Nu skal vi se, hvem der driver banken med skyldig hensyntagen til ejerne, og hvem der har mageligheden i højsæde.

2024 må blive året, hvor Konkurrencemyndighederne endelig tager stilling til, om Nykredit får lov til at opretholde eksklusiviteten i Totalkredit-aftalen. Det kan blive en gamechanger, såfremt konkurrencemyndighederne har mandshjerte til at gribe ind. Men det er nok noget for tidligt at foruddiskontere.

Endeligt er skærpet regulering en altid negativ gæst på bagsædet, mens den generelle bank-bashing ikke længere har Kollerupske højder, men dog stadig vil præge et som oftest enigt mediebillede.

Per Grønborg

Per Grønborg ejer aktier i Danske Bank, Sydbank og Spar Nord.

Intro-pris i 3 måneder

Få unik indsigt i de vigtigste erhvervsbegivenheder og dybdegående analyser, så du som investor, rådgiver og topleder kan handle proaktivt og kapitalisere på ændringer.

- Fuld adgang til ugebrev.dk

- Nyhedsmails med daglige opdateringer

- Ingen binding

199 kr./måned

Normalpris 349 kr./måned

199 kr./md. de første tre måneder,

herefter 349 kr./md.

Allerede abonnent? Log ind her