Det skrøbelige erhvervsejendomsmarked ser nu ud til at blive ramt af stigende afkastkrav fra investorerne (og altså prisfald) samt stigende tomgang. I den seneste redegørelse om finansiel stabilitet skriver Nationalbanken, at de seneste års rentestigninger normalt ville betyde nedskrivninger i ejendommens bogførte værdier på 20 pct., også i bankerne. Det er bare ikke sket, endnu i fuldt omfang, bl.a. på grund af træghed i prisdannelsen. Chefredaktør Morten W. Langer har set på Nationalbankens redegørelse.

I den seneste redegørelse om den finansielle stabilitet advarer Nationalbanken om, at der sandsynligvis ligger et større prisfald på erhvervsejendomme forude. Over det seneste år synes der at have været stilhed før stormen.

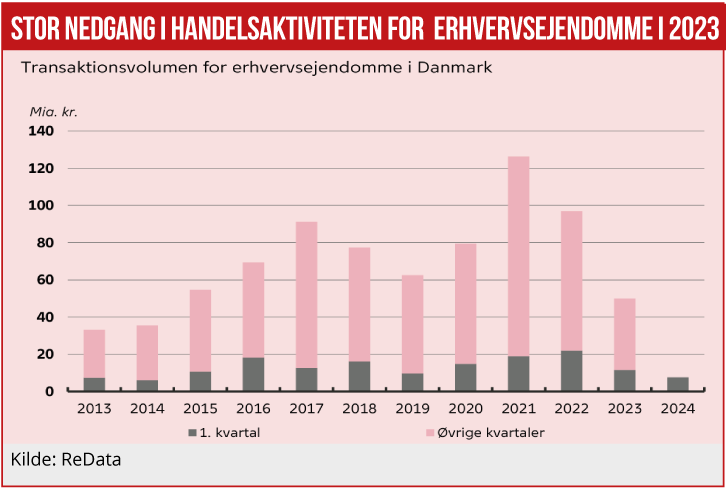

Nationalbanken skriver: ”De højere renter presser priserne ned på erhvervsejendomme, og handelsaktiviteten har været meget lav i 2023. Målt på både transaktionsvolumen og antallet af handler har omfanget været det laveste siden 2014. Den begrænsede handelsaktivitet er fortsat i 2024, hvor der i løbet af 1. kvartal blev omsat ejendomme for 7,6 mia. kr. Til sammenligning blev der i 1. kvartal 2022 og 2023 omsat ejendomme for henholdsvis 22 mia. kr. og 12 mia. kr.”

Nationalbanken påpeger, at den lave aktivitet tyder på en træghed i tilpasningen af priserne til det højere renteniveau. Tallene indikerer også, at efterspørgslen fra udenlandske investorer er faldet tilbage, hvilket bidrager til det lavere antal handler.

Nationalbanken fastslår, at ”afkastkravet til investeringer i erhvervsejendomme er steget.” Det samme har Økonomisk Ugebrev påvist i analyser af aktuelle regnskaber fra større ejendomsselskaber.

”Afkastkravet er steget med knap 1 procentpoint siden starten af 2022 for kontor- og boligejendomme i København og Aarhus. Det højere afkastkrav skal ses i lyset af investorernes alternative afkastmuligheder, som det øgede renteniveau har medført. Stigningen i afkastkravet på knap 1 procentpoint svarer nogenlunde til den historiske sammenhæng, der har været mellem 10-årige statsobligationsrenter og afkastkrav til kontorer. En stigning i afkastkravet på 1 procentpoint fører typisk til fald i værdien af ejendomme på omtrent 20 pct,” skriver Nationalbanken.

I redegørelsen fremhæves, at der historisk har været sammenhæng mellem afkastkravet for kontorer og den 10-årige statsobligationsrente, så en stigning i obligationsrenten på 1 procentpoint har været sammenfaldende med en stigning i afkastkravet på knap 0,5 procentpoint. Siden starten af 2022 er obligationsrenten steget med 1,5 procentpoint, og stigningen i afkastkravet på 0,88 procentpoint har således nogenlunde fulgt den historiske sammenhæng med renterne.

Flere af de største ejendomsselskaber angiver også i deres årsrapporter, at en stigning i afkastkravet på 1 procentpoint vil føre til et fald i værdien af deres ejendomme på omtrent 20 pct., skriver Nationalbanken, der også påpeger, at bankerne har et efterslæb i nedskrivningerne af pantværdierne på udlån til ejendomsselskaber.

”Institutterne har kun nedjusteret værdien for en tredjedel af pantet bag deres udlån til erhvervsejendomme De højere renter presser priserne på erhvervsejendomme ned. Det reducerer værdien af den sikkerhed, som ejendomsselskaberne stiller som pant på deres udlån, og øger risikoen for tab i institutterne,” skriver Nationalbanken.

Siden tredje kvartal 2022 har institutterne kun nedjusteret værdien for lidt over en tredjedel af ejendomspantet bag lån til ejendomsselskaber. Nationalbanken kommer med en løftet pegefinger overfor bankerne: ”Det er vigtigt, at ejendomsværdierne, der ligger til grund for institutternes pant, afspejler markedsværdien af ejendommene. Det gælder særligt, når markedsforholdene ændrer sig markant, som det har været tilfældet i den seneste periode med højere afkastkrav.”

Morten W. Langer

Intro-pris i 3 måneder

Få unik indsigt i de vigtigste erhvervsbegivenheder og dybdegående analyser, så du som investor, rådgiver og topleder kan handle proaktivt og kapitalisere på ændringer.

- Fuld adgang til ugebrev.dk

- Nyhedsmails med daglige opdateringer

- Ingen binding

199 kr./måned

Normalpris 349 kr./måned

199 kr./md. de første tre måneder,

herefter 349 kr./md.

Allerede abonnent? Log ind her