Onsdag morgen fremlagde ledelserne for Fynske Bank og Nordfyns Bank et fusionsforslag, hvor aktionærerne i Nordfyns Bank får tilbudt en præmie på 15 pct. i en fusion ind i Fynske Bank. Er det en god deal? Nej, bytteforholdet virker helt skævt. Baseret på topenden af de to bankers udmeldte overskudsforventninger for 2025 handlede Fynske Bank med en P/E- præmie på 37 pct. dagen inden buddet. Andre bankaktører vil nu med stor sikkerhed byde ind med konkurrerende højere bud på Nordfyns Bank, og det kan åbne for en konsolideringskamp, som rækker langt ud over Fyn, skriver chefredaktør Morten W. Langer i denne analyse.

Umiddelbart er der nu lagt op til en budkrig mellem de store bankaktører om at få en større bid af det fynske bankmarked. Ud fra de aktuelle børsværdier synes et bud på mellem kurs 500 og kurs 600 for Nordfyns Bank langt mere realistisk end den nuværende børskurs på 378.

Selve regnestykket omkring værdiansættelserne gennemgås neden for. Bundlinjen er, at den udmeldte fusionsplan kan udløse en kædereaktion af hændelser i den danske bankverden, som kommer til at involvere de fleste større banker og også en del af de mellemstore, hvoraf mange af dem både kan ende med at fusionere sig større – eller at blive opslugt af en større aktør.

Ja, det her handler først og fremmest om det ultimative opgør om det fynske bankmarked. Men det kan meget vel komme til at brede sig til hele landet, hvor de fremtidige positioner på det danske bankmarked mange år frem kan blive afgjort.

Så hvem kan komme på dansegulvet i kampen om Nordfyns Bank?

Sparekassen Sjælland-Fyn kommer først i fokus. Sparekassen ejer allerede over 20 pct. af Nordfyns Bank, og vil være svær at komme udenom ved forhandlingsbordet.

Sydbank ejer over 20 pct. af Fynske Bank og har tidligere kaldt aktieposten strategisk.

For at fuldende billedet ejer Sydbank over fem pct. af Sparekassen Sjælland Fyn, hvilket i øvrigt også Jyske Bank, Købstædernes Forsikring (med tætte bånd til DAB), AP Pension og Nykredit gør.

Sydbank har tidligere vist betydelig interesse for ekspansion på Fyn og købte efter en længere belejring Egnsbank Fyn i 2002.

Der regnes utvivlsomt i de to hovedsæder i hhv. Aabenraa og Holbæk. Om der også er uformelle kontakter de to banker imellem er gætværk. Men et scenarie kunne være, at Sparekassen Sjælland Fyn udnytter, at Nordfyns Bank nu er i spil til at lægge et mere favorabelt bud til aktionærerne i Nordfyn.

Samtidig gør Sydbank det samme i Fynske Bank, om end budpræmien nok vil blive noget mindre i Fynske Bank.

Vær opmærksom på, at Sydbank har afgivet bindende tilsagn om at stemme for fusionen, dog under visse betingelser, hvor et bedre bud fra anden side utvivlsomt vil fjerne det bindende tilsagn. Kan et sådan bedre bud komme fra Sydbank – ja specielt i en situation hvor hele fusionen bringes i fare med et højere bud på Nordfyns Bank fra Sparekassen Sjælland-Fyn.

Om næste skridt bliver en fusion imellem Sydbank og Sparekassen Sjælland kan kun tiden vise – men Sydbanks interesse er der utvivlsomt.

Jyske Bank er genindmeldt i konsolideringsgamet efter, at konkurrencestyrelsen forbød Nykredit at standse betalingen for formidling af Totalkredit, såfremt en bank finder en anden partner.

Danske Bank og Nordea vil utvivlsomt også stå på sidelinjen, hvor Arbejdernes Landsbank nok også slutter sig til. Arbejdernes Landsbank måske mere som ridderen på den hvide hest, der kommer ind senere i processen. AL har en kapitalmæssig overdækning på 4,7 pct. i forhold til bankens CET1 målsætning – det svarer til godt 3,1 mia. kr.

Nykredit har formodentlig fået godkendt Spar-Nord opkøbet inden spillet om Fyn skal afgøres. Spørgsmålet er, om Nykredit vil gå i budkamp med tre af dens største distributører i Totalkredit-samarbejdet: Sydbank, Sparekassen Sjælland-Fyn og Arbejdernes Landsbank.

Om betydningen af EDB-centraler: Nordfyns Bank er på Bankdata sammen med bl.a. Sparekassen Sjælland-Fyn, Sydbank, Jyske Bank og Ringkjøbing Landbobank. Fynske Bank er på BEC sammen med bl.a. Nykredit/Spar Nord og Arbejdernes Landsbank/Vestjysk Bank. Ikke fordi det er altafgørende, men banker på samme EDB-central vil altid have et forspring.

Ballet er startet – musikken spiller. Lad os se, hvem der kommer på dansegulvet i løbet af de kommende uger. Tallene taler deres entydige sprog: Der kan laves et markant bedre bud til Nordfyns Banks aktionærer – og for den sags skyld også til aktionærerne i Fynske Bank.

Til sidst lidt historie: I kampen om Nørresundby Bank – banken der i årtier havde Spar Nord som ejer af over 50 pct. af aktierne, men som pga af stemmeretsbegrænsninger ikke kunne få foden indenfor. Et fusionsdokument imellem Nordjysk Bank og Nørresundby Bank blev potentielt lækket ved et indbrud i en bil i 2014, og de to banker blev derfor tvunget til at offentliggøre planerne på et tidligt tidspunkt.

Spar Nord responderede med at lægge et bedre bud til Nørresundby Banks aktionærer, og det, der var tænkt som en fusion på ligeværdige vilkår, blev en kamp, hvor Nørresundby måtte betale op for at matche Spar Nord.

For at få enderne til at mødes inviterede man Jyske Bank indenfor som storaktionærer. Det holdt i et par, år før Anders Dam i 2017 ønskede at afhænde sin aktiepost – modsat Nordjyske Bank var Anders Dam ikke af den opfattelse, at man havde sværget evigt troskab. Det endte med et bud fra Jyske Bank i 2018, som efterfølgende blev overbudt at Ringkjøbing Landbobank, og sådan endte både Nørresundby og Nordjysk sine dage som selvstændige banker.

Og så er vi kommet til regnestykket, der sandsynliggør, at Nordfyns Bank til den aktuelle børskurs er en lækkerbidske for andre banker: I marts 2025 udråbte finansanalytiker Per Grønborg Nordfyns Bank til den tredje mest aktionærfjendtlige bank i Danmark. Det skete på baggrund af, at banken i 2024 blot anvendte 58 pct. af sit overskud på udbytte – for i stedet at finansiere vækst.

Med andre ord endte hele 42 pct. af overskuddet som kapitalophobning på et allerede højt CET1 kapital-niveau. Banken har generelt været berygtet for sin aktionærfjendske attitude, herunder ikke mindst sin modvilje mod at distribuere en anstændig del af overskuddet til aktionærerne.

Hvad ligger bag det udmeldte bytteforhold, som de to bankers ledelser allerede har godkendt: Aktionærerne i Nordfyns Bank tilbydes 2,7 aktier i Fynske Bank. Det svarer til en præmie på 15 pct. i forhold til lukkekursen den 5. maj. På den aktuelle kurs er der stadig en præmie på fem pct. til ombytningskursen.

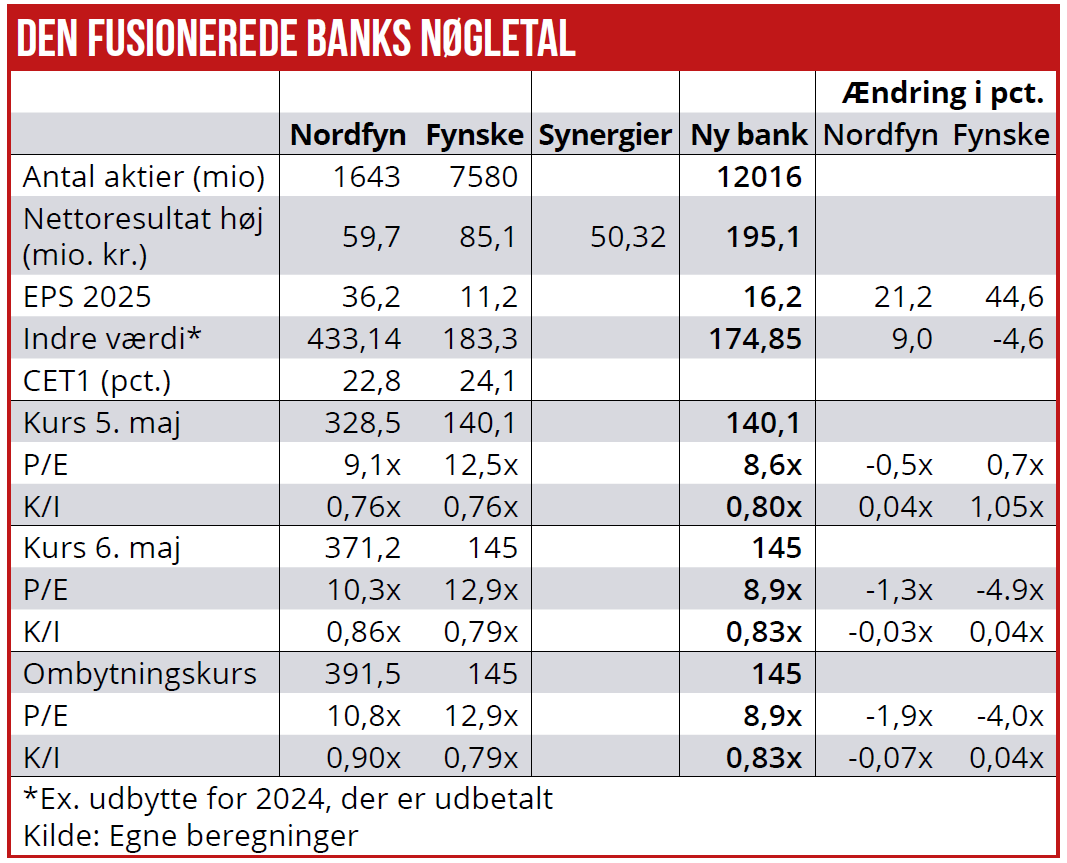

Der ligger ikke konsensusdata fra analytikerne for to banker, så vi har i stedet anvendt toppen af bankernes udmeldte overskudsforventninger for 2025, fratrukket skat og omkostningen til AT1 udstedelsen i Nordfyns Bank. Bankerne lover synergier på 68 mio. kr. før skat svarende til 34 pct. af den mindste banks omkostningsbase i 2024.

Det er i underkanten af den normale benchmark for omkostningssynergier på minimum 40 pct., men kan retfærdiggøres af, at Nordfyns omkostninger udgør 38 pct. af de to bankers samlede omkostninger før synergier. Det er lettere at høste en stor andel af den mindste banks omkostninger som synergier, såfremt der er stor forskel i de to bankers størrelse.

Som det fremgår af tabellen for værdiansættelser af de to banker, betalte markedet for Nordfyns Bank 9,1 gange det forventede overskud i 2025, men hele 12,5x for Fynske Bank. Med den foreslåede præmie til Nordfyns aktionærer er Nordfyn før fusionen prisfastsat til 10,8x det forventede overskud i 2025, mens den nye bank vil blive prisfastsat til 8,9x. Fynske Banks aktionærer vil opleve et fald på 4,0 point i P/E multiplen.

Kurs/indre værdi multiplen er relativt tæt på hinanden. Faktisk handles de begge til 0,76x ultimo 2024 egenkapital eksklusive udbetalt udbytte i 2025. På den foreslåede ombytningskurs vil Nordfyns Bank blive prisfastsat på 0,90x mens den fusionerede bank vil koste 0,83x – uden indregning af fusionsomkostninger.

Nu er ballet åbnet

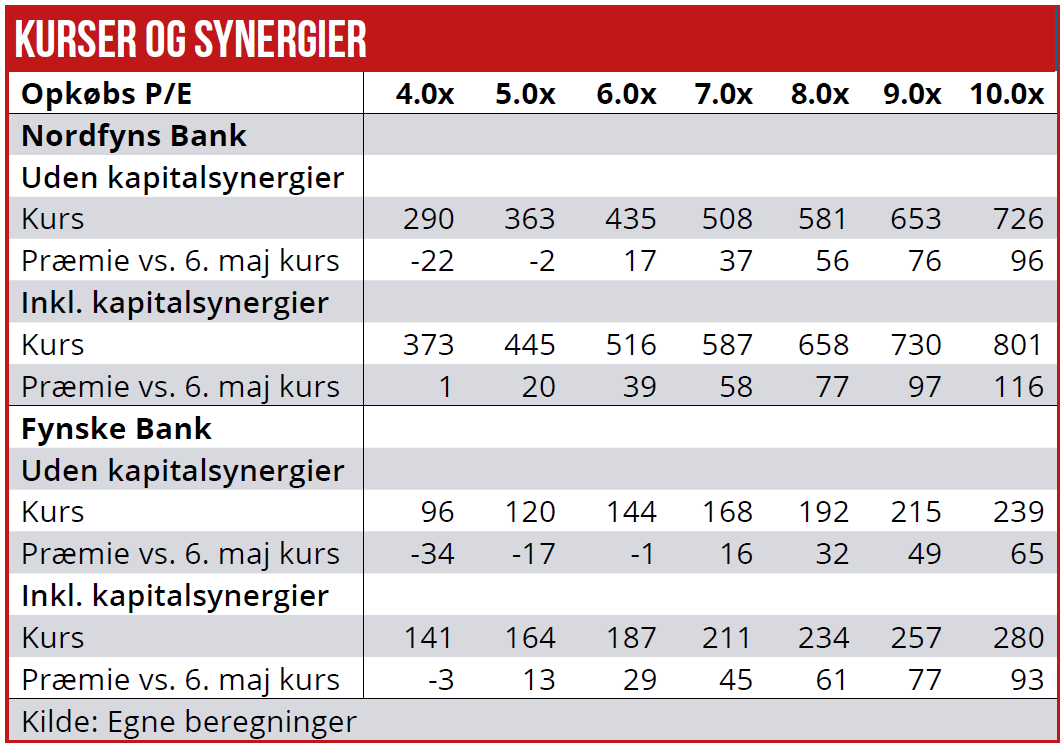

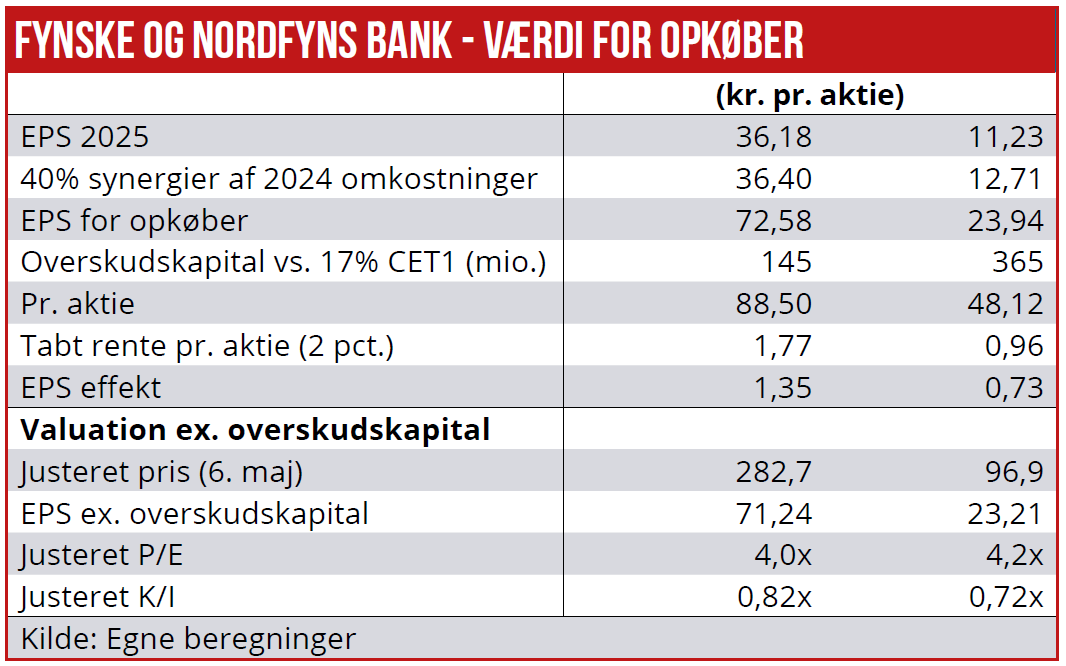

Det store spørgsmål er, hvad Nordfyns Bank kunne være værd for en anden opkøber? Anslår vi, at en opkøber vil kunne høste 40 pct. af omkostningerne i Nordfyns Bank som synergier, vil den aktuelle guidede EPS på 36,2 kr. pr aktie i 2025 kunne fordobles til 72,6 kr. pr. aktie.

Såfremt en alternativ køber er villig til at byde beskedne 5x Nordfyn Banks guidede overskud, vil det svare til det nuværende bud fra Fynske Bank. Et mere realistisk bud er nok syv-otte gange overskuddet, svarende til et kursniveau på 508-581 kr. pr aktie eller 58-77 pct. over den aktuelle børskurs. Da Nykredit bød på Spar Nord var deres bud-multiple på 8,9x det forventede 2025 overskud plus 40 pct. i omkostningssynergier. Hvis Ringkjøbing Landbobank kommer med bankens meget højere værdiansættelse, vil købsprisen på Nordfyns Bank kunne blive markant højere.

Ifølge Per Grønborg er der i disse tal ikke taget højde for, at Nordfyns Bank har et CET1 kapitalnøgletal på 22,8 pct. Det betyder, at hvis køber kan drive banken med 17 pct. i CET1, ville der blive frigjort 88,5 kr. pr aktie svarende til 24 pct. af den aktuelle børskurs.

Medregnes kapitalsynergier kan en opkøber matche det nuværende bud fra Fynske Bank ved blot at betale 4x den guidede 2025 indtjening plus synergier. Bliver bud-multiplen syv-otte gange svarer det til en kurs på 587-658 kr. pr aktie eller en præmie på 58-77 pct. i forhold til den aktuelle børskurs.

Morten W. Langer