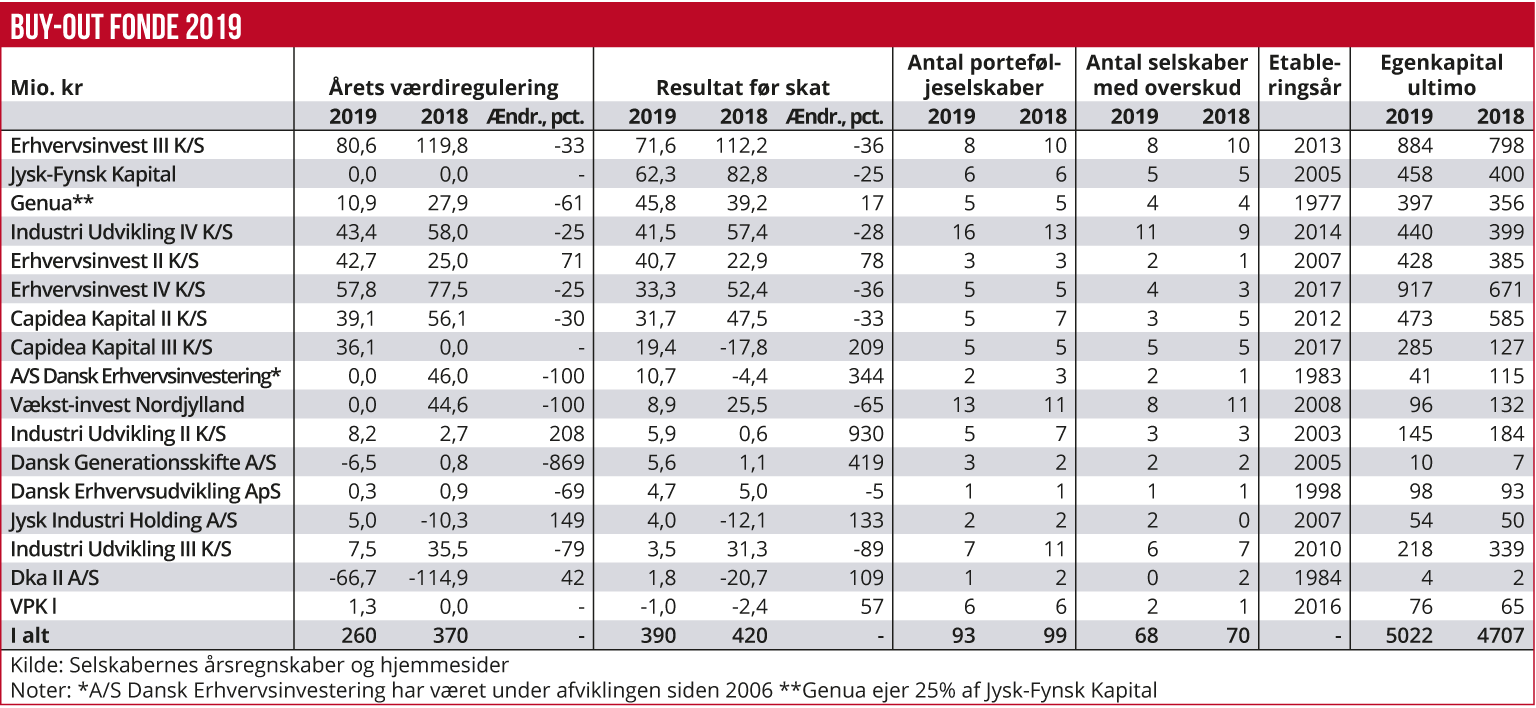

Tema om de 15 største danske buyout-fonde: De 15 største danske buyout-fonde præsterede sidste år atter et flot samlet resultat, også selvom det var en smule ringere end året før. Buyout-fondene, der er karakteriseret ved at købe op i traditionelle brancher inden for industri og service, typisk modne virksomheder med en omsætning på 100-150 mio. kr., fik sidste år et samlet overskud før skat på 390 mio. kr., mod 420 mio. kr. året før.

Baseret på den samlede egenkapital på 5,0 mia. kr., og året før 4,7 mia. kr., svarer det til en solid forretning af egenkapitalen på henholdsvis 8 og 9 pct. for de seneste år.

Sidste år var det kun den mindre fond VPK 1, som gav underskud på bundlinjen – af de i alt 15 undersøgte fonde. Fonden er etableret i 2016, og den har en bogført egenkapital på 76 mio. kr. De seneste år er det blevet til underskud på et par mio. kr., hvilket næppe er overraskende, med den sene start for kun tre-fire år siden.

Minus til plus

I 2018 var der også underskud i fire andre fonde, men de kom alle ud med plus på bundlinjen sidste år. Det drejer sig bl.a. om Capidea Capital III, der har vendt et minus på 18 mio. kr. i 2018 til et plus sidste år på 19 mio. kr. Fondens fremgang skyldes en positiv værdiregulering på porteføljeselskaber på 36 mio. kr. Nyinvesteringer udgjorde sidste år 128 mio. kr., mod 120 mio. kr. året før.

I porteføljen er bl.a. selskaber som Budweg Caliper, som opererer indenfor bremsereservedele til transportsektoren, og Flexoprint, som fremstiller selvklæbende mærkater til bl.a. detailsektoren. Begge selskaber kom ud af 2019 nogenlunde som året før. T.A.P., som fremstiller vitaminer, halverede årets overskud til 10 mio. kr.

Porteføljeselskabet European House of Beds – Denmark A/S kom lidt svagere ud af 2019 end af 2018, med et overskud på 11 mio. kr. Og endelig er der porteføljeselskabet Holiday Gouop, der driver en onlinerejseportal. Sidste år havde det et underskud på 2 mio. kr., hvilket betragtes som tilfredsstillende.

Om det nye regnskabsår oplyses, at ”Det er endnu uvist i hvilket omfang koncernens selskaber vil blive påvirket af Covid-19 udbruddet, men ledelsen har iværksat procedurer med henblik på at tilpasse omkostningsniveauet til den forventede markedsudvikling. Derudover vil ledelsen undersøge muligheder for at få del i både eksisterende og kommende hjælpepakker til at afbøde eventuelle økonomiske tab.”

En anden fond, som har vendt underskud til overskud, er Jysk Industri Holding, der kom ud af 2019 med et plus på 4 mio. kr., mod minus 12 mio. kr. året før. Fonden, der blev etableret i 2007, har en egenkapital på 54 mio. kr. og to selskaber i porteføljen. Fonden, der delejes af Karsten Ree og Købstædernes Brandforsikring, har de foregående fire år givet et samlet underskud på 57 mio. kr.

Ifølge ledelsen var fondens porteføljeselskaber på vej ind i en positiv udvikling op til coronakrisen, som ændrede på udsigterne. Ledelsen skriver, at ”der har været en meget positiv udvikling i både Jeka Group og Bollerup Jensen i 2019, og starten af 2020, som ville have medført en større opskrivning af værdien af Jysk Industri Holdings kapitalandele, hvis ikke Coronakrisen var brudt ud og skabt en ny usikkerhed om varigheden og konsekvenserne af krisen.

Jeka Fish har været ramt af en omsætningsnedgang på ca. 40% siden Coronakrisen brød ud i midten af marts og på tidspunktet for regnskabsaflæggelsen er det stadig uklart, hvornår Jeka når tilbage på det normale omsætningsniveau.”

Videre hedder det i årsregnskabet, at ”på den baggrund har ledelsen i Jysk Industri Holding valgt ikke at opskrive værdien af Jeka Group på trods af den økonomiske fremgang i det seneste år, indtil der er større klarhed omkring, hvordan krisen påvirker selskabet på længere sigt. Bollerup Jensens basisindtjening har indtil videre ikke været ramt af Coronakrisen, og værdien af selskabet er som følge af den økonomiske udvikling i det seneste år, og forventningerne til de kommende år, opskrevet med i alt 5 mio. kr.”

Konkurser og frasalg

Af de 15 undersøgte fonde var der stor tilbagegang i overskuddet i bl.a. Industri Udvikling III, hvor overskuddet før skat dykkede fra 31 mio. kr. i 2018 til 4 mio. kr. sidste år. Fonden har ellers været en succes siden starten i 2010, med en forretning af den indskudte kapital (IRR) på 8 pct. årligt, som det oplyses i seneste årsregnskab.

Heri oplyses det også, at det i seneste regnskabsår både var positive og negative værdireguleringer: Porteføljeselskaberne Euro Therm og KD Group er gået konkurs i 2019, og det har samlet set kostet et regnskabsmæssigt tab på 33 mio. kr. Til gengæld oplyses det, at der har været positive værdireguleringer i C&H Systems, HT Bendix og Theca. HT Bendix og Borch Textile Holding er solgt i regnskabsåret, og frasalgene har givet anledning til udlodninger på 125 mio. kr. sidste år, mod 20 mio. kr. året før.

Årets største overskud kom i Erhvervsinvest III, der gav et resultat sidste år på 72 mio. kr., mod 112 mio. kr. året før. Fonden blev etableret i 2013, har en bogført egenkapital på knap 900 mio. kr. og otte porteføljeselskaber, som alle giver overskud. Erhvervsinvest III ejes af Dansk Vækstkapital, AP Pension, PFA Pension og Nykredit og er under ledelse af Thomas Marstrand.

Fonden ejer andele i bl.a. Scanbur, som de seneste år ikke har været den store succeshistorie. Driftsoverskuddet er over to år dykket fra 58 mio. kr. til 2 mio. kr. Hovedaktiviteten består i salg af udstyr til forsøgsdyr i medicinsk og biologisk forskningsvirksomhed. Salget i 2019 var negativt påvirket af forsinkelser samt udskydelser på projekter. Ledelsen skriver, at uventede udskydelser på projekter også vil påvirke 2020, hvor der ses et mindre underskud, inden udviklingen vender til overskud i 2021 og 2022.

Det generelt positive billede for de danske buyout-fonde sidste år kan, som forholdene ser ud lige nu, meget hurtigt ændre sig til det negative. Kreditforsikringsfirmaerne begynder nu at konstatere vigende betalingsevne, især hos de mindre og mellemstore industrivirksomheder, og det er her, fondene har deres hovedvægt.

De har været holdt i gang indtil nu af hjælpepakker og træk på den ordrebog, der lå i foråret. Men ordreindgangen svigter tydeligvis mange steder, dog ikke inden for fødevarer og farma, hvor markederne er stort set uændrede. Det kan samlet set give buyout-fondenes porteføljeselskaber et meget udfordrende 2020, hvor resultaterne ikke lever op til de seneste år solide resultater.

MWL