First North er blevet en populær vej for vækstselskaber til at skaffe kapital. Men spørgsmålet er, om virksomhederne vælger den rigtige vej til kapitalanskaffelse. En børsnotering er både dyr og tidskrævende – og for nogle af selskaberne bliver det væsentligt dyrere i omkostninger, end de havde regnet med, viser en omfattende analyse af data.

Børsnotering, også på First North, er en krævende proces, der stiller en lang række krav til virksomheden med involvering af en række eksterne aktører. Tidsforbrug og omkostninger varierer meget fra virksomhed til virksomhed, og processen afhænger i høj grad af, hvor klargjort virksomheden er, og hvor omfattende en børsmodningsproces virksomheden skal igennem. Eksempelvis skal mange virksomheder som en del af børsnoteringsprocessen overgå til at føre regnskab efter IFRS-standarden.

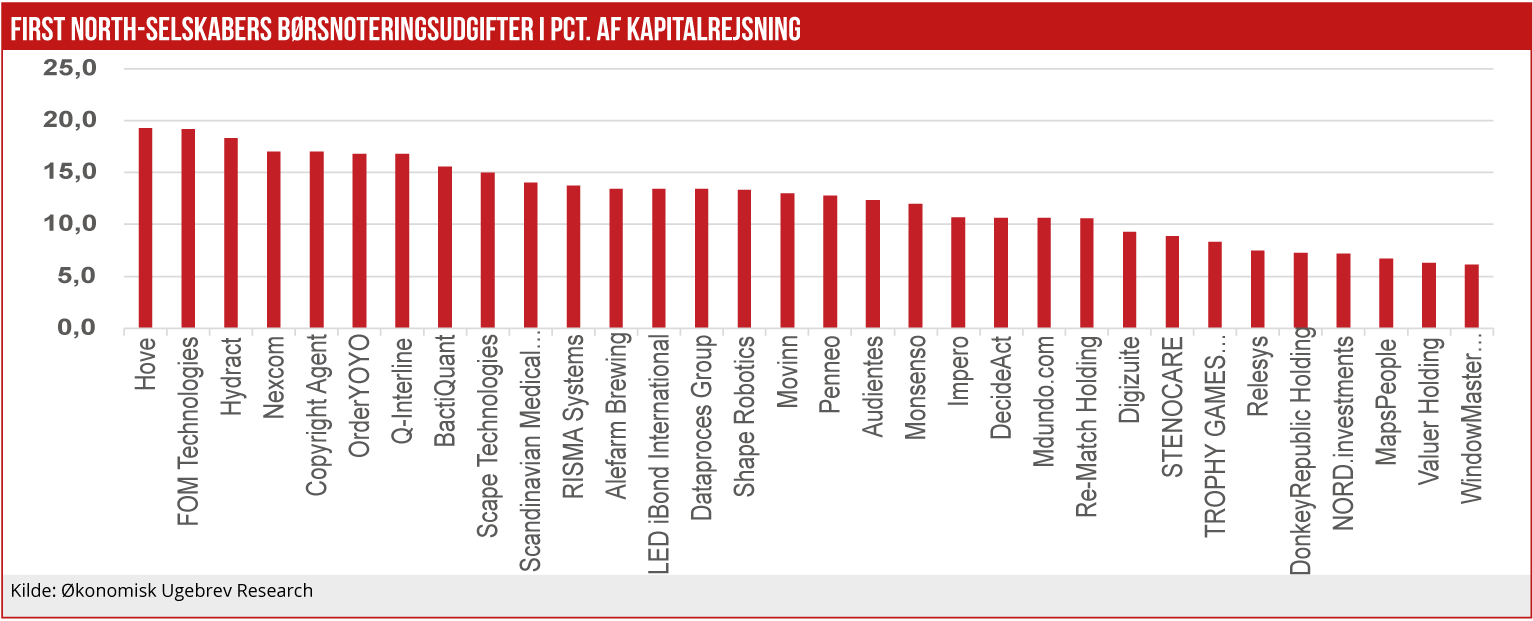

En analyse af 30 selskabers entré på First North, udarbejdet af Økonomisk Ugebrev Research, viser, at en børsnotering på First North bestemt ikke er billig. Faktisk medfører det typisk nogle af de højeste omkostninger i forhold til andre former for kapitalrejsning. For mikrovirksomheder med under 100 mio. kr. i omsætning er denne omkostning endnu større, da omkostningsprocenten typisk er større, jo mindre kapitalrejsningen er.

Forklaringen er bl.a., at en del af udgiftsposterne er faste og ens for mindre og mellemstore selskaber. Det gælder eksempelvis fees til Nasdaq, Euroclear og Nordnet og prospektskrivning. En undersøgelse af Axcel Future fra 2016 viser, at den gennemsnitlige omkostningsprocent ved børsnoteringer af mikro-virksomheder i Danmark var 9,3 pct. og i Sverige 8,7 pct.

De seneste to år har First North-noteringer kørt på samlebånd med flere end 30 noteringer, og derfor kunne det være nærliggende at antage, at stordriftsfordele og øget konkurrence mellem 11 certified advisers ville trække de samlede børsnoteringsudgifter ned. Men det er ikke tilfældet – tværtimod.

Økonomisk Ugebrev har analyseret de seneste to års børsnoteringer på First North og fundet frem til, at den gennemsnitlige omkostningsprocent nu er steget til 12,5.

Som det fremgår af grafikken, er der stor forskel på omkostningsprocenterne i de forskellige noteringer, og noget kan måske forklares af forskellige opgørelsesmetoder og omkostningselementer, der er betalt for. Men bortses fra dette, ligger Hove A/S i top med omkostning på 19,3 pct. af emissionsprovenuet, efterfulgt af FOM Technologies med 19,1 pct. Begge selskaber blev børsført af Norden CEF. I bunden med laveste omkostningsprocenter finder man Valuer Holding og WindowMaster International med henholdsvis 6,3 pct. og 6,1 pct. Grant Thornton står bag begge noteringer.

”Det givet ikke et retvisende billede at sammenligne omkostningsprocenter på den måde. For det første er omkostningsprocenten højere ved små emissionsbeløb, som det er tilfældet her. For det andet har vi markedsføring indeholdt i selskabernes omkostninger, modsat flere andre. For det tredje er der en del faste omkostninger, som vi ikke har indflydelse på. For det fjerde omfatter omkostningerne også betaling til andre rådgiverere, og vores omkostninger ligger typisk omkring 6 pct.,” siger John Norden fra Norden CEF til tallene.

En grundigere gennemgang af omkostningsprocenterne hos de forskellige certified advisers kommer vi tilbage til i en særskilt artikel.

Umiddelbart kan det undre, at det er blevet dyrere at gå på First North. En del af forklaringen kan være, at der ikke var så mange First North-noteringer i 2016 ved den første omkostningsopgørelse, så datagrundlaget til sammenligningen var spinkelt.

Men skeler man til naboerne på den anden side af sundet, er det bemærkelsesværdigt, at de danske selskaber i snit har 3,8 procentpoint højere omkostninger. De danske vækstselskaber betaler altså ca. en tredjedel højere omkostninger end de svenske selskaber.

Sverige har i forvejen et mere velfungerende marked for notering af mikrovirksomheder med flere noteringer, større investorbase og bedre likviditet (Copenhagen Economics, 2018). Det kan give danske vækstselskaber et incitament til at blive noteret i Stockholm i stedet for i København.

Når man sammenligner kapitalomkostningen ved at blive børsnoteret med andre finansieringsmuligheder, skal man i børsnoteringsvejen tilmed tillægge, at det er den absolut mest tidskrævende form, både før, under og efter børsnoteringen, da der stilles store krav til transparens og deling af information med markedet.

Til gengæld er der også en stribe fordele, herunder markedsføringseffekten, bevarelse af ejerlederkontrollen og måske fastholdelse af selskabet på dansk jord, men også betydeligt højere værdiansættelser end ved et industrielt salg eller salg til en venturefond.

En forklaring på, hvorfor selskaberne vælger at lade sig notere på First North trods den store omkostning forbundet herved kan være, at mange af selskaberne er lykkedes med at gå på børsen med nogle højere værdiansættelser, end de kunne have opnået i Private Equity/Venture Capital-markedet.

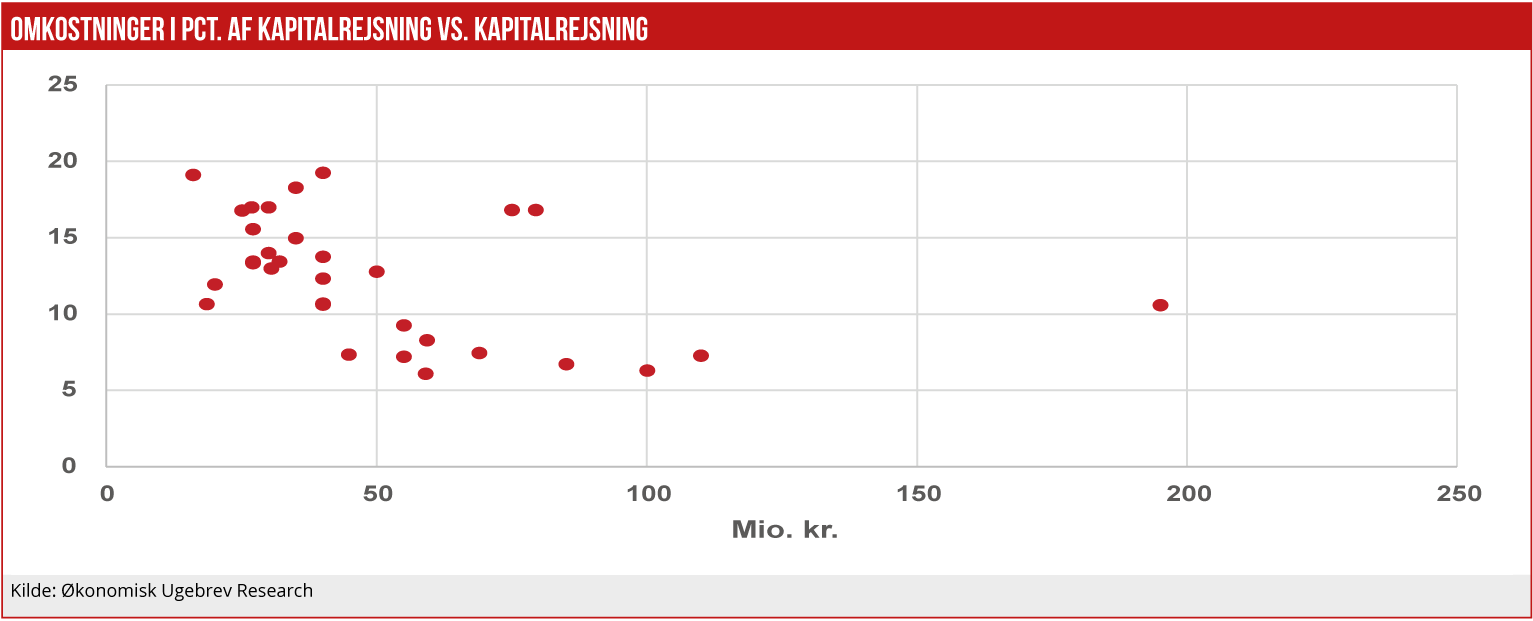

Ikke overraskende har selskaber, der henter mindst ny kapital, også højeste procentuelle IPO-omkostninger. Størstedelen af de selskaber, der har rejst mindre end 50 mio. kr. i deres børsnotering, har en IPO-omkostning over gennemsnittet. Blandt de selskaber, der har rejst mere end 50 mio., har i runde tal 75 pct. af selskaberne en omkostningsprocent under 10.

MWL

Intro-pris i 3 måneder

Få unik indsigt i de vigtigste erhvervsbegivenheder og dybdegående analyser, så du som investor, rådgiver og topleder kan handle proaktivt og kapitalisere på ændringer.

- Fuld adgang til ugebrev.dk

- Nyhedsmails med daglige opdateringer

- Ingen binding

199 kr./måned

Normalpris 349 kr./måned

199 kr./md. de første tre måneder,

herefter 349 kr./md.

Allerede abonnent? Log ind her