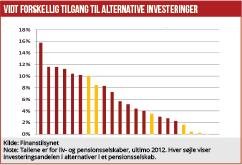

Pensionsselskaberne ejer i dag alternative investeringer, som er bogført til over 300 mia. kr. Men det er usikkert, om værdierne i dag rent faktisk er til stede.

Finanstilsynet har i flere redegørelser påpeget, at man skal være ekstra opmærksomme på værdiansættelsen.

Finanstilsynet har ikke været på besøg hos mange af de store pensionsselskaber de seneste år. Men der, hvor der er offentliggjort redegørelser, er der næsten hver gang en løftet pegefinger. Nyeste redegørelse handler om Nordea Liv & Pension, og tilsynet skriver direkte: ”Nordea Liv & Pension forventer fremadrettet at øge andelen af visse alternative investeringer. Finanstilsynet har derfor givet selskabet en risikooplysning om, at dette kræver fortsat løbende fokus fra bestyrelse og direktion, særligt for at sikre en korrekt værdiansættelse af alternative investeringer, tilfredsstillende risikojusteret afkast, løbende evalueringer af foretagne investeringer, samt at risikostyringen foretages på et betryggende grundlag.”

Særligt øget risiko Samme risikooplysning er givet til PFA Pension: ”PFA Pension forventer fremadrettet at øge andelen af alternative investeringer. Finanstilsynet har derfor givet selskabet en risikooplysning om, at dette kræver fortsat løbende fokus fra bestyrelse og direktion, særligt for at sikre en korrekt værdiansættelse af alternative investeringer, tilfredsstillende risikojusteret afkast, løbende evalueringer af foretagne investeringer, samt at risikostyringen foretages på et betryggende grundlag.”

Når Finanstilsynet giver risikooplysninger, sker det, når ”Finanstilsynet ønsker at henlede en virksomheds opmærksomhed på, at den har en særlig forøget risiko på et område, uden at der foreligger en lovovertrædelse,” skriver Finanstilsynet i en generel forklaring af ”risikooplysning”.

Tilsynets direktør Jesper Berg har ved en konference i regi af Finansforeningen tidligere udtalt, at ”selskaberne bør i højere grad vurdere, om der er en tilstrækkelig likviditetspræmie, og sikre, at de i tilstrækkeligt omfang forholder sig til usikkerheden omkring værdiansættelsen.” Videre sagde han, at ”selskaberne skal generelt fokusere mere på risiciene i de alternative investeringer. Visse selskaber bør være mere kritiske omkring den løbende værdiansættelse af alternative investeringer.”

En udtalelse, man let kan opfatte som et signal om, at praksis flere steder er på kanten af det forsvarlige. Netop de underliggende risici i værdiansættelsen i de alternative investeringer synes også at være en black box. Heller ikke risikoen nævnes der noget som helst om i nogen af pensionsselskabernes årsrapporter. Eksempelvis Pensiondanmark oplyser ikke noget om metoden til at værdiansætte alternative investeringer. Der oplyses navne på en stribe udenlandske datterselskaber med alternative investeringer. Heller ikke SEB pension oplyser noget i årsrapporten. Det samme er tilfældet med PFA Pension. Flere skriver dog ligesom Pensam, at værdiansættelsen er påvirket af skøn.

Behov for rammer

”Det er i dag svært, at sammenligne afkast og risiko på tværs af branchen. Alternative investeringer værdiansættes typisk med større tidsinterval, hvilket medfører, at de faktisk ser mindre risikable ud, end de i virkeligheden er. Der er helt sikkert behov for, at Finanstilsynet laver nogle rammer for, hvad og hvordan selskaberne skal redegøre for, hvad de foretager sig med deres alternative investeringer,” siger den uafhængige pensionsrådgiver Kim Sejer fra Sejer Pension.

For ganske nylig udsendte branchen et nyt arbejdspapir under overskriften ”mere åbenhed om pension”. Under et af fire nye initiativer skriver branchen om klarhed over, hvad pensionsopsparingen er investeret i: ”Hvor godt eller hvor galt, det kan gå, afhænger af, hvordan pensionsopsparingen er investeret. For eksempel svinger afkastet af aktieinvesteringer typisk mere end afkastet af obligationsinvesteringer. Vi vil derfor udvikle en model for, hvordan forbrugeren kan få overblik over, hvordan pensionsopsparingen er investeret og sammensat,” lyder det i papiret.

MWL/CV

Intro-pris i 3 måneder

Få unik indsigt i de vigtigste erhvervsbegivenheder og dybdegående analyser, så du som investor, rådgiver og topleder kan handle proaktivt og kapitalisere på ændringer.

- Fuld adgang til ugebrev.dk

- Nyhedsmails med daglige opdateringer

- Ingen binding

199 kr./måned

Normalpris 349 kr./måned

199 kr./md. de første tre måneder,

herefter 349 kr./md.

Allerede abonnent? Log ind her