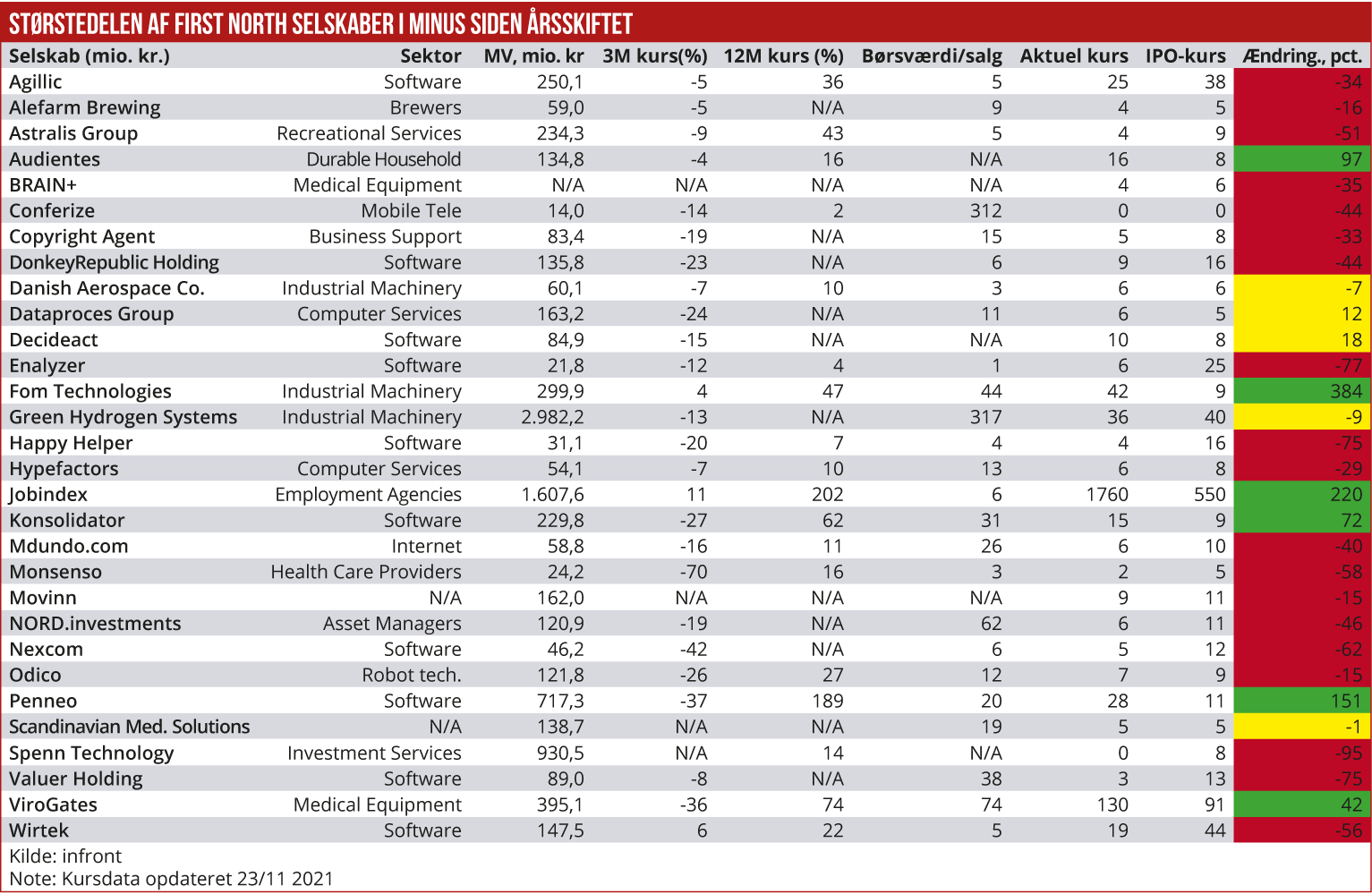

Økonomisk Ugebrevs statusopgørelse over performance for de seneste 29 noterede selskaber på First North er nedtrykkende. Store dele af landkortet er rødt: 19 af selskaberne har givet de nye aktionærer blodrøde afkast i forhold IPO-kursen. Kun 6 selskaber har givet rigtigt gode afkast. Men flere af succeserne har de seneste måneder vist en negativ tendens. Chefredaktør Morten W. Langer gennemgår resultaterne.

Opgørelsen viser, at der er meget langt mellem snapsene på First North. Hovedparten af selskaberne, der har været på børsen i længere tid, har ikke leveret på de udmeldte forventninger til fremtiden. Flere af de seks selskaber, som aktuelt ligger til flotte plusafkast, har desuden de seneste måneder viser en sivende tendens på aktiekursen.

Eksempelvis er Konsolidator dykket 27 pct. de seneste tre måneder. Selskabet har en børsværdi på 226 mio. kr., og det kom ud af tredje kvartal med en omsætning på 8,6 mio. kr. for årets første ni måneder. Cash flow fra driften i de tre kvartaler var minus 14,2 mio. kr. Hvis det ikke havde været for gældsoptagelse på 24 mio. kr., havde kassen været tom. Økonomisk Ugebrev har tidligere beskrevet det særlige lånearrangement, som er meget dyrt for Konsolidator, og som er optaget på junk bond-lignende vilkår hos Formue Nord.

En anden med store minusser på det seneste er Penneo med et tremåneders kursfald på 37 pct. Som det fremgår af tabeloversigten er det samlede afkast siden IPO’en stadig solidt på 151 pct. Selskabet oplyste for nylig om en mindre nedjustering af årets forventede ARR, men fastholdt forventningen om et minus på 15-20 mio. kr. i ebitda, efter et ebitda-minus i første halvår på 5,4 mio. kr.

I første halvår var der et cash burn på 16 mio. kr., og ved halvåret var der 15,7 mio. kr. tilbage i kassen. Selskabet forventer et ebitda-minus på 10-15 mio. kr. i andet halvår, hvorved kassen alt andet lige kan være tæt på tom ved årsskiftet. I det netop fremlagte Q3-regnskab er der tilført 10 mio. kr. i ny kapital ved en kapitalforhøjelse, og arbejdskapitalen er forbedret med 6 mio. kr. Så cash-positionen blev faktisk forbedret.

”Vi er en SaaS-virksomhed, hvor det koster at få nye kunder, men hvor vi får pengene mange gange igen de efterfølgende år. Investorerne skal derfor være langsigtede. Likviditetsberedskabet er præcist, hvor vi forventede, at det skal være. Vi har som et af få selskaber overleveret i forhold til det vi lovede ved IPO’en. Kapitalrejsningen på op mod 100 mio. kr. er et positivt tilvalg. De penge skal bruges til for alvor at geare op for væksten. Samtidig er vi på vej på hovedbørsen for at tiltrække flere nationale og internationale institutionelle investorer. Jeg er meget positiv, når jeg kigger ind i de kommende år. Vi bevæger os ind på nye områder og markeder, og få kunder forlader os.,” siger adm. direktør Christian Stendevad fra Penneo.

Dykket i aktiekursen kan altså skyldes en forventning om en kommende kapitalforhøjelse til rabatkurs, men også et aktieudsalg fra storaktionær, tidligere bestyrelsesmedlem Michael Moesgaard Andersen, kan være en forklaring.

Ubetalte regninger i FOM

Et selskab som FOM Technologies har klaret sig overraskende godt på børsmarkedet. Selskabets aktiekurs er siden noteringen steget 384 pct., og selskabet har en børsværdi på 288 mio. kr. Selskabet kom ud af Q3 med en lille opjustering af omsætningen, men der oplyses ikke noget om likviditetssituationen, som synes at være usikker.

Efter halvåret var der i FOM 3,8 mio. kr. tilbage i kassen efter et likviditetsdræn på 5 mio. kr. i første halvår. Det forklares ikke i regnskabet for halvåret, hvordan forskellen mellem det oplyste ebitda på minus 1,1 mio. kr. og cash flow fra driften på minus 5 mio. kr. opstår. Om forskellen siger CEO Michael Stadi, at den skyldes udestående betalinger fra nogle store amerikanske kunder, mest universiteter og forskningsinstitutioner, for varer, der allerede er leveret. Så betaling af de 3,7 mio. kr. skulle alt andet lige forbedre cash-positionen i det igangværende kvartal. Over de seneste måneder har to storaktionærer meddelt, at de har nedbragt deres ejerandele, dels Ulstrup Invest, og dels A-F Holding.

Som det fremgår af afkasttabellen, ser det ud til, at minusserne er accelereret de seneste tre måneder. Af de 30 undersøgte selskaber har der kun være positive afkast i tre selskaber, nemlig ud over FOM Technologies med plus 13 pct. det mere modne Jobindex, der har opjusteret flere gange over året, og Wirtek med plus 6 pct., hvor selskabet dog siden IPO’en er gået 56 pct. ned.

Umiddelbart kan der være flere forklaringer på de betydelige kursfald over en bred kam blandt First North-selskaberne: For det første har der de seneste måneder været en stigende opfattelse af, at de generelle aktiemarkeder får svært ved at kravle højere op.

For det andet har værdiansættelserne på mange First North-selskaber været oppe i skyerne, trods manglende indtjening og i flere tilfælde en værdiansættelse på 30-50 gange den aktuelle omsætning.

Mere fair prissætning

For det tredje har der været en stribe nedjusteringer hen over 2021 fra First North-selskaberne, hvilket i mange tilfælde afspejler, at de udmeldte forventninger og prognoserne ved de seneste års IPO’er simpelthen har været for optimistiske. Vi har dog set flere nye First North-IPO’er de seneste måneder, hvor værdiansættelserne ved børsføringen har været langt mere fair end for blot to-tre år siden.

Flere af de største minusser på oversigten tilfalder Conferize, som nu er omdøbt til Spenn Technology. Efter en enorm udvidelse af antal aktier er selskabets børsværdi 894 mio. kr., hvilket Økonomisk Ugebrev tidligere har vurderet til at være 5-10 gange mere end fair value. Den skæve værdiansættelse skyldes antageligt en misforståelse hos mange private investorer, der tror, at en aktiepris på 40 øre er billig. Aktieprisen skal som bekendt sammenholdes med den underliggende egenkapital og indtjening per aktie.

Også Valuer har siden IPO’en været udsat for en voldsomt kursfald på 75 pct. Økonomisk Ugebrev har i en stribe artikler beskrevet selskabet usikre forretningsmodel og ledelsens evne til at skabe en lønsom forretning ud af den.

Intro-pris i 3 måneder

Få unik indsigt i de vigtigste erhvervsbegivenheder og dybdegående analyser, så du som investor, rådgiver og topleder kan handle proaktivt og kapitalisere på ændringer.

- Fuld adgang til ugebrev.dk

- Nyhedsmails med daglige opdateringer

- Ingen binding

199 kr./måned

Normalpris 349 kr./måned

199 kr./md. de første tre måneder,

herefter 349 kr./md.

Allerede abonnent? Log ind her