Nykredit overtager Spar Nord Bank: Opkøbet har udløst frustration blandt de lokale banker i Totalkredit-samarbejdet, da den nye finansgigant bliver direkte konkurrent til lokalbankerne. Hvad kan frustrerede Totalkreditbanker gøre? Næppe det store, skriver finansanalytiker Per Grønborg i denne analyse. Totalkredit-aftalen er så finansielt attraktiv for lokalbankerne, at ingen andre aktører kan kopiere den på markedsvilkår. Der, hvor kæden hopper af, er manglen på en rig onkel, der kan finansierer Totalkredits afgørende konkurrencefordel, nemlig kundekronerne. Så kære Totalkredit-banker – uanset hvor frustrerede og rasende I må være, er der næppe andet at gøre end at æde skovsneglen og blive hængende eller acceptere en markant lavere indtjening på realkreditformidlingen, skriver Grønborg.

Lokalbankernes budskab i erhvervsmedierne er ikke til at tage fejl af: De er rasende og præget af frustrationen over Nykredits udmeldte overtagelse af Spar Nord.

Tidligere har historiefortællingen været, at Nykredit primært jagtede kunder i de største byer og blandt store erhvervskunder, hvor specielt de mindre Totalkreditbanker er begrænset repræsenteret.

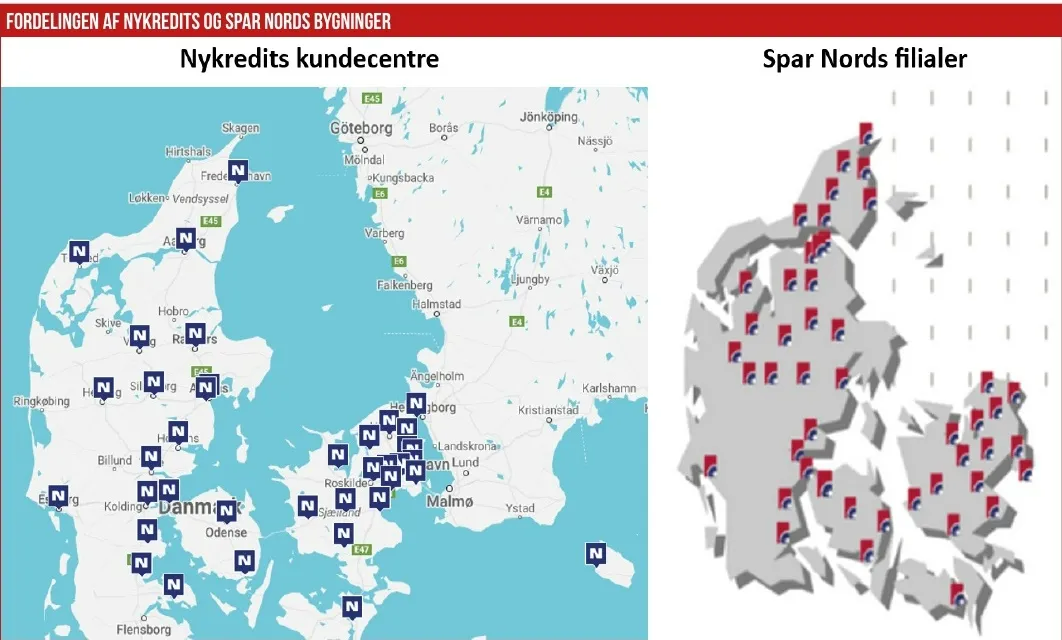

Faktum er, at Nykredit i dag er stort set landsdækkende med i alt 43 filialer. Filialer der i høj grad er sammenfaldende med Spar Nords filialer. Så reelt kan der sættes spørgsmålstegn ved, hvor stor forskellen bliver uden for det nordjyske, hvor Ringkjøbing Landbobank er den anden store spiller.

Artiklen fortsætter under grafikken

Tre mulige veje

Hvad kan Totalkredit-bankerne gøre, hvis de ikke vil acceptere, at de skal samarbejde med en stor ekspansiv konkurrent med tydelige ambitioner om at udfordre Danske Bank og Nordea? Overordnet har lokalbankerne tre muligheder for at gå nye veje:

For det første kan de skifte til Jyske Banks realkreditinstitut, Jyske Realkredit.

For det andet kan de i stedet sammen etablere et nyt realkreditinstitut – mest logisk i skikkelse af DLR For det tredje kan de acceptere rigets tilstand og fortsat formidle Totalkreditlån, fordi de er mest konkurrencedygtige.

At skifte til Jyske Realkredit (eller Realkredit Danmark/ Nordea Kredit) vil betyde, at de fortsat er i lommen på en anden stor bankaktør, hvor de også skal konkurrere på de øvrige bankforretninger. Vigtigt er det også, at de vil få dårligere bidragspriser til deres realkreditkunder, da Jyske Bank, som næstbilligste realkreditinstitut, alene er konkurrencedygtig på F1-produktet, men dyrere end Nykredit på alle andre produkter.

De tre storbanker, Danske, Nordea og Jyske bank, der ikke bruger Totalkredit, har kronisk tabt markedsandele på privatkunder det seneste årti. Måske betyder prisen på realkredit en del for ens bankvalg. Noget kunne tyde på det: Danskerne i stort tal har trukket fra storbankerne mod lokalbankerne. Billigere boliglån er et godt argument for at skifte, og danskerne går mere op i prisen på boliglån end på andre bankprodukter.

Hvordan vil en bank stå, hvis den vælger at forlade Totalkredit-samarbejdet, og i stedet laver aftale med et realkreditselskab, der tilbyder dårligere vilkår? Umiddelbart vil det ikke betyde så meget på den korte bane. Med Konkurrencestyrelsens afgørelse vil lokalbankerne stadig vil få betaling for de lån, man har formidlet for Totalkredit.

Ikke særligt belyst

Men hvad vil kunderne gøre, næste gang de skal omlægge deres lån? En del vil nok blot gøre, som deres bank foreslår, mens andre nok vælger at holde fast ved den lavere pris fra Totalkredit, hvorefter lokalbanken vil miste den fremtidige betaling. Uanset hvad vil banken miste konkurrencekraft og sandsynligvis stå med samme udfordring som de tre storbanker, der i dag ikke formidler Totalkredit-lån.

For at skifte Totalkredit ud må kravet være, at kunder såvel som bank ikke stilles nævneværdigt dårligere.

Et ikke særligt belyst emne er, hvor attraktivt det vil være for f.eks. Jyske Realkredit at tilbyde samme vilkår som Totalkredit. Nedenfor har jeg vist Totalkredits resultatopgørelse pr. 100 kr. i udlån. Resultat før skat har været i niveauet 40-50 øre, efter bidragsforhøjelserne i 2015 slog igennem. Egenkapitalforrentningen før skat var i niveauet 10 pct. før renten steg og nåede i 2023 12,4 pct. men faldt til 10,8 pct., i 1. halvår 2024.

Med et normaliseret kredittab til 5 basispunkter, andre indtægter til 15 basispunkter (inkluderer renteafkast af den frie egenkapital, og er derfor blevet strukturelt højere), 18 pct. CET1 og 60bp samlede omkostninger ender vi med et normaliseret resultat før skat på 48 øre pr. 100 kr. udlån. Det svarer til en egenkapitalforretning på 14,4 pct. før skat og 10,7 pct. efter skat.

Altså umiddelbart fornuftigt for Jyske Realkredit, som på papiret så ville være konkurrencedygtig med Totalkredit.

18 pct. CET1 er dog lavt (Totalkredit er på 24-25 pct., og DLR er på 22pct.), og samtidig er AT1 (hybrid kernekapital) omkostningen ikke medtaget.

Det, man umiddelbart glemmer i dette regnestykke, er kundekronerne. Hverken Jyske Realkredit eller de lokale Totalkredit-banker har en rig onkel som Forenet Kredit til at betale kundekronerne for sig. Hvis vi sænker bidragssatsen med 0,20 pct. svarende til det nuværende niveau for kundekroner, falder overskuddet pr. 100 kr. udlån til 28 øre, egenkapitalforrentningen til 5,9 pct. før skat og 8,6 pct. justeret svarende til 6,3 pct. efter skat.

Næppe et niveau nogen bank har lyst til at drive virksomhed med. I hvert fald burde dens aktionærer øjeblikkeligt sige stop. I en marginal betragtning vil omkostningerne være lavere. Man skal blot være opmærksom på, at alene 12 øre er driftsomkostninger, mens de 50 øre i afgivne provisioner er betaling for distribution, som Totalkreditbankerne næppe vil gå på kompromis med.

Jeg har svært ved at se, at det skulle være attraktivt for Jyske Bank at tilbyde samme vilkår som Totalkredit. Jeg har endnu sværere ved at se Totalkredit-bankernes rationale ved at starte et nyt fælles selskab op i regi af DLR. Her vil rentabiliteten være markant dårligere, indtil man når en kritisk masse, hvor det heller ikke vil være særligt interessant.

Æde skovsneglen

Det efterlader Totalkredit-bankerne med én ultimativ mulighed: Æde skovsneglen og forblive Totalkredit-banker. Der er en årsag til, at Totalkredit har været så unik en produktleverandør. Ingen andre kan gøre det samme uden en rig onkel (læs Forenet Kredit) i ryggen.

Det er sandsynligvis kun en teoretisk mulighed, at Totalkredit-bankerne nu føler sig så provokerede af skærpet konkurrence fra en ny storbank, da de alligevel, af strategiske årsager, bider i det sure æble og accepterer flere år med lavere bidrag fra nye realkreditlån, udstedt af DLR, som lokalbankerne ejer i fællesskab.

En endnu mere teoretisk mulighed kunne også være, at DLR og Jyske Kredit fusionerer med fælles ejerskab af et nyt fælles realkreditinstitut for Jyske Bank og lokalbankerne, hvorved der ville være kortere vej til at opnå kritisk masse, men næppe både konkurrencedygtige priser og uændret betaling til lokalbankerne.

Per Grønborg

Intro-pris i 3 måneder

Få unik indsigt i de vigtigste erhvervsbegivenheder og dybdegående analyser, så du som investor, rådgiver og topleder kan handle proaktivt og kapitalisere på ændringer.

- Fuld adgang til ugebrev.dk

- Nyhedsmails med daglige opdateringer

- Ingen binding

199 kr./måned

Normalpris 349 kr./måned

199 kr./md. de første tre måneder,

herefter 349 kr./md.

Allerede abonnent? Log ind her