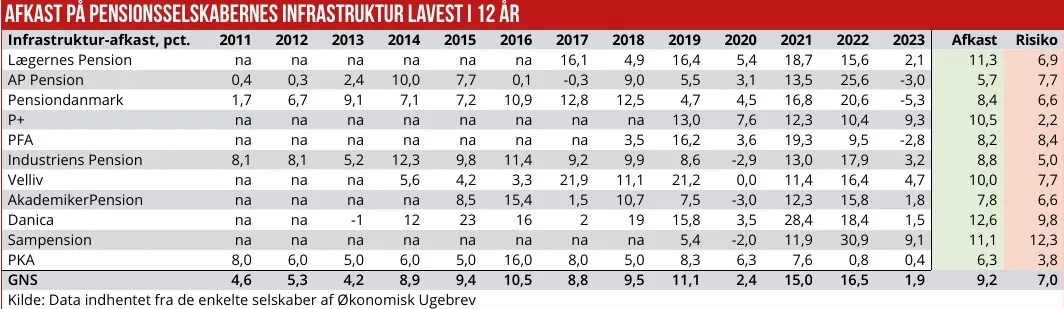

Økonomisk Ugebrev har tidligere påvist, at de 11 største pensionsselskaber opskrev massivt på værdierne i 2022 trods markant stigende diskonteringsrenter. Deres afkast på infrastruktur sidste år blev derfor ikke overraskende det ringeste i 12 år. Hos flere pensionsselskaber er afkastet forbedret ved at frasælge projekter og hente gevinster derfra, skriver chefredaktør Morten W. Langer på baggrund af dugfriske afkasttal for 2023.

Økonomisk Ugebrev har i en stribe artikler hen over efteråret påvist, at pensionsselskaber og -kasser angiveligt stod til kæmpestore nedskrivninger på deres infrastrukturinvesteringer, især vindmøller, for op mod 300 mia. kr.

Regnskaberne for 2022 viste overraskende over en bred kam opskrivninger på infrastruktur, selvom diskonteringsrenterne, der indgår i værdiansættelserne, var sprunget voldsomt i vejret. Alt andet lige ville det betyde nedskrivninger på omkring 20 pct. af værdierne.

Alligevel opskrev de 11 største pensionsselskaber i gennemsnit deres infrastrukturinvesteringer i 2022 med 16,5 pct. Og i flere tilfælde blev det forklaret i regnskaberne, at negative værdiansættelser fra stigende renter blev mere end opvejet af stigende værdiansættelser fra højere energipriser, som fulgte med energikrisen forrige år.

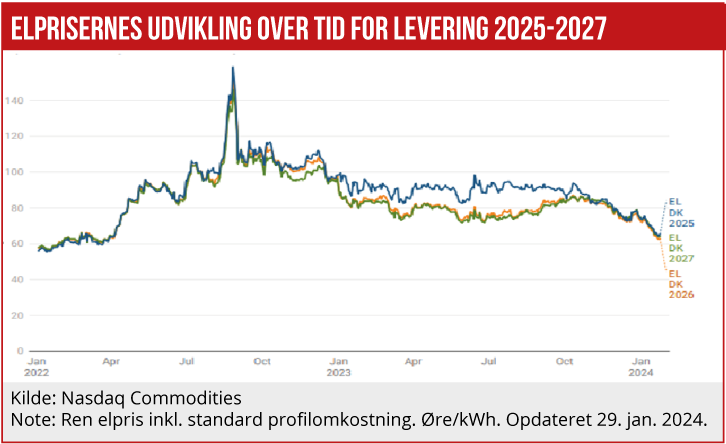

Forudsigelsen for 2023 med forventede nedskrivninger bundede altså i, at energipriserne i Europa styrtdykkede sidste år, og alle prognoser peger også i retning af lave og faldende energipriser i Europa det kommende årti. Som det fremgår af grafikken på næste side over udviklingen i elpriserne, var dele af 2022 præget af meget høje elpriser, og generelt var niveauet også højt i forhold til et historisk gennemsnit.

Gennem 2023 lå elpriserne på et betydeligt lavere leje, og mod slutningen af året var priserne klart vigende, også for elkøb til levering i 2025, 2026 og 2027. Alt andet lige burde de lavere elpriser sætte sig i værdiansættelserne på europæiske vindmølleparker og anden energi-infrastruktur, for pensionsselskaber indregner prisforudsætninger, som svarer til de aktuelle markedsvilkår.

Også børspriserne på projekter og anlæg inden for clean energy dykkede sidste år mere end 30 pct., hvilket alt andet lige også burde afspejles i lavere værdiansættelser.

Derfor er det højest overraskende, at kun tre ud af de 11 undersøgte pensionsselskaber sidste år havde negative afkast på deres infrastruktur. Det drejer sig om AP Pension med minus 3 pct., PensionDanmark med minus 5,3 pct. og PFA med minus 2,8 pct.

PKA synes at have fulgt de mest forsigtige værdiansættelsesmetoder med et afkast over de seneste to år på 0,8 pct. og 0,4 pct. Investeringsdirektør Michael Nellemann Pedersen forklarer det moderate afkast på denne måde:

”Afkastet på infrastruktur har de seneste år helt generelt været påvirket af renteudviklingen og energipriskurverne, og det har naturligvis haft indvirkning på vores værdiansættelse. Men kigger man på driften i aktiverne og de priser, vi f.eks. har været i stand til at få for et aktiv som Walney Extension, ser det rigtig fint ud, og vi forventer derfor forsat, at vores infrastruktur kommer til at bidrage med et godt og stabilt langsigtet afkast.”

Artiklen fortsætter under grafikken

Ifølge 2022-regnskaberne for pensionskasserne under PKA var der samlet set investeringer i infrastruktur for godt 10 mia. kr. I regnskabet for datterselskabet PKA Ophelia Holding er der bogført et underskud på 719 mio. kr., men i PKA-regnskabet er der et plus på 153 mio. kr. for samme selskab. Ligesom andre pensionskasser har PKA, her sammen med PFA, hjemtaget noget gevinst ved at sælge ud af ejerandele i en stort engelsk havvindmøllepark i november 2023. Det har uden tvivl også udglattet eventuelle negative afkast på andre projekter.

I 2022-regnskabet ligger PFA Pension også på et moderat samlet afkast på 9,5 pct. i 2022 og minus 2,8 pct. sidste år, trods salg af ejerandele i Walney Extension. Investeringsdirektør Kasper Ahrndt Lorenzen fra PFA forklarer minusafkastet sidste år således:

Sampension skiller sig ud

”Vores infrastrukturportefølje består overvejende af investeringer i vedvarende energi, der allerede er i drift, og som har stabil indtjening fra lange inflationsindekserede kontrakter. Porteføljen har leveret et fornuftigt afkast på ca. 6,4 pct. de seneste to år, men har naturligvis været påvirket af de markant stigende realrenter. En del af porteføljen retter sig mod konstruktionsfasen, hvor der forventeligt opstår attraktive muligheder de kommende år.”

I den anden ende af skalaen stikker det helt af for Sampension, som har bogført afkast på 31 pct. i 2022 og 9 pct. sidste år. Altså samlet 42 pct. på to år. Sampension skrev i 2022-regnskabet, at ”særligt infrastruktur gav et højt afkast, ligesom investeringerne i skove bidrog positivt.”

Sampension afhændede, med en meget høj fortjeneste, en alternativ investering i en af Danmarks største virksomhedshandler i 2022: nemlig biogas-selskabet Nature Energy, der blev solgt til Shell. Sampension ejede 20 pct. af selskabet og fik dermed andel i den svimlende salgssum på 14 mia. kr.

I dag forklarer Sampensions investeringsdirektør Henrik Olejasz Larsen det rekordhøje afkast, også i 2023, således:

”Afkastet var pænt, om end ikke så højt som i 2022. Det pæne afkast er hjulpet af, at der ikke har været nogen enkeltinvesteringer, der har trukket væsentligt ned i afkastet, selvom investeringer inden for vindenergi har været negativt påvirket af lavere elpriser. Samlet var afkastet pænt på både direkte investeringer, fondsinvesteringer og co-investeringer med fonde. For de højeste afkast var der tale om udviklingsprojekter, som har nået en højere færdiggørelsesgrad i løbet af året. Samtidigt var værdien af virksomheder, som helt eller delvist er prissat ud fra multipler fra det børsnoterede marked, understøttet af udviklingen på børsmarkederne i årets sidste måneder.”

Sampensions høje afkast i 2023 matches kun af pensionskassen P+, der dog bogførte et moderat afkast på 10,4 pct. i 2022, altså ca. 20 pct. over to år. Sammenlægges afkastene over de seneste år, har de fleste pensionsselskaber og pensionskasser præsteret et samlet afkast på ca. 15-20 pct., på trods af markant stigende diskonteringsrenter og lavere energipriser.

Morten W. Langer

Intro-pris i 3 måneder

Få unik indsigt i de vigtigste erhvervsbegivenheder og dybdegående analyser, så du som investor, rådgiver og topleder kan handle proaktivt og kapitalisere på ændringer.

- Fuld adgang til ugebrev.dk

- Nyhedsmails med daglige opdateringer

- Ingen binding

199 kr./måned

Normalpris 349 kr./måned

199 kr./md. de første tre måneder,

herefter 349 kr./md.

Allerede abonnent? Log ind her