De seneste fusioner på det danske bankmarked har synliggjort, at der er enorme synergier at hente ved sammenlægninger. Endda med gevinster til aktionærerne i både den overtagne bank og den opkøbende bank. Men hvor meget kan de enkelte danske børsnoterede banker indbringe ved et salg? Eller rettere sagt: Hvad nu hvis din bankaktie bliver den næste overtagelseskandidat, hvor stor er up-side gevinsten så? Finansanalytiker Per Grønborg har udarbejdet skøn over den potentielle gevinst for aktionærerne i de enkelte banker, ud fra normen de seneste år.

Efter de seneste års stigende antal bank-overtagelser, er der så en ny fusionsbølge på vej i banksektoren?

Én ting er helt sikkert: Der ligger store gevinster og venter på bankaktionærerne, hvis banken, de ejer aktier i, bliver overtaget – eller hvis den opkøber andre banker. Derfor burde presset fra bankernes aktionærer på bankernes ledelser være betydeligt.

Erfaringen fra den netop afsluttede fynske bankkrig er dog, at det er svært for ledelsen i target-banken at være herre over processen. Når man først er ude på dansegulvet, overtager markedskræfterne. Det får nok en del bankledelser til at forskanse sig og afvise enhver tilnærmelse.

Tommelfingerreglen ved bank-overtagelser på det dansk bankmarked er, at der kan opnås omkostningssynergier svarende til 40 pct. af den mindste banks omkostningsbase. Synergierne opnås typisk ved meget store hovedkontor-reduktioner og i en vis grad fra filial-sammenlægninger.

Man kan generelt sige, at jo større overlap på filialsiden, jo større potentielle synergier – men nok også risiko for negative indtægtssynergier fra kundetab. Modsat kan et lavt overlap føre til positive indtægtssynergier fra typisk at bringe den store banks ekspertise og muligvis bredere produktpallet ud til den mindre banks filialer.

Som lovet i seneste udgave af ØU har jeg udarbejdet en oversigt over realistiske overtagelsespriser for de største danske banker. Nordfyns Bank kan snart streges over på listen af børsnoterede banker. Herefter er 15 større og mellemstore banker tilbage.

Danske Bank vælger jeg at udlade af den simple grund, at såfremt banken skal overtages, bliver det en cross-boarder-fusion, hvor synergier typisk er markant mindre og succesrate også en del lavere. Nordea er et strålende eksempel på en cross-boarder-fusion, hvor fusionsprocessen tog urimeligt lang tid, og de oprindelige målsætninger fortabte sig i tågerne og interne politiske kampe.

Tilsvarende er det tvivlsomt, om nogle danske banker overtager Jyske Bank, bl.a. på grund af indgreb fra konkurrencemyndighederne. Sydbank er et grænsetilfælde, idet en overtagelse fra Jyske Bank eller Nykredits side stadig vil holde markedsandelen på bankmarkedet under 30 pct. Derfor kan en overtagelse af Sydbank ikke afvises.

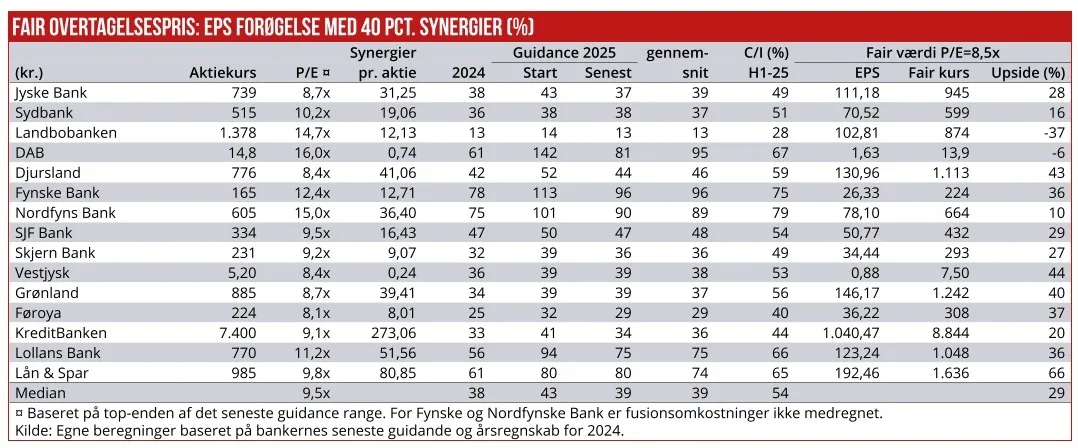

Baseret på de enkelte bankers omkostningsbase i 2024 har jeg beregnet, hvor store synergier, der vil være pr. aktie, og hvor meget disse synergier potentielt vil øge indtjeningen pr. aktie (EPS) for 2024. Medianen er en EPS-forøgelse på 38 pct. Lavest for Landbobanken (13 pct.) og højest for Fynske Bank (78 pct.).

Til den forsigtige side

Det betyder, at overskuddet per aktie vil kunne øges med 78 pct., som dog typisk skal deles mellem aktionærerne i banken, der bliver overtaget, og banken, der overtager. Det betyder også, at der næppe er banker, som vil forsøge at overtage landbobanken, fordi de potentielle synergier er begrænsede.

Hvis regnestykket i stedet baseres på synergierne i forhold til top-enden af bankers udmeldte årsforventninger ved årets start, er median EPS-forøgelsen på 43 pct. – lavest i Landbobanken (14 pct.) og højest i DAB (142 pct.).

Til gengæld er DAB også den bank, der suverænt har øget sin guidance mest siden årets start: 67 pct. Så den oprindelige guidance var nok noget til den forsigtige side. Stadig er top-enden af den guidede indtjening 15 pct. lavere end det resultat, DAB opnåede i 2024. Hvis regnestykket tager afsæt i de helt aktuelle guidance udmeldinger (pr. 22. oktober), er medianen for EPS-forøgelsen på 39 pct. – igen med Landbobanken i bund (13 pct.) og Fynske Bank i top med 96 pct.

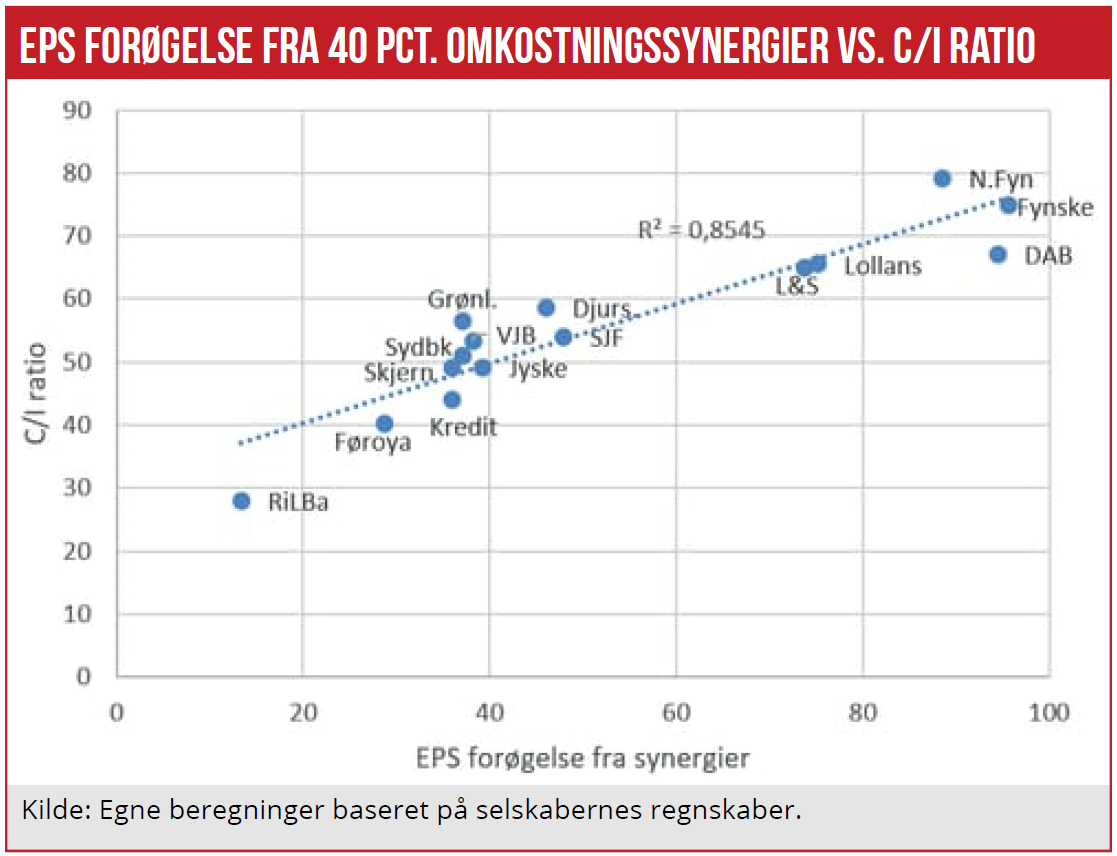

I grafen nedenfor har jeg plottet EPS forøgelse op imod bankernes C/I-ratio (omkostninger i forhold til indtægter). Der er en relativ tæt korrelation: Jo dårligere (=højere) C/I nøgletal, jo større EPS-forøgelse fra synergier. Det skyldes det, man i normale virksomheder ville kalde operationel gearing.

At fjerne 40 pct. af omkostningerne i f.eks. Landbobanken betyder mindre, når omkostningerne kun udgør 26 pct af indtægterne, mens det for f.eks. Fynske Bank har markant større effekt, idet omkostningerne udgør 75 pct. af indtægterne. Faktisk kunne der argumenteres for, at man burde sætte en højere synergipct. på banker med en høj C/I ratio (f.eks. Fynske Bank) end på banker med en lav omkostnings-pct. (f.eks. Landbobanken).

Hvad disse banker kunne være værd, afhænger naturligvis, af, hvad en køber er villig til at betale. Spar Nord blev overtaget til 8,9x den forventede EPS + 40 pct i synergier. Nordfyns Bank er ved at blive overtaget til 8,5x – godt nok i et marked, hvor værdiansættelsen af banker generelt er steget betydeligt i forhold til, da Nykredit overtog Spar Nord.

Tæt på top end

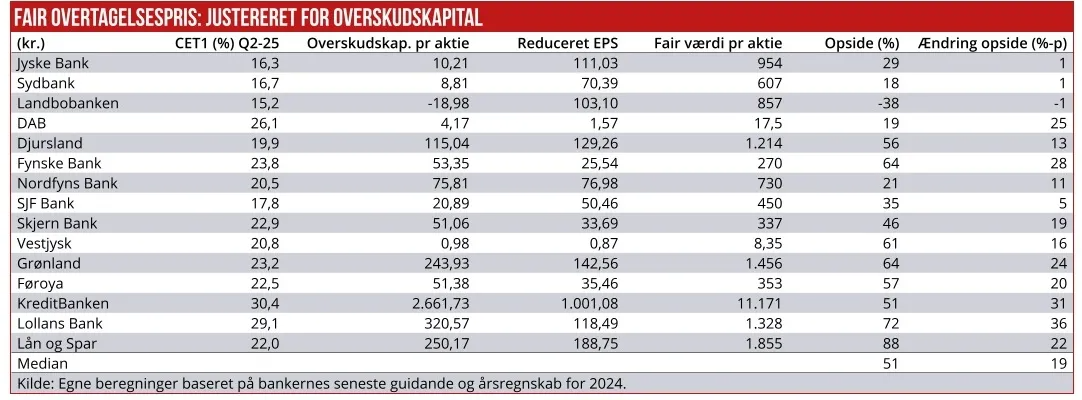

Jeg har valgt at bruge en P/E multiple på 8,5x som basis. Det efterlader os med en median-upside på 29 pct. Klart negativ udkomne for Landbobanken (-37 pct) – høj værdiansættelse og lav omkostningsprocent gør ikke ligefrem Landbobanken til et overtagelsesemne, hvis det er omkostningssynergier, der skal retfærdiggøre købet.

DAB har også negativ opside ved et bud på 8,5x den gennemsnitlige indtjening + 40 pct. synergier. For DAB er der stor forskel på de 3 scenarier, men gennemsnittet ligger faktisk relativt tæt på top end af den aktuelle guidance.

Højeste upside er i Lån & Spar (66 pct) – kombinationen af en høj omkostnings-pct og en medium værdiansættelse, mens f.eks. Fynske Bank rammes af en høj, aktuel værdiansættelse og derfor ”kun” har et take-over upside på 36 pct.

Såvel Djurslands Bank som Vestjysk Bank og de to nordatlantiske banker har større upside – til gengæld har de to nordatlantiske banker næppe det store antal bejlere, og bør måske diskvalificeres, da de ikke opererer på det danske marked.

Derfor er synergierne utvivlsomt lavere, om end det faktum, at de primært operer på en dansk platform og under dansk regulering, taler for højere synergier end ved cross boarder-fusioner. Reelt er begge banker nok mere liebhaveremner f.eks. i forhold til den aktuelle diskussion om Grønlands fremtidige tilknytning til Danmark. Skulle Trump få sin vilje, ville et opkøb af Grønlandsbanken fra en amerikansk bank synes logisk.

73 pct. af Vestjysk Bank ejes allerede i dag af Arbejdernes Landsbank, så ringforlovelsen er cementeret – det er mere et spørgsmål om, hvornår den fulde overtagelse sker – præcist som det var med Sampo og Topdanmark. Sydbank har en upside på beskedne 17 pct. – mest fordi værdiansættelsen allerede er klart højere end for mange af de mindre banker.

Per Grønborg

Per Grønborg ejer aktier i Danske Bank, Sydbank, Djurslands Bank, Nordfyns Bank, Grønlandsbanken og Føroya Banki.

Intro-pris i 3 måneder

Få unik indsigt i de vigtigste erhvervsbegivenheder og dybdegående analyser, så du som investor, rådgiver og topleder kan handle proaktivt og kapitalisere på ændringer.

- Fuld adgang til ugebrev.dk

- Nyhedsmails med daglige opdateringer

- Ingen binding

199 kr./måned

Normalpris 349 kr./måned

199 kr./md. de første tre måneder,

herefter 349 kr./md.

Allerede abonnent? Log ind her