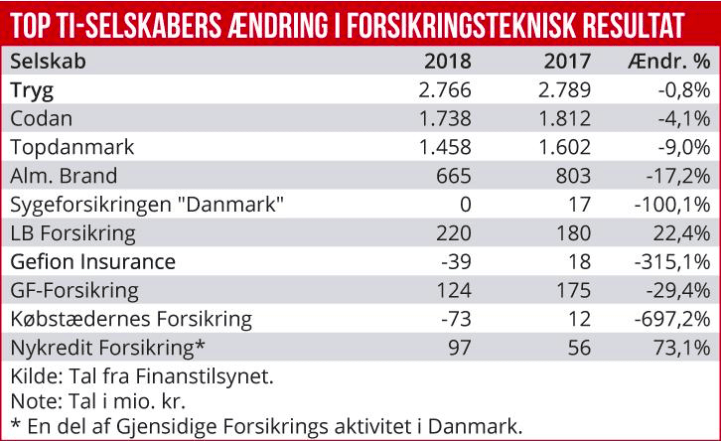

Tema om dansk skadesforsikring 2019: Kun ét ud af de ti største skadesselskaber øgede sidste år det forsikringstekniske resultat, resten gik tilbage. Blandt top fem var det tilbagegang for alle, viser en gennemgang af selskabernes 2018-regnskaber. Tryg Forsikring holdt stort set skansen med en tilbagegang på 1 procent, Codan gik 4 procent tilbage, Topdanmark 9 procent tilbage, og Alm. Brand gik hele 17 procent tilbage i det forsikringstekniske resultat. Det viser første del af Økonomisk Ugebrevs årlige gennemgang af sundhedstilstanden i den danske skadesforsikringsbranche.

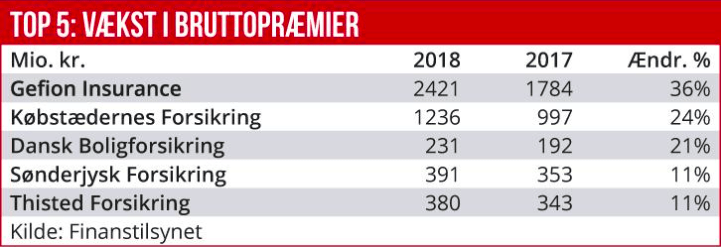

Det ene topti-selskab med fremgang i det forsikringstekniske resultat var LB Forsikring, og blandt de større selskaber var der stor tilbagegang hos Sygeforsikringen ”danmark” og hos Gefion Insurance, hvor det forsikringstekniske resultat faldt fra 18 mio. kr. i 2017 til minus 39 mio. kr. sidste år. Til gengæld var præmievæksten hele 36 procent.

Økonomisk Ugebrev har i artikelserie om Gefion beskrevet, hvordan den voldsomme præmievækst har væ-ret ved at knække halsen på skadesforsikringsselskabet. En nylig kapitalforhøjelse fra en amerikansk investor ser dog ud til at have redet stormen af for selskabet i første omgang. Samtidig tyder intet tyder på, at Finanstilsynet er færdigt med at kigge selskabet dybere i sømmene, efter flere års gravearbejde.

Opgørelsen viser, at andre selskaber med stærk vækst i præmier var Købstædernes Forsikring, efterfulgt af Dansk Boligforsikring med 21 procent vækst i præmier. Skadesselskabet har sit speciale i husejerforsikringer, hvor markedet er blevet åbnet op efter de seneste års konkurser

i flere af de andre selskaber, der har haft fokus på ejerskiftsforsikringer. Ifølge Dansk Boligforsikrings regnskab er selskabet i dialog med Finanstilsynet om kapitalforholdene, og ved aflæggelsen af regnskabet var denne dialog tilsyneladende ikke afsluttet.

Andre lokale skadesselskaber med solid præmievækst var Sønderjysk Forsikring og Thisted Forsikring. Sønderjysk Forsikring oplyser at have et samarbejde med pensionsselskabet AP Pension, og det dækker hele paletten af skadesforsikring. Man omtaler således sig selv som landsdækkende. Sønderjysk Forsikring, der er et gensidigt selskabet ejet af kunderne, har de seneste år haft svært ved at holde lønsomheden samtidig med ekspansionen: Over de seneste tre år er det forsikringstekniske resultat dykket fra 18 mio. kr. i 2016, over 9 mio. kr. i 2017 til 3 mio. kr. sidste år. Et minusafkast på investeringerne betød, at bundlinjen endte i et minus på knap 1 mio. kr.

Thisted Forsikring, der er kundeejet, skriver om sig selv: ”Med hovedsæde i Thisted er det naturligt, at vores kunder primært kommer fra Nord-, Midt- og Vestjylland. Vi har dog også flere kunder – både private og virksomheder – der bor længere væk, men som oplever, at vi alligevel er tæt på, når der er brug for hjælp.”

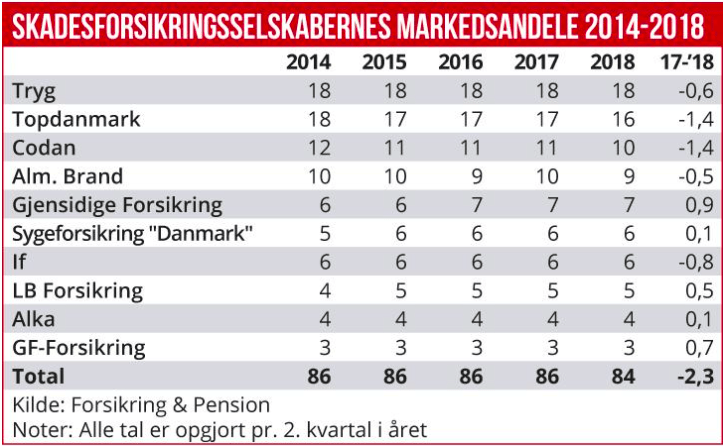

Generelt ser det ud til, at de kundeejede skadesselskaber præsterer størst vækst i disse år. Tal fra Forsikring & Pension over udvikling i markedsandele viser, at de største skadesselskaber nu sætter markedsandele til. Måske som følge af deres optimeringsøvelser, hvor øget brug af automatisering og kunstig intelligens i risikovurderinger af de enkelte kunder også kan betyde færre mindre lukrative kunder i porteføljen.

F&P’s tal viser et klart mønster på den måde, at de fire største selskaber både over det seneste år, fra 2017 til 2018, og over de seneste fire år, har ofret markedsandele. Alene det seneste år, fra Q2 2017 til Q2 2018 (seneste offentlige data) er Topdanmark gået 0,6 procentpoint tilbage i markedsandele, til 16,2, og Tryg har tabt 0,4 procentpoint til en markedsandel på nu 17,5 procent. De fire store har samlet set afleveret en markedsandel på 4 procentpoint over de seneste fire år til de mindre selskaber

Blandt de større selskaber har også IF Forsikring tabt markedsandele, til nu 5,5 procent. IF er ejet af finske Sampo, som også ejer 55 procent af Topdanmark og i realiteten kontrollerer selskabet via bestyrelsen. I branchen tales der om, at de to selskaber på et eller andet tidspunkt lægges sammen, altså hvis konkurrencemyndighederne godkender det, for at trække de oplagte synergier ud. Indtil videre har ejerne afvist hensigter herom.

Fremgangen i markedsandele ligger typisk i de gensidige, kundeejede selskaber, blandt andet LB Forsikring og GF Forsikring. Alka er ude af dette års opgørelse, efter det blev overtaget af Tryg. Topdanmark har inklusive if en markedsandel på 21,7 procent, og Sampo er målt på denne måde største danske aktør på skadesforsikringsmarkedet.

Både LB Forsikring og Alka har over de seneste fire år øget markedsandelene, så GF Forsikring nu har 3,4 procent af markedet, og LB Forsikring, der også ejer Bauta Forsikring og Runa Forsikring, har en markedsandel på 4,9 procent. Andre forsikringskonstellationer er Codans ejerskab af Privatsikring og norske Gjensidiges ejerskab af Nykredit Forsikring og Mølholm Forsikring, som fokuserer på sundhedsforsikringer.

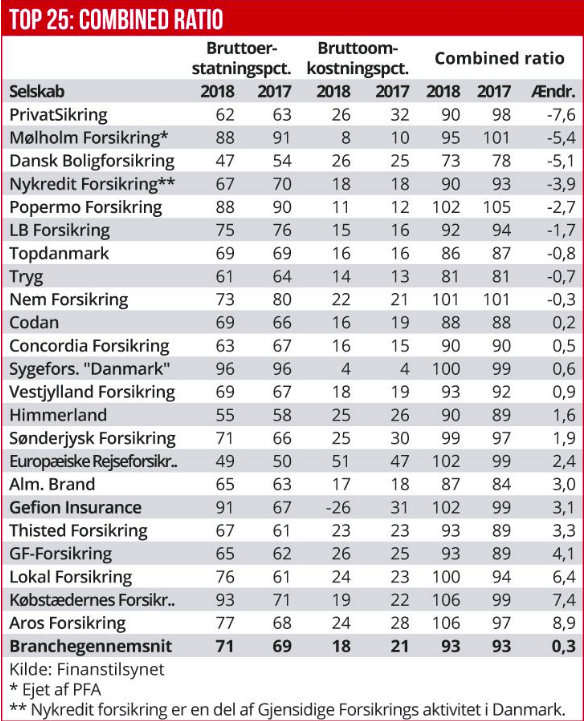

Finanstilsynets tal over combined ratio for de 22 største skadesselskaber viser, at syv af dem ikke tjener penge på selve forsikringsforretningen, det vil sige, at de har en combined ratio på 100 eller derover. Det kan godt holde vand over en årrække med medvind på de finansielle markeder, hvor selskaberne så skaber overskud på finansielle investeringer af kundernes forudbetalinger.

Combined ratio, der er summen af erstatningsudgifter og administrationsomkostninger pr. 100 præmie indtægtskroner, skal være under 100, for at der er plus på den forsikringstekniske drift. Udviklingen tyder på et vanskeligere marked, da kun tre selskaber havde en combined ratio over 100 i 2017. Købstædernes Brandforsikring endte sidste år med en combined ratio på 106, altså et tab på 6 kroner pr. 100 kroner i præmieindtægt, alene på grund af en voldsom stigning i erstatningsprocenten, som steg til 93, mod 71 året før. Omkostningsprocenten på ca. 20 er moderat. Også Aros Forsikring tabte penge på forsikringsdriften med en combined ratio på 106, blandt andet på grund af administrationsomkostninger i den høje ende.

Nøgletallene viser også, at de store skadesselskaber kan holde en omkostningsprocent på omkring 15 eller derunder. Det afspejler både betydelig stordrift, men også at de store selskaber er længere fremme end de små selskaber til at automatisere processer og mere optimalt vurderer kunderisici med henblik på præmieoptimering. Blandt de traditionelle skadesselskaber ligger Tryg på en omkostningsprocent på 14 og Topdanmark og Codan på 16.

Laveste combined ratio sidste år havde Dansk Boligforsikring med 73, det vil sige at der var et forsikringsteknisk overskud på 27 kroner for hver 100 kroner i præmieindtægt. Tryg havde et overskud på 20 kroner, Topdanmark på 14 kroner, Alm. Brand på 13 kroner og Codan på 12 kroner. De store selskabers omkostningsprocent er nogenlunde ens på 16-17 kroner.

Mens omkostningsprocenterne i de fleste selskaber normalt udvikler sig ganske lidt fra år til år, er det anderledes med erstatningsprocenterne, der kan være præget af enkelte store skader eller eksempelvis stormskader i de regioner, hvor et lokalt selskab har en overnormal kundeandel.

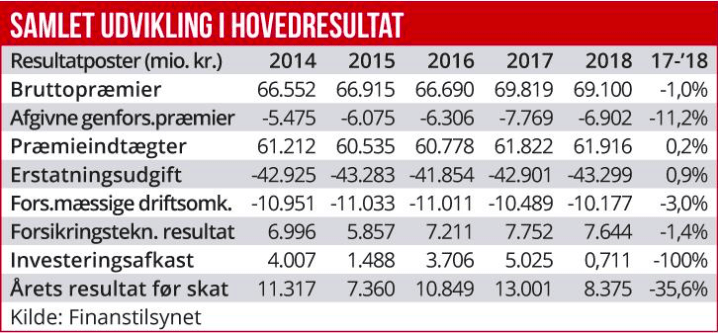

Det samlede resultat for skadesforsikringsbranchen var sidste år det næstringeste i syv år. Branchens overskud før skat landede på 8,4 mia. kr., hvor kun 2013 var lidt svagere med et resultat på 8,2 mia. kr. Nedturen sidste år, fra 13 mia. kr. i 2017 til godt 8 mia. kr. i 2018, skyldes dog først og fremmest et elendigt investeringsresultat, efter en katastrofalt dårlig afslutning på året på aktiemarkederne. Investeringsafkastet blev 711 mio., kr. mod 5 mia. kr. året før.

Branchens basisforretning gik således fortsat rigtig godt, med et såkaldt forsikringsteknisk resultat på 7,64 mia. kr., mod 7,75 mia. kr. året før. De seneste års forsikringstekniske resultater ligger fortsat i top set over en periode på syv år, hvor normen har været et interval omkring de 6 mia. kr.

Bag det dog lidt svagere forsikringstekniske resultat ligger præmieindtægter for egen regning på 61,9 mia. kr., mod 61,8 mia. kr. året før. Erstatningsudgifterne steg 400 mio. kr. – fra 42,9 mia. kr. til 43,3 mia. kr. Men til gengæld blev der skåret godt 300 mio. kr. i de forsikringsmæssige driftsomkostninger, så det samlede forsikringsmæssige resultat var stort set uændret.

Branchen har over de seneste år nedbragt den samlede omkostningsbase med næsten 1 mia. kr. på ryggen af effektiviseringer, herunder med stor fokus på automatiseringer og digitalisering af kundevendte processer og intern administration og skadesbehandling.

Økonomisk Ugebrevs regnskabsgennemgang af de 25

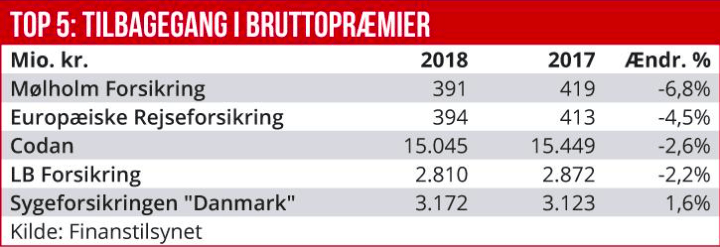

største selskaber viser, at særligt Codan sidste år huggede en ordentlig luns af administrationsomkostningerne, som blev nedbragt fra 967 mio. kr. i 2017 til 673 mio. kr. sidste år. Hovedparten af de andre store selskaber holdt stort set deres omkostninger i ro, men med lidt større stigninger i mellemgruppen, blandt andet LB forsikring, GF Forsikring, Købstædernes Forsikring, Nykredit Forsikring og Mølholm Forsikring. Blandt de mindre selskaber var der betydeligt større tilbageholdenhed i omkostningsforbruget, med store set uændrede eller lavere omkostninger i privatsikring, Sønderjysk Forsikring og Europæiske Rejseforsikring.

Økonomisk Ugebrev bringer i den kommende udgave anden del af det årlige tema om den danske skadesforsikringsbranche, med fokus på den selskabsspecifikke udvikling i resultater og strategisk retning i de fem største skadesselskaber, samt de seneste regnskabsresultater for 2019.

Intro-pris i 3 måneder

Få unik indsigt i de vigtigste erhvervsbegivenheder og dybdegående analyser, så du som investor, rådgiver og topleder kan handle proaktivt og kapitalisere på ændringer.

- Fuld adgang til ugebrev.dk

- Nyhedsmails med daglige opdateringer

- Ingen binding

199 kr./måned

Normalpris 349 kr./måned

199 kr./md. de første tre måneder,

herefter 349 kr./md.

Allerede abonnent? Log ind her