Danske Bank fastholder de seneste års dominerende position inden for private banking med en markedsandel på 33 pct. Til gengæld dratter banken langt ned ad ranglisten i år, efter en mangeårig placering blandt de bedste. Årets survey af kvaliteten i de danske bankers private Banking bygger på 474 svar. Der er en tendens til, at mindre banker vinder frem på private banking-området, og der ser også ud til at være en erkendelse af, at bankerne får mere ud af få meget velhavende kunder end mange velhavere med mindre formuer, skriver chefredaktør Morten W. Langer i gennemgangen af dette års survey-resultater.

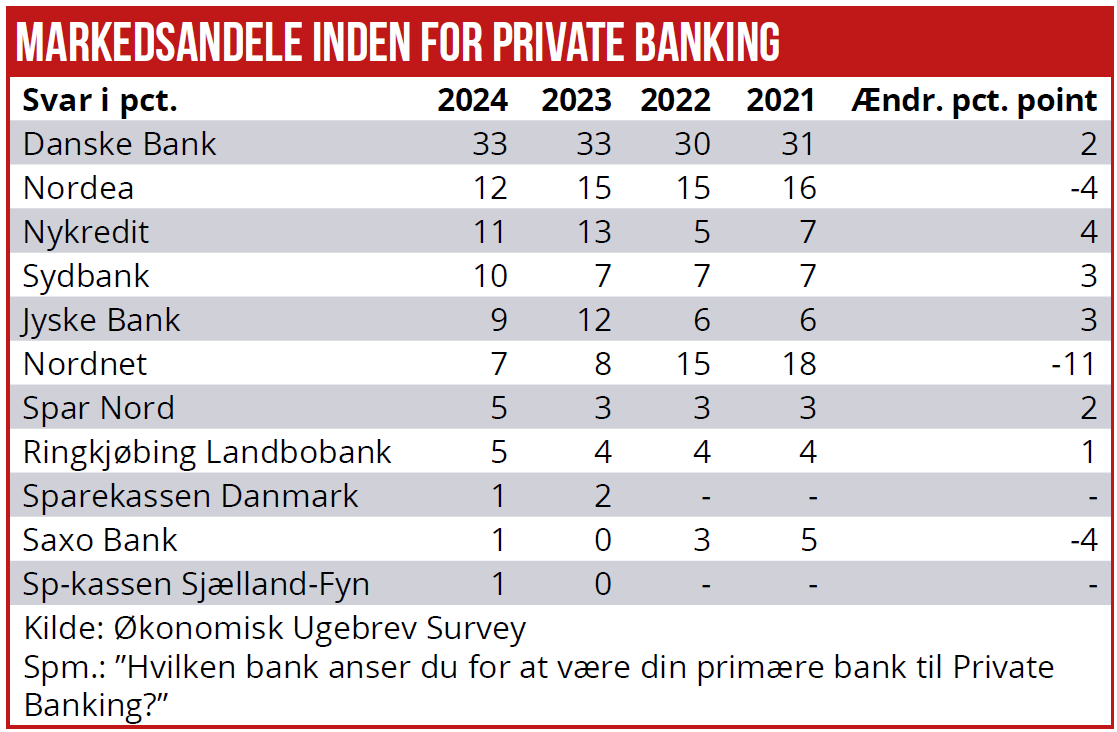

Danske Bank har de seneste mange år ligget i toppen eller tæt på toppen i Økonomisk Ugebrevs årlige rating af kundetilfredsheden med de store bankers Private Banking-ydelser. Danske Bank har også formået af fastholde en dominerede markedsandel blandt de velhavende danskere, og den har ligget stabilt på 33 pct. i år og sidste år, mod 30 pct. i 2022 og 31 pct. i 2021.

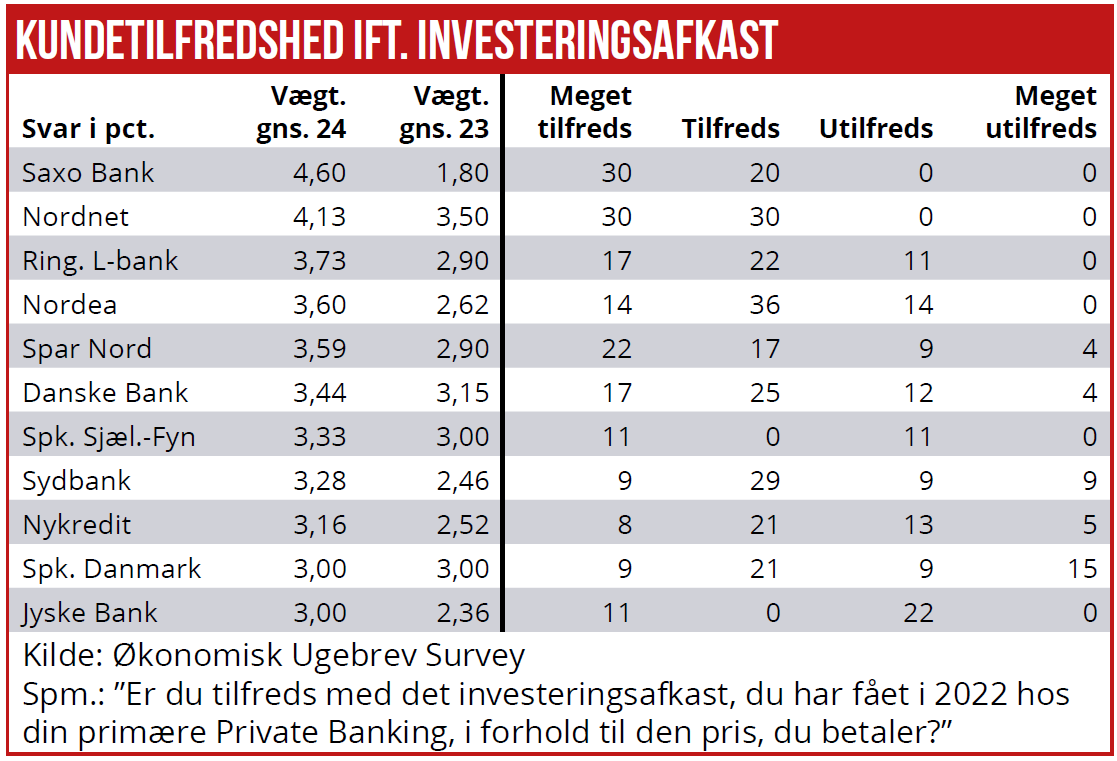

Efter sidste års survey skrev vi om resultaterne: ”Noget må de have gjort rigtigt i Danske Bank, som ellers har været godt og grundigt udskældt de seneste mange år. Ligesom de fleste andre banker satser Danske Bank målrettet på at tiltrække og servicere de lukrative, velhavende Private Banking-kunder godt. Og det lykkedes rigtig godt sidste år. Med en gennemsnitsscore over middel har banken lagt stor afstand til de fleste andre banker, når der gælder kundernes oplevelse af investeringsafkastene i forhold til omkostningerne.” I dette års survey er billedet markant anderledes:

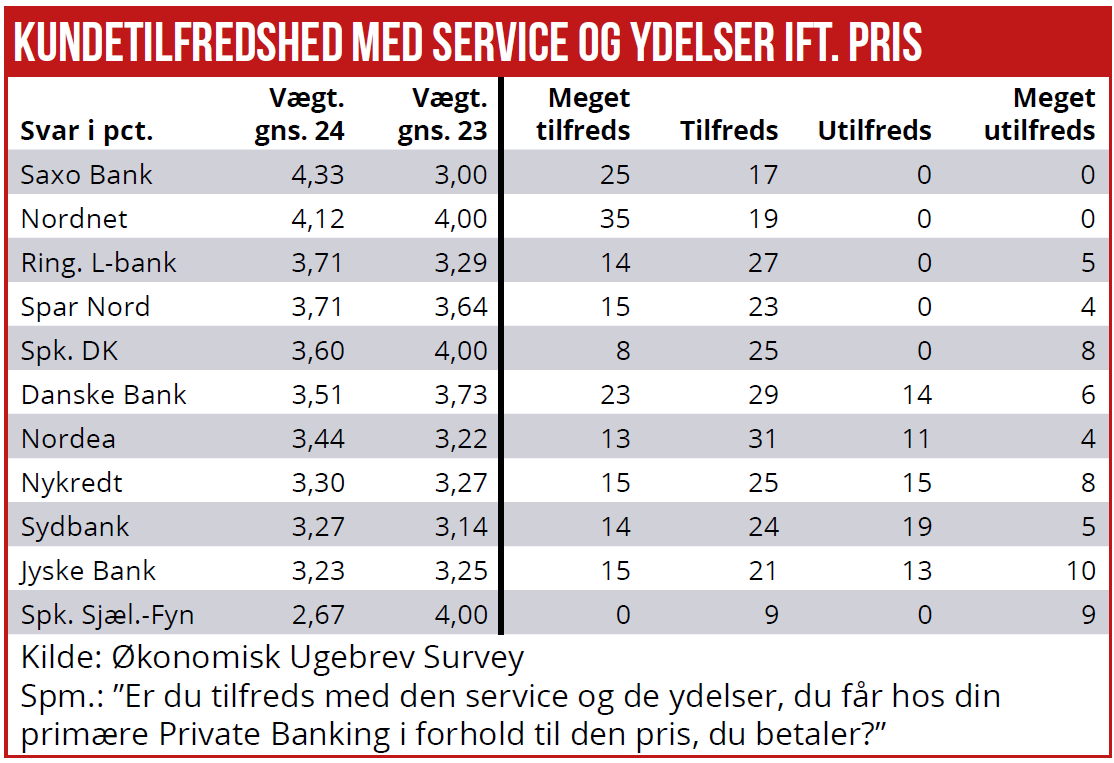

For Danske Bank er virkeligheden, at den kom bedre ud end alle andre banker. Endda meget markant. I dette års survey har Danske Bank bevaret den samme overordnede gennemsnitscore, men stort set alle andre banker er gået markant frem i velhavernes bedømmelser. I forhold til de andre banker er Danske Bank særligt gået relativt tilbage på kundernes opfattelse af kvalitet på service og ydelser i hvor banken fra en suveræn førsteplads sidste år nu er dykket ned på en femteplads.

Artiklen fortsætter under grafikkerne

Også på kundernes bedømmelse af Danske Banks evne til at skaffe et godt investeringsafkast er banken rykket ned ad ranglisten. I sidste års survey lå banken også her milevidt foran de andre banker, men i dette års survey ligger banken på en sjetteplads.

Ifølge bankens hjemmeside er private banking-ydelserne forbeholdt kunder med over 5 mio. kr. i investerbar formue, mens kunderne med en formue på mellem 2 og 5 mio. kr. henvises til en formuerådgiver. Man kan få den opfattelse, at banken har løftet barren for, hvem man vil have med i det fine selskab.

På den anden side er det nok også at stikke blår i øjnene på bankkunder med en investerbar formue på 3-4 mio. kr., at de kan forvente særbehandling i et private banking-univers. Særligt med Danske Banks meget store markedsandel på adskillige tusinde velhavende kunder vil det næppe være realistisk, at hver kunde har en daglig, direkte linje til en personlig rådgiver.

Måske har bankerne været så forhippede på at tiltrække velhavende kunder, at de har oversolgt varen og lovet mere, end de kunne leve op til. I kommentarerne til Økonomisk Ugebrevs årlige survey er der igen i år masser af utilfredse kunder, som brokker sig over dårlig service, rådgivere, de ikke kan komme i kontakt med, og for høje omkostninger for de ydelser, de får.

En kommentar i årets survey lyder: ”Bliver ikke betragtet og behandlet som en VIP-kunde. Blot en af mængden – et nummer.”

Meget tyder på, at bankerne er ved at finde nye nicher inden for private banking, som de vil satse på, bl.a. for at få bedre overensstemmelse mellem kundernes forventninger og det, banken faktisk kan levere. Velkendt er det, at bankerne slås målrettet for at kapre private banking-kunder. Forklaringen er den enkle, at det er en supergod forretning med meget lav risiko.

De fleste banker tager et gebyr for at betjene private banking kunder på 1-2 pct. af formuen, og nogle gange mere end det. Har kunden en finansiel formue på 30 mio. kr., giver det banken en risikofri indtægt på 300.000-600.000 kr. årligt, uanset hvordan det går på de finansielle markeder, og kreditrisikoen er som regel minimal.

Flere banker har formelt stadig private banking-ydelser for kunder med en investeringsformue mellem 2 og 5 mio. kr. Men det virker også som om, at de betragtes som andenrangskunder. Det fremgår tydeligt af bankernes hjemmesider, at kunder første bliver rigtig interessante med en investerbar formue over 5 mio. kr. Det giver naturligvis også en forventningskløft. I Økonomisk Ugebrevs årlige survey har 26 pct. af respondenterne en formue på mellem 2 og 5 mio. kr. Og det synes oplagt, hvis mange af de utilfredse findes i denne gruppe.

Artiklen fortsætter under grafikkerne

Saxo Bank synes at have taget konsekvensen af forventningskløften, og banken melder på sin hjemmeside klart ud, hvem den går efter.

Saxo Bank skriver: ”Wealth Management er et specialtilbud til velhavende enkeltpersoner, deres familier, investeringsselskaber og Family Offices m.m. med en formue på mere end 50 mio. kr. – heraf 25 mio. kr. i frie midler (minimum kontoopstart), der ønsker at modtage rådgivning og sparring på forvaltning af deres formue. Vores filosofi er løbende at servicere vores kunder med de højeste standarder for kvalitet og ekspertise inden for investeringer, der primært er formuebevarende.”

At private banking-kunderne forventer tæt personlig rådgivning afspejles måske også i, at Saxo Bank scorer højest på både service og afkast. Resultatet skal dog tolkes med forsigtighed, da der kun er 12 svar om banken.

Danske Banks nedtur skyldes ikke kun ringere bedømmelse på service og priser, men også afkastresultater. Ved målingen for et år siden scorerede Danske Bank 3,73 i service, altså solidt over den neutrale bedømmelse på 3,0. Denne score er i år faldet til 3,51, mens karakteren for de andre banker er steget markant i samme periode.

Det bemærkelsesværdige fald ned ad ranglisten kommer efter, at Danske Bank fik ny private banking-chef i slutningen af 2022, nemlig Anne Buchardt, der kom fra Nordnet, hvor hun havde været begunstiget af mange velhavende gør det selv-kunder, der mest gik efter lave kurtager. I juni sidste år blev det udmeldt, at Danske Bank i højere grad ville digitalisere sin private banking-enhed, og det ser ikke ud til at have været den store succes.

Måske har kunderne i højere grad ventet bedre personlig betjening, men har måske i stedet fået en maskine at tale med.

I årets survey lyder en kommentar sådan: ”Jeg er meget utilfreds med Danske Bank. De har oplyst at de ikke vil bruge tid på kunder. De hjælper ikke og giver begrænsede oplysninger. Jeg er derfor på vej over i Nykredit.”

En anden kommentar lyder: ”Danske Bank er dyr, men de har det bedste it-setup.” En tredje kommentar fra en bankkunde, der er flyttet fra Danske Bank, er: ”I modsætning til i Danske Bank får jeg hurtig og fyldestgørende svar.”

På årets survey-spørgsmål om, hvorvidt kunden overvejer at flytte fra den nuværende hovedbank for private banking, svarer hele 34 pct. af Danske Bank-kunder, at de helt sikkert eller måske vil flytte til en anden bank. 8 pct. siger, at de ”helt sikkert” vil flytte, kun overgået af 17 pct., der siger at de ”helt sikkert” vil fraflytte Jyske Bank. Topscoreren i vil ”helt sikkert/måske” er dog Nykredit, hvor 39 pct. siger, at de muligvis er på vej væk.

At Nykredit stordumper omkring en mulig fraflytning er overraskende, da banken ifølge sin hjemmeside opleves som den bedste til private banking. På Nykredits hjemmeside oplyses, at ”(…) årlige undersøgelser blandt danske private banking-kunder, som det svenske analyseinstitut Prospera foretager, hvor Nykredit er kåret som nr. 1 i 2017, 2018, 2019, 2020, 2021, 2022 og 2023 (og) Internationale eksperter har for PWM/The Banker, som en del af Financial Times, kåret Nykredit som bedst til Private Banking i Danmark i 2017, 2018, 2019, 2020, 2021, 2022 og 2023.”

Umiddelbart er der færrest, der overvejer at flytte fra Ringkjøbing Landbobank. Den vestjyske bank har de seneste år aggressivt markedsført sin private banking-forretning, og det er da også lykkedes at kapre en markedsandel på 5 pct., svarende til størrelsen på Spar Nords private banking og det halve af Sydbanks private banking Om den generelle kunde-utilfredshed viser årets survey, at langt den største utilfredshedsandel skyldes for høje omkostninger i forhold til det, man får ud af det. En kommentar i årets survey lyder: ”Vil have konkurrencedygtige priser/lavere omkostninger. Flere banker ønsker kun at diskutere dette tema, når kontrakten opsiges.”

Som den næststørste utilfredsfaktor nævnes ”utilfredsstillende personlig rådgivning om investering.”

Morten W. Langer

Intro-pris i 3 måneder

Få unik indsigt i de vigtigste erhvervsbegivenheder og dybdegående analyser, så du som investor, rådgiver og topleder kan handle proaktivt og kapitalisere på ændringer.

- Fuld adgang til ugebrev.dk

- Nyhedsmails med daglige opdateringer

- Ingen binding

199 kr./måned

Normalpris 349 kr./måned

199 kr./md. de første tre måneder,

herefter 349 kr./md.

Allerede abonnent? Log ind her