Få fri adgang til alle lukkede artikler på ugebrev.dk i 3 uger:

Tilmeld dig tre udgaver gratis af aktieanalysepublikationen ØU Formue, inden kampagnen udløber 31/8

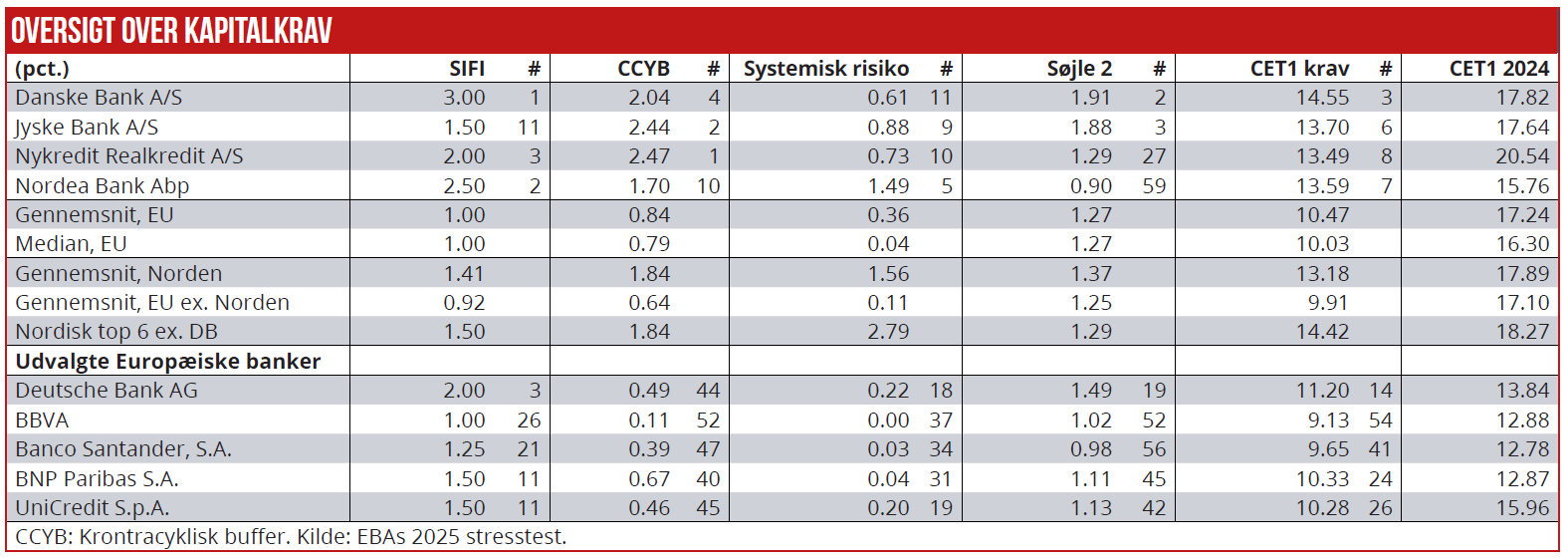

Den aktuelle stresstest fra det europæiske banktilsyn, EBA, afslører, at danske banker og specielt Danske Bank bliver mødt med nogle af de højeste kapitalkrav i EU. Samtidig presser det de mindre danske banker til at sætte barren endnu højere med højere kapitalkrav. De høje kapitalkrav, set i europæisk perspektiv, og gentagne opfordringer til at akkumulerer mere kapital fra Finanstilsynet og Nationalbanken gør det alt andet lige dyrere at være kunde i danske banker. Kapitalkrav har en pris – og kunderne betaler det meste af prisen, skriver finansanalytiker Per Grønborg

Danske Bank har det tredjehøjeste CET1-kapitalkrav i EU. Det overgås kun af norske DNB og svenske Swedbank. Jyske Bank følger efter på 6. pladsen med Nordea og Nykredit på de næste to pladser.

Nordiske banker har et gennemsnitligt CET1 krav på 13,2 pct, mens resten af EU ekskl. Norden kan nøjes med 9,9 pct. De seks store nordiske banker ekskl. Danske Bank, dvs. DNB, Handelsbanken, Nordea, SEB og Swedbank, har et gennemsnitlig kapitalkrav på 14,4 pct – marginalt lavere end for Danske Bank. De otte banker med det højeste kapitalkrav i EU er alle fra Norden.

SIFI-bufferen for store systemisk vigtige banker kan maksimalt udgøre tre pct. point, hvilket den gør for Danske Bank som den eneste bank i EU. Nordea er på 2,5 pct. mens Nykredit er på 3. pladsen sammen med Deutsche Bank. Jyske Bank har den 11. højeste SIFI buffer i EU.

SIFI-bufferen i Norden er i gennemsnit på 1,4 pct. point mens den i resten af EU er på 0,9 pct. point Man må formode, at det er prisen for store banker, der fylder meget i små økonomier. Fordi det alt andet lige gør små lande sårbare overfor problemer i store banker. Dog kan det undre, at Danske Bank anses for mere risikofyldt for den danske økonomi, end Nordea er for den finske økonomi.

Driver scoren op

EBA offentliggør årligt en oversigt over hvilke banker, der er pålagt ekstra SIFI-krav, og i denne oversigt oplyses, hvilken score de enkelte banker opnår fra de lokale myndigheder. Danske Bank har i 2024 den 3. højeste score, 4812 – Nordea er på 6271. Jo højere score, jo mere systemisk vigtig er banken for hjemlandets økonomi. Alligevel har Nordea et SIFI-tillæg, der er lavere end Danske Bank, hvilket ikke virker logisk.

LGT Bank har den næsthøjeste score på 5738 og et SIFI-tillæg på 2,0 pct. LGT Bank er hjemhørende i Liechtenstein og har blot 1500 ansatte – så her er hjemlandets beskedne størrelse utvivlsomt det, der driver scoren op. Banco Santander har en score på 4812 og nøjes med et SIFI-tillæg på 1,25 pct – så en relativt høj score og et relativt lavt SIFI-tillæg.

I bunden af ranglisten har Spar Nord, DLR Kredit, Saxo Bank og Arbejdernes Landsbank scorer på 120-165 – kun tre SIFI-banker i EU har lavere score. En lav score afspejler, at deres systemiske betydning er relativt begrænset for hjemlandet. Banker på samme score-niveau har typisk et SIFI-tillæg på beskedne 0,25 pct. Men de danske banker med samme SIFI-score pålægges et SIFI tillæg på et pct. point, hvilket er et betydeligt højere ekstra kapitalkrav end banker med lignende score i andre lande. Heller ikke dette virker logisk.

Så udfordringen med meget højere danske SIFI-tillæg er ikke kun for Danske Bank – det er mindst ligeså i iøjnefaldende for de mindste SIFI banker. Se hele listen her.

Systemisk risikobuffer: Her ligger de danske banker på 9-11 pladserne. DNB og de 3 store svenske banker indtager de første 4 pladser. For de svenske banker er årsagen en 10 år gammel kamp om risikovægte på boliglån – det vi i Danmark ville kalde realkreditlån. Bankerne havde løbende optimeret deres risikomodeller og endte op med risikovægte i niveauet 5 pct. for boliglån. Til sammenligning ligger de danske realkreditinstitutter typisk på 15-20 pct. i risikovægt for deres boliglån.

Den væsentligste risiko

I stedet for at tage kampen med bankerne om deres modeller fastsatte man i stedet et gulv på risikovægten på 25 pct. Det blev senere omdefineret til et en systemisk risikobuffer, der nu er fastsat til 3 pct. for de tre store svenske banker. Til gengæld er SIFI bufferen blevet sænket til et pct. point.

Hvad betyder et højt kapitalkrav? Et højt kapitalkrav betyder, at banker skal have mere kapital for hver risikoenhed, de påtager sig. Den væsentligste risiko i en bank er udlån. Det betyder, at jo højere kapitalkrav jo dyrere bliver udlån alt andet lige.

Såfremt det højere kapitalkrav ikke er begrundet i reel risiko, kan man argumentere for, at bankens omkostning til at fremskaffe egenkapital burde falde. Teoretisk et validt argument supporteret af Modigliani–Miller. Problemet er blot, at værdiansættelserne på det europæiske aktiemarked ikke reflekterer teorien. Noget Nationalbanken allerede har erkendt, mens Konkurrencestyrelsen stadig gemmer sig bag denne efter min bedste overbevisning vildfarelse.

Stram regulering koster, og det meste af prisen overvæltes på kunderne. Sådan er det i de fleste brancher – også i banksektoren. At påstå andet svarer til, når Trump påstår, at de amerikanske forbrugere ikke kommer at mærke de høje toldsatser!

CET1 kravet består af 6 delkomponenter:

1) Et basiskrav på 4,5 pct.

2) En kapitalkonserveringsbuffer på 2,5 pct – såfremt dette krav ikke er opfyldt, bliver banken begræn set i sin betaling af udbytte til ejerne og bonusser til medarbejderne.

3) Et SIFI-krav, der pålægges de systemisk vigtige banker. SIFI-kravet kan være et lokalt krav eller et globalt krav. Ingen dansk bank er defineret som globalt systemisk vigtig – Nordea er det som den eneste af de nordiske banker.

Man skal være opmærksom på, at alene det højeste af det lokale og det globale SIFI-krav indgår i det samlede kapitalkrav.

4) Søjle 2: Et tillæg der fremkommer efter en stres stest – her har jeg alene medtaget den andel, der skal dækkes af CET1 kapital – typisk 56 pct. af det samlede søjle 2 krav.

5) Kontracyklisk buffer (CCYB): En national buffer, der kan aktiveres, hvis udlånsvækst er uholdbar høj. Gælder for alle banker, der opererer i det pågældende land.

6) Systemisk risikobuffer: Også et nationalt tillæg, dertil fastsættes for udlån i det enkel te land og gælder alle banker, der opererer i det pågældende land. I Dan mark er den systemiske risikobuffer aktiveret for udlån til erhvervsejendomme.

Per Grønborg

Intro-pris i 3 måneder

Få unik indsigt i de vigtigste erhvervsbegivenheder og dybdegående analyser, så du som investor, rådgiver og topleder kan handle proaktivt og kapitalisere på ændringer.

- Fuld adgang til ugebrev.dk

- Nyhedsmails med daglige opdateringer

- Ingen binding

199 kr./måned

Normalpris 349 kr./måned

199 kr./md. de første tre måneder,

herefter 349 kr./md.

Allerede abonnent? Log ind her