Trygs og Topdanmarks regnskaber for årets sidste kvartal var, som forventet, ikke imponerende. Storme, regn og oversvømmelser har kostet dyrt på omkostningsprocenten. Tryg leverede ved første øjekast markant bedre tal for kvartalet end Topdanmark og blev af aktiemarkedet kåret som vinder. Men bag de overordnede regnskabstal gemmer sig en anden historie, skriver finansanalytiker Per Grønborg.

Regnskaberne for fjerde kvartal var som ventet domineret af store vejrlig-skader. Men der var store forskelle på, hvordan de to store danske forsikringsselskaber navigerede gennem uvejrs-kvartalet: Tryg ser ud til at blive ”reddet” af et svensk marked, der har været betydeligt mindre ramt af dårligt vejr end specielt Danmark og i en vis grad også Norge.

Den svenske klippegrund håndterer nu engang bedre vedvarende regn end det danske landskab. Samtidig er Sverige begunstiget af at ligge i læ bag Norge, dog ikke så meget som Finland, der meget sjældent rammes af nævneværdige storme. Combined ratio for Trygs svenske forretning var imponerende 72,5 pct. for fjerde kvartal. Markant bedre end den danske forretning.

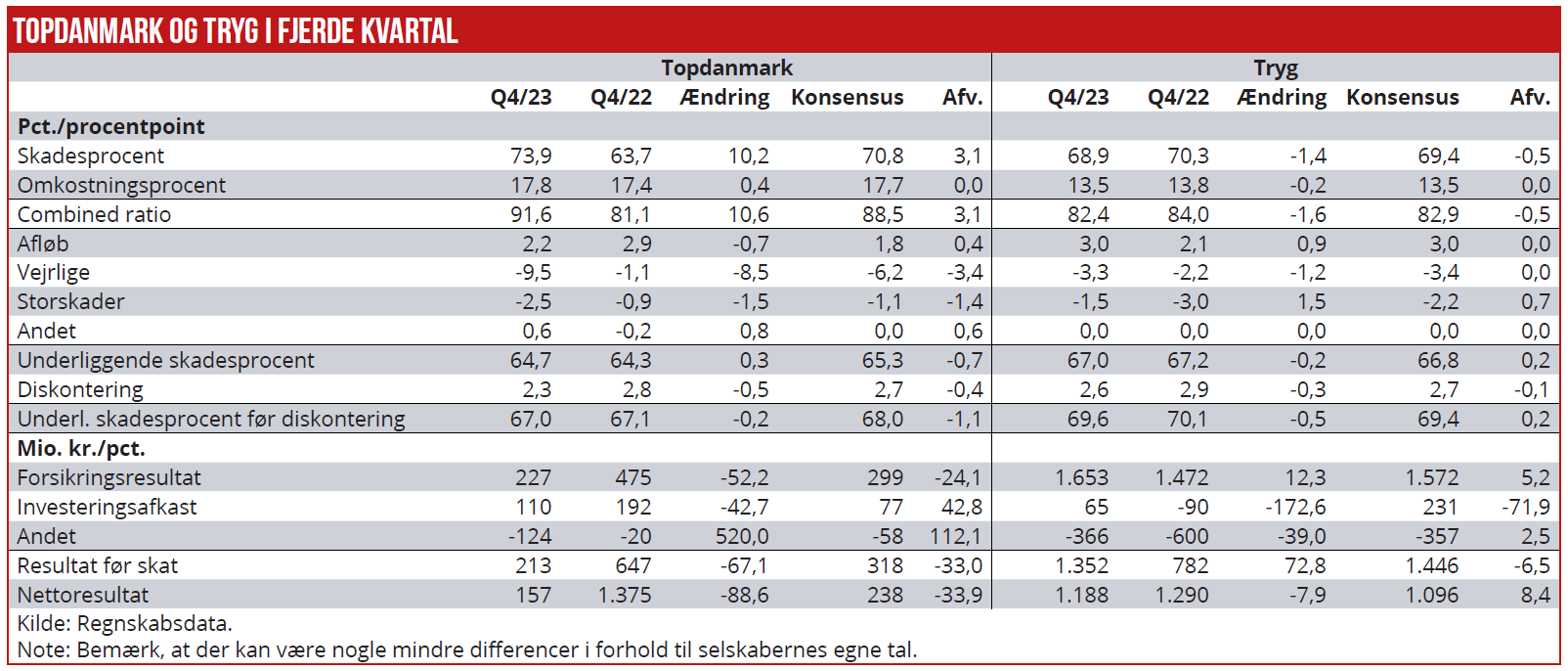

Så var scenen sat. Tryg leverede en combined ratio (skader og omkostninger i procent af præmieindtægter) på imponerende 82,4 pct. – en 0,5 procentpoints forbedring i forhold til året før, mens Topdanmark ramte 91,6 pct. – en 10,6 procentpoints forværring. Umiddelbart klar sejr til Tryg.

Topdanmark blev ramt af 9,5 procentpoint i vejrlig-skader, imod mere beskedne 3,3 procentpoint for Tryg. Samtidig steg Topdanmarks storskader i forhold til året før (2,5 procentpoint vs. 0,9 procentpoint), mens Trygs modsat faldt (1,5 procentpoint vs. 3,0 procentpoint), og vi så den samme tendens på afløbsresultatet (viser, om der er hensat for lidt eller meget på skader fra tidligere år).

For Topdanmark blev den underliggende skadesprocent, altså renset for effekter af vejrlig, 0,3 procentpoint højere, mens Trygs blev forbedret med 0,2 procentpoint i forhold til året får. Her er forskellen markant lavere – dog stadig med en lille plus til Tryg.

Det absolutte underliggende skadesniveau var lavere i Topdanmark end i Tryg, hvilket man dog skal man tage med et gran salt. Definitionerne på f.eks. vejrlig og storskader er forskellige, og derfor kan én virksomhed lettere tage et kronisk større andel af skade ud af ligningen, end en anden kan.

Men hvad havde aktiemarkedet så noteret i konsensusforventningerne? Tryg leverede en combined ratio på 0,5 procentpoint bedre end ventet, mens Topdanmark’s var 3,1 procentpoint dårligere. Specielt på vejrlig tog konsensus fejl af Topdanmarks regnskab, idet vejrlig-skader blev på 9,5 procentpoint, imod forventet 6,2 procentpoint.

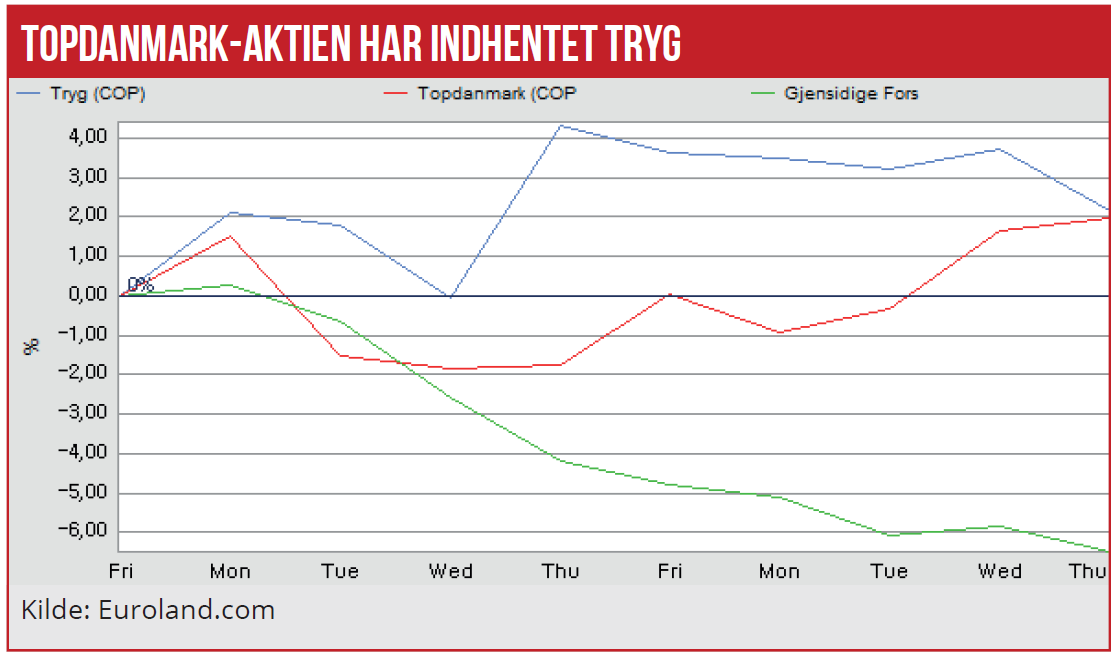

Men underliggende, inkl. diskontering, men uden vejrlig, leverede Topdanmark faktisk en skadesprocent, der var 0,7 procentpoint bedre end ventet, mens Tryg leverede 0,2 procentpoint dårligere end ventet. Da det normalt er den underliggende udvikling, der bestemmer trenden på estimatrevisionerne fremadrettet, kan det faktisk argumenteres, at Topdanmark burde have være den reelle vinder i sidste uge.

Stadig skal man altid huske på, at et enkelt kvartal eller to ikke gør en sommer. Tilfældigheder samt simpelt held og uheld spiller også ind i skadesforsikring på den korte bane, så man skal altid være varsom med at drage drastiske konklusioner på baggrund af enkelte kvartaler.

Det bringer os videre til det, der måske er markedets bekymring. Efter et kvartal med meget høje vejrlig-skader i det danske marked er investorerne sikkert ved at blive mere bekymrede for, at det fremadrettede niveau for vejrskader skal justeres op.

Denne bekymring er i så fald ikke helt så udtalt blandt Tryg aktionærer. Man må blot håbe, at de ikke forlader sig alt for meget på det favorable svenske udkomne i fjerde kvartal. Modsat vil Sverige nok kronisk være bedre skærmet imod vejrlig end Danmark og Norge.

artiklen fortsætter under grafikken

Bekymring om vejrlig

Topdanmark har i 2023 hævet sin normaliserede vejrlig-omkostning med 30 mio. kr. til 315 mio. kr. på grund af lavere fremtidig reassurance-dækning – ikke på grund af højere forventet skadesomfang.

Lytter man ind på telefonkonferencerne hos de to selskaber, er der en del bekymrede spørgsmål om det fremtidige niveau for vejrlig-skader hos Topdanmark. Men dette emne er meget mindre i fokus på Trygs telefonkonference. Det siger måske meget om det sentiment, de to aktier blev omgivet af i sidste uge.

Forsikringsresultatet ligger 24 pct. under konsensusforventningen hos Topdanmark, mens det er 5 pct. bedre end ventet hos Tryg. Til gengæld klarer Topdanmark sig markant bedre på investeringsresultatet end Tryg – faktisk opnår Topdanmark et 70 pct. højere absolut afkast, end Tryg gør af en næsten fem gange større portefølje.

Samlet ender Topdanmark 34 pct. lavere end konsensus på nettoresultatet, mens Tryg slår forventningerne med 8 pct. Spørgsmålet er så, hvad resultatet betyder for forventningerne til den fremtidige indtjening. Dér tyder min analyse på, at der næppe er den store forskel, og er der en bias, er den til fordel for Topdanmark.

I 2024 vil det overordnede billede være en aftagende inflation og derfor sandsynligvis prisstigninger på forsikringer, der overstiger inflationen, hvilket vil være positivt for den underliggende indtjening. Herudover har begge selskaber medvind fra igangværende forbedringsprogrammer, mens Topdanmark kommer til at konsolidere tilkøbte Eonia for et helt år.

Læg hertil en formodning om et mere normalt vejrlig, og så kommer vi nok til at se fremgang ikke blot på den rapporterede combined ratio, mens også på de underliggende nøgletal. Eneste umiddelbare modvind er, at diskonteringen bliver lavere i 2024 efter det rentefald, vi så i slutningen af 2023, og her er det markedsrenterne, der tæller – ikke Nationalbankens styringsrenter. Husk at alle skades opgøres til nutidsværdi, det vil sige jo lavere rente, jo højere nutidsværdi.

Alt i alt synes forsikring at gå bedre tider i møde i 2024. Derefter kan man så diskutere absolut værdiansættelse. Det kommer jeg tilbage til på et senere tidspunkt, da der er utallige faldgruber, når man kigger på forsikringsselskaberne, der er noget mere komplicerede at tilgå end bankerne – en forskel, der primært skyldes de meget store opkøb, en række aktører har foretaget de seneste år.

Per Grønborg

Læs også ugens anden artikel i temaet om Finanssektorens Q4-regnskaber:

Danske Bank fik skjult gevinst på 6 mia. i Q4

Intro-pris i 3 måneder

Få unik indsigt i de vigtigste erhvervsbegivenheder og dybdegående analyser, så du som investor, rådgiver og topleder kan handle proaktivt og kapitalisere på ændringer.

- Fuld adgang til ugebrev.dk

- Nyhedsmails med daglige opdateringer

- Ingen binding

199 kr./måned

Normalpris 349 kr./måned

199 kr./md. de første tre måneder,

herefter 349 kr./md.

Allerede abonnent? Log ind her