Landets 40 største ejendomsselskaber har over en bred kam stoppet for deres ekspansion via opkøb af flere ejendomme i markedet. Udsigten til stigende afkastkrav og dermed faldende priser har antageligt vægtet tungt i investeringsovervejelserne. Og som det fremgår af en analyse i denne temaudgave, er det langt fra sikkert, at afkastkravene er færdige med at blive opjusteret efter de seneste års rentestigninger.

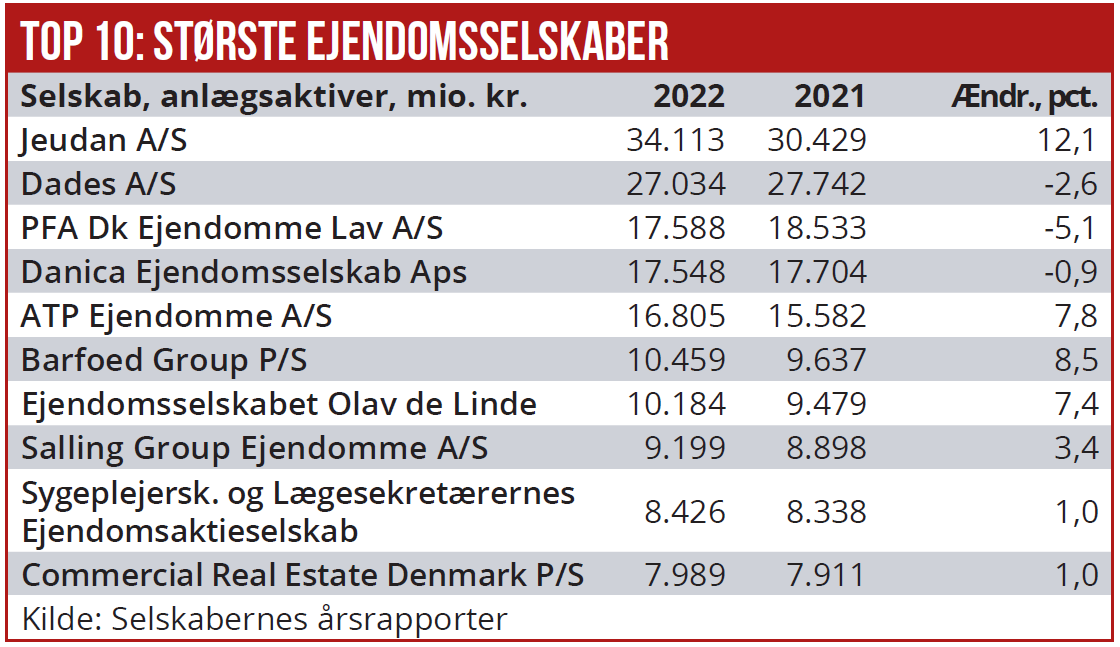

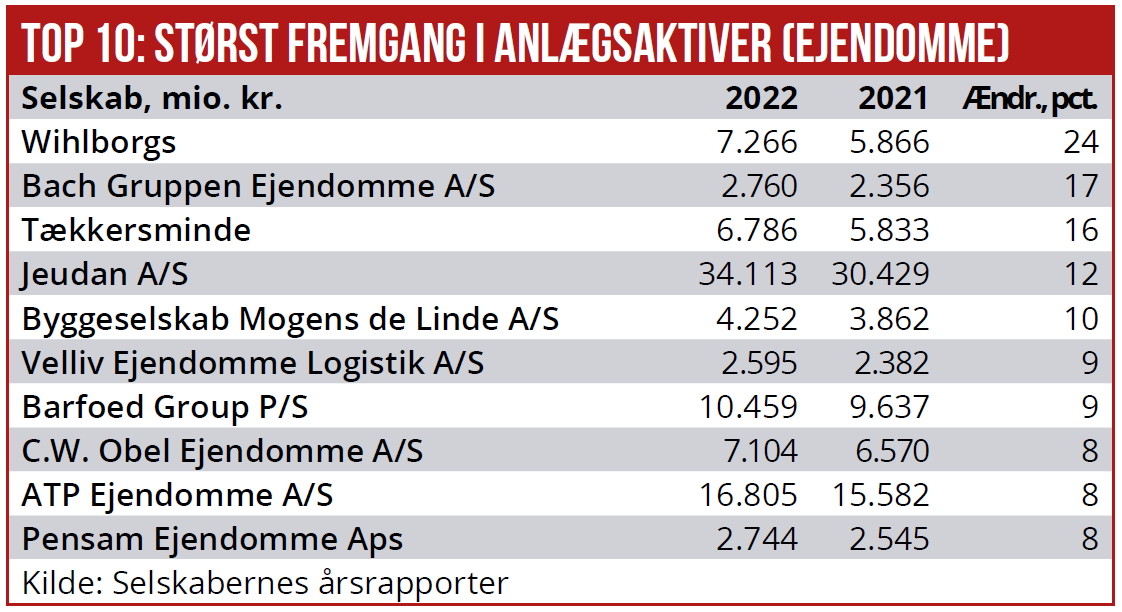

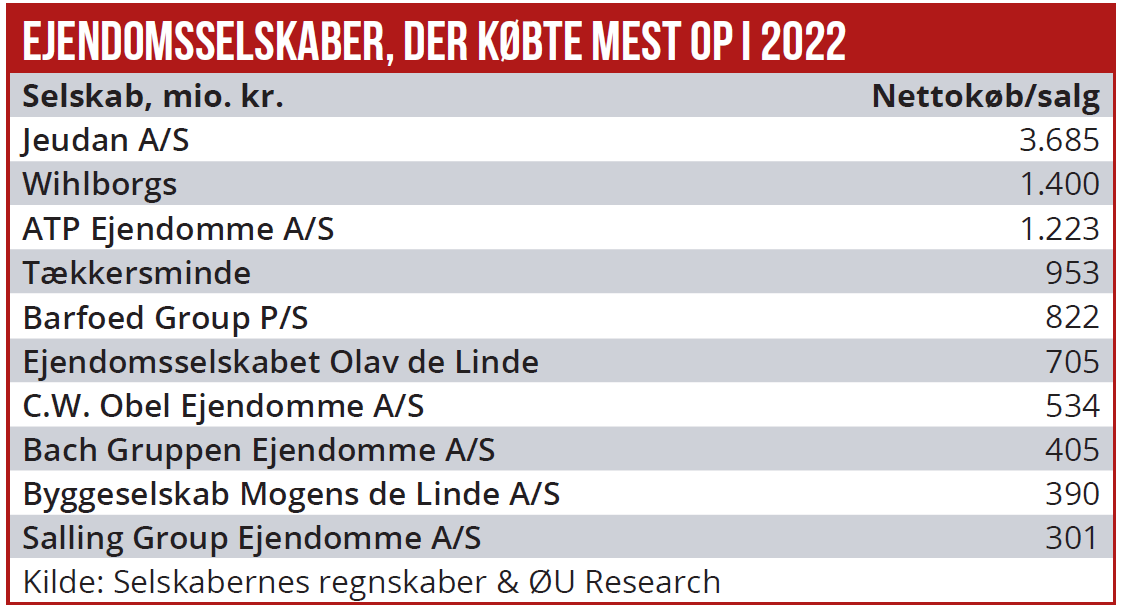

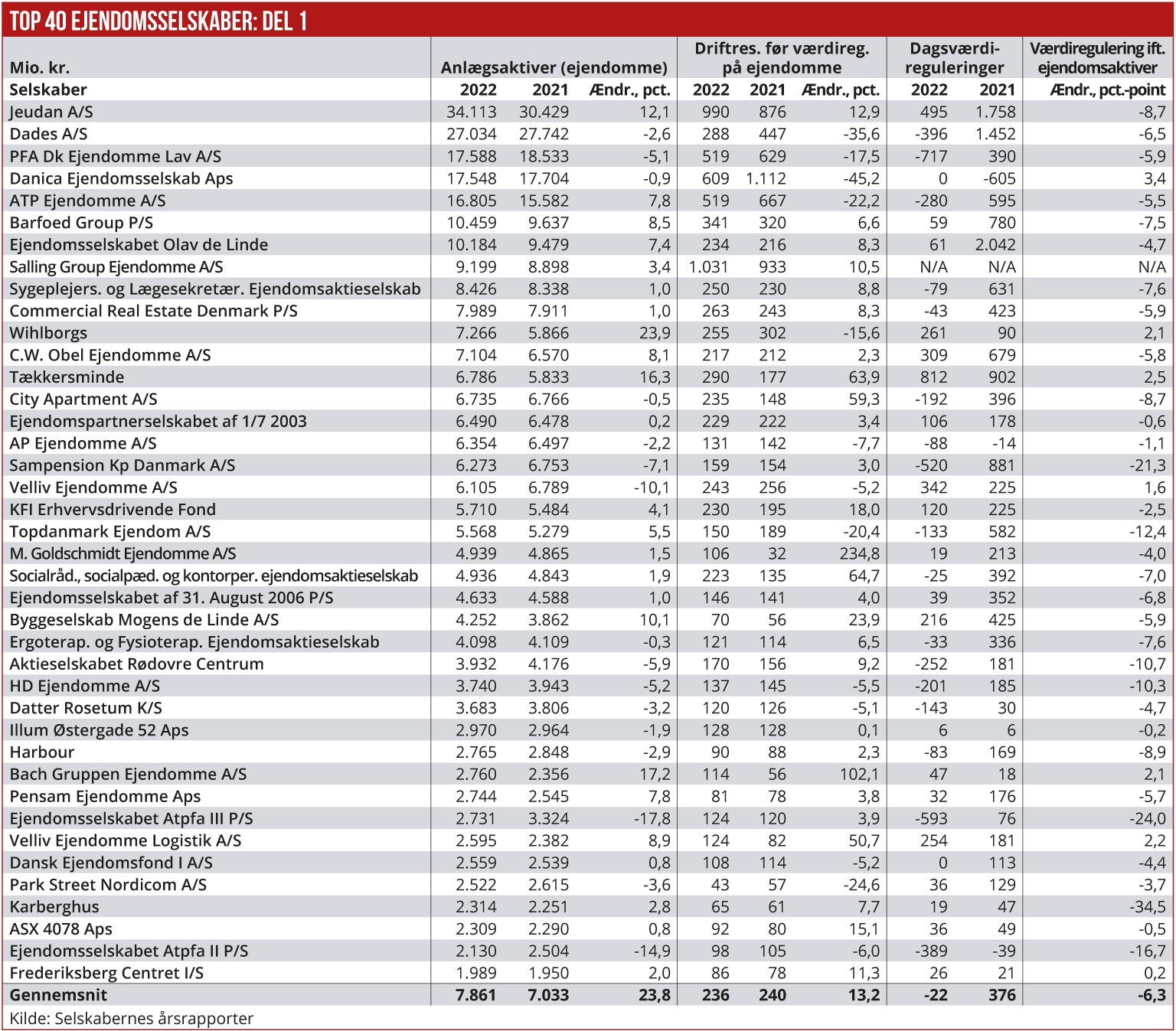

Bundlinjen er under alle omstændigheder, at seks ejendomsselskaber har været aktive købere af flere ejendomme i 2022. Det drejer sig bl.a. om Jeudan (+3,5 mia. kr.), ATP Ejendomme (+1,2 mia. kr.), Barfoed Group, Ejendomsselskabet Olav de Linde, Wihlborgs (+1,0 mia. kr.) og Bach Gruppen. Tre andre ejendomsselskaber har øget deres samlede aktivmasse, men især på grund af opskrivninger og ikke på grund af opkøb. Det drejer sig om Tækkersminde, Byggeselskab Mogens de Linde og Velliv Ejendomme Logistik.

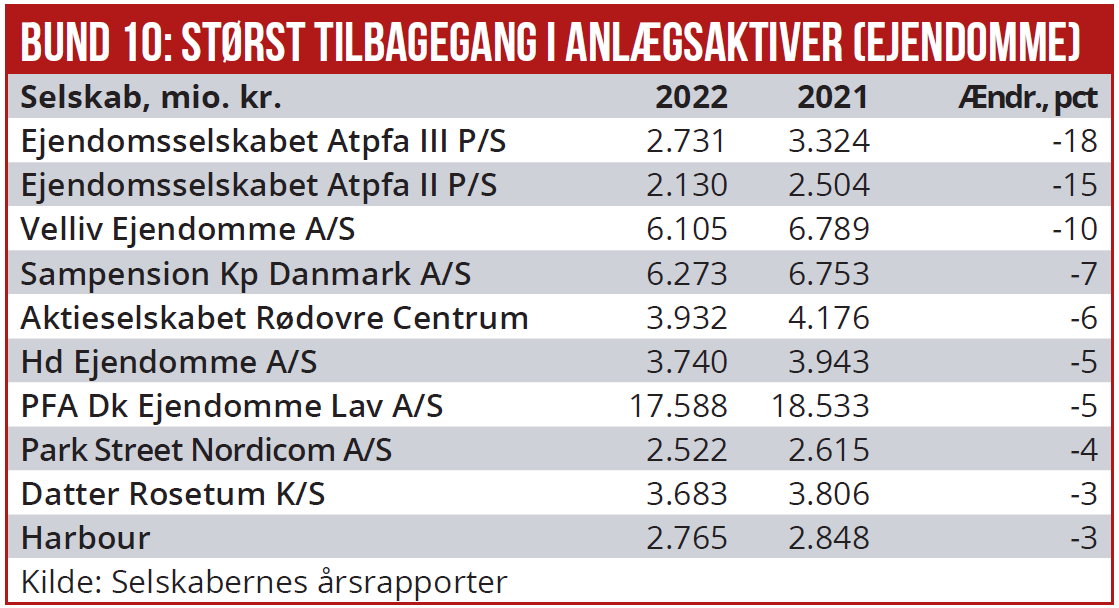

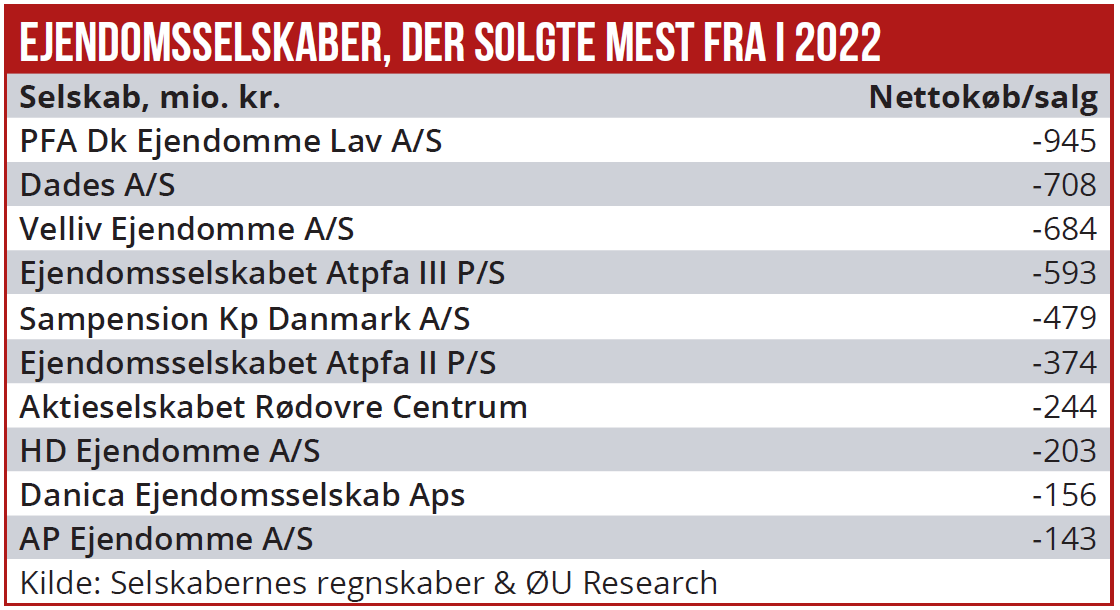

Over en bred kam har selskaberne altså nedbragt deres samlede aktivmasser, enten på grund af nedjusteringer af værdierne, eller fordi de har frasolgt ejendomme. De relativt største nedskrivninger af værdierne er sket hos Ejendomsselskabet ATPFA II, (-389 mio. kr.), Ejendomsselskabet ATPFA III med minus 593 mio. kr., HD Ejendomme med minus 201 mio. kr., Rødovre Centrum med minus 252 mio. kr., Sampension KP Danmark, med minus 520 mio. kr., PFA Dk Ejendomme med minus 717 mio. kr., Og Dades med minus 396 mio. kr.

(artiklen fortsætter under grafikkerne)

Tomme butikker

Flere af disse selskaber har uden tvivl mærket svaghed i erhvervsejendomsmarkedet med særlig fokus på storcentre, detailhandel og almindelige erhvervsejendomme. De fleste har set det stadig voksende antal tomme butikker i gågader og storcentre, især i mindre og mellemstore provinsbyer, hvor onlinehandel og forbrugernes øgede prisbevidsthed har gjort livet vanskeligt for mange mindre forretninger.

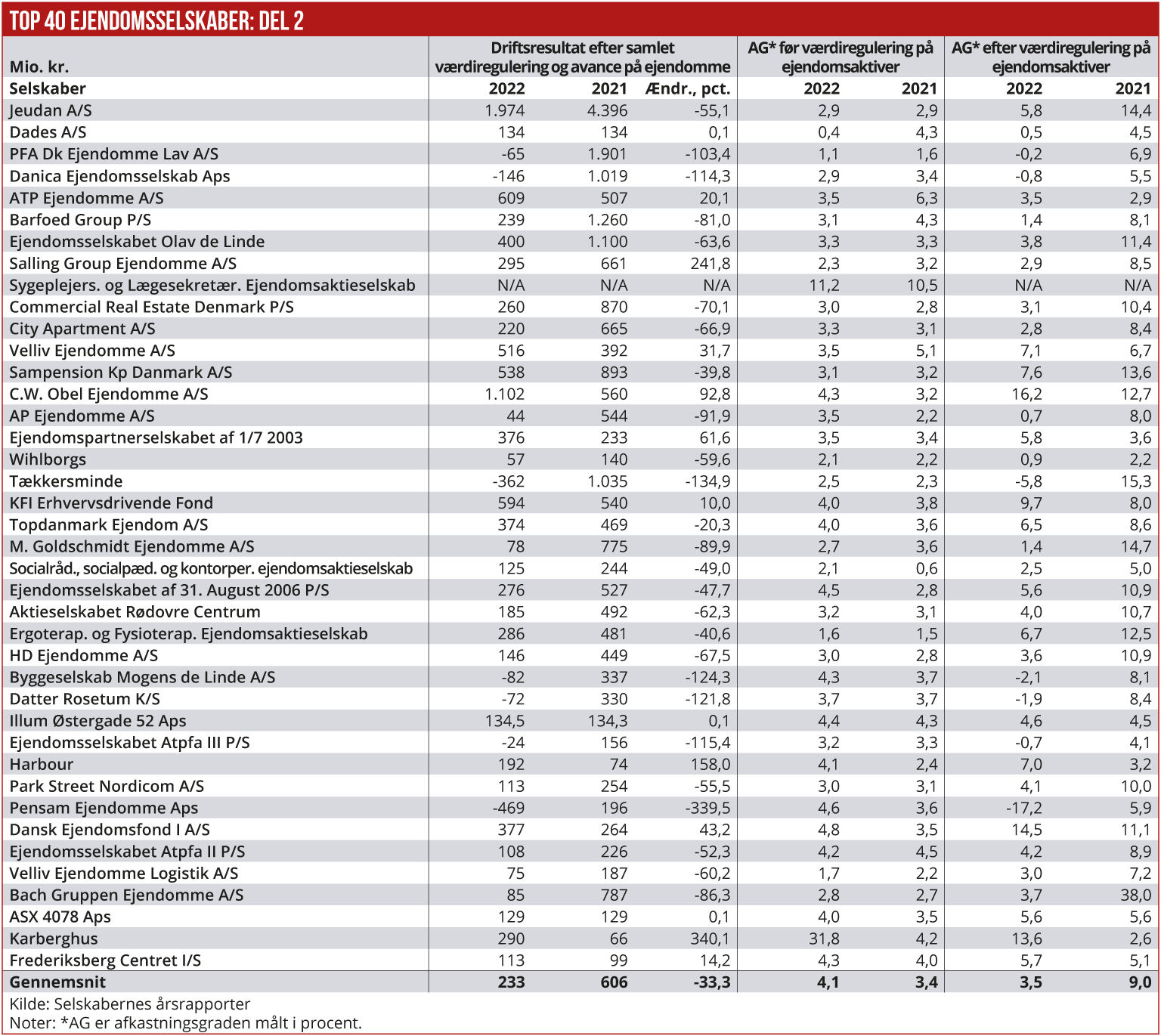

Samlet set var der nedskrivninger for 0,9 mia. kr. i forhold til samlede opskrivninger på knap 15 mia. kr. året før, altså i 2021. Efter lejeindtægter på 10,0 mia. kr. i 2022, mod 9,6 mia. kr. året før, blev det gennemsnitlige afkast på 3,5 pct., mod 3,4 pct. året før.

Generelt har lejeindtægter altså formået at holde deres ejeindtægter fra året før. Det skyldes bl.a. en forsat lav tomgang. I 2023 kommer der også positive huslejeeffekter i kølvandet på en regulering efter nettoprisindekset på op mod 10 pct. i starten af 2023.

Et mindre antal ejendomsselskaber har også solgt ud af porteføljen, bl.a. Velliv Ejendomme, der har solgt for næsten 1 mia. kr. Men der har altså været flere, som fortsat har købt op, end der har været sælgere. De 40 største ejendomsselskaber øgede fra 2021 til 2022 deres samlede aktivmasse til 288,3 mia. kr., fra 281,3 mia. kr. året før.

Nogle få selskaber har været udsat for store fald i driftsresultatet før værdireguleringer.

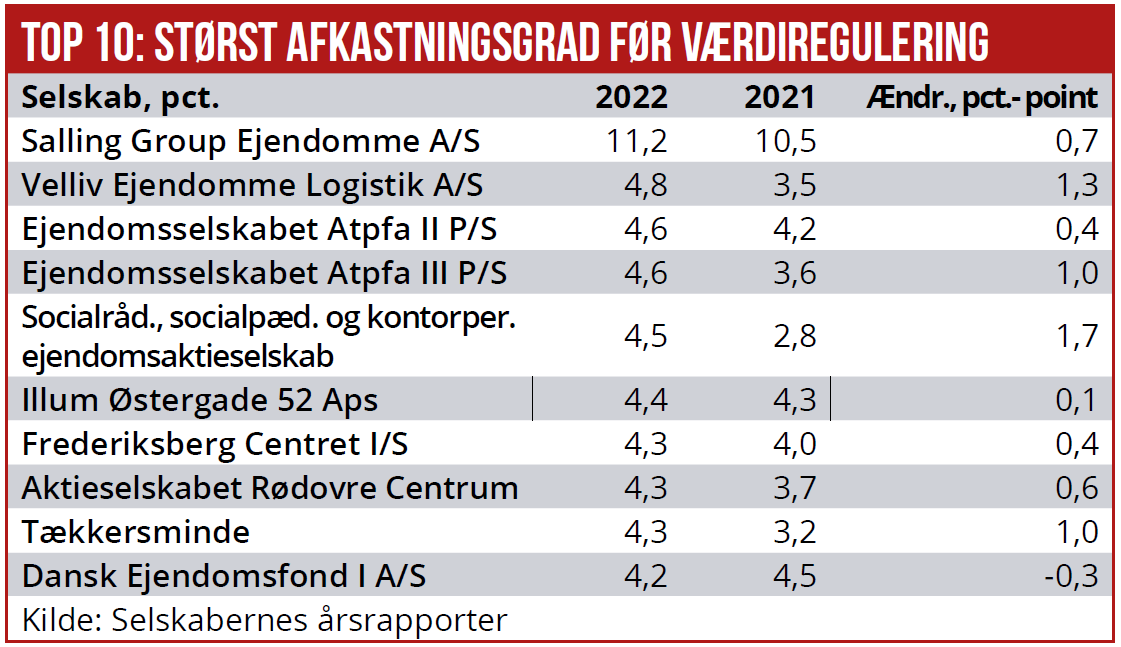

Generelt er billedet, at de fleste ejendomsselskaber leverer en afkastningsgrad, det vil sige driftsoverskud i forhold til samlede aktiver, på mellem 3 og 4 pct. F.eks. Dades, hvis driftsoverskud dykkede til 288 mio. kr. i 2022, mod 447mio. kr. året før.

Bedre driftsresultater

Danica Ejendomsselskabs driftsresultat faldt til 609 mio. kr., mod 1112 mio. kr. året før. ATP Ejendommes drift faldt fra 667 mio. kr. til 519 mio. kr. Wihlborgs drift dykkede 16 pct. til 255 mio. kr. Men for langt hovedparten af de store danske ejendomsselskaber var driftsresultatet i 2022 før værdireguleringer højere end året før.

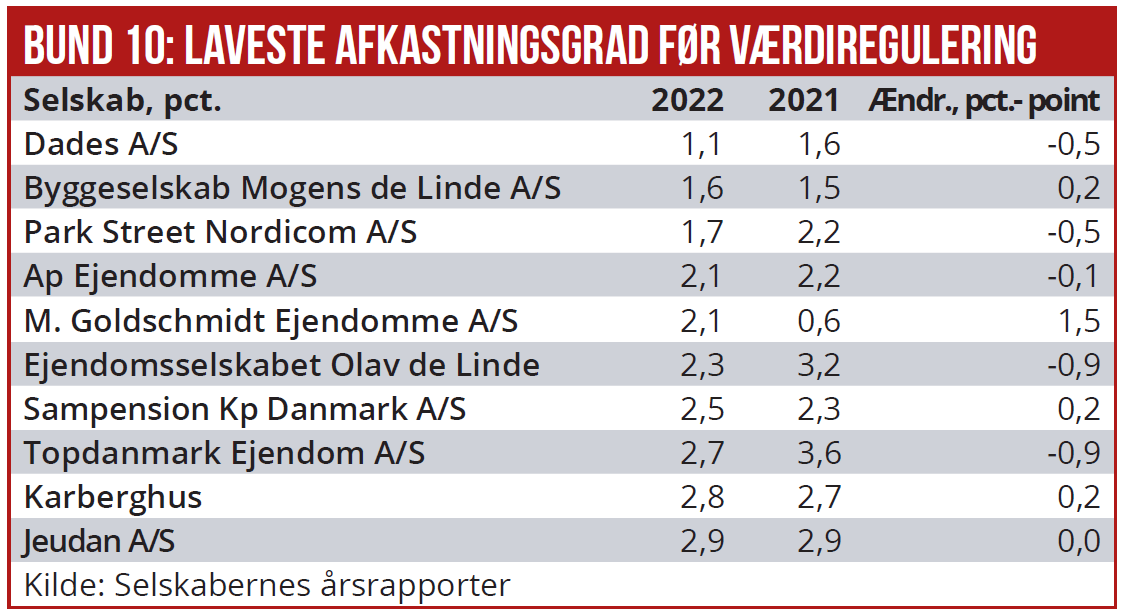

Nogle af selskaberne med lave afkast før værdireguleringer er PDA DK Ejendomme Lav med et afkast på 1,1 pct., Wihlborgs med 2,1 pct., Socialrådgivernes Ejendomsaktieselskab med 2,1 pct., Ergoterapeuternes Ejendomsselskab med et afkast på 1,6 pct., og Velliv Ejendomme Logistik med et afkast på 1,7 pct. I den modsatte ende af skalaen ligger Dansk Ejendomsfond I, Pensam Ejendomme og CW. Obel ejendomme på 4,5 til 5 pct. i afkast. Altså ca. tre gange højere afkast end i de svagest performende ejendomsselskaber.

I den kommende udgave af ØU Finans graver vi også ned i de enkelte selskabers performance med forklaringer på, hvorfor det går godt eller dårligt.

Morten W. Langer

Læs også de øvrige artikler i ugens tema om Top 4o ejendomsselskaber:

Finanshuse: Sådan er udsigterne for ejendomssektoren i 2024

Højere lejeindtægter kompenserer for stigende afkastkrav

Er afkastkrav for danske ejendomsselskaber stadig for lave?

Uforløste mia.-gevinster på realkreditgæld hos ejendomsselskaber

Intro-pris i 3 måneder

Få unik indsigt i de vigtigste erhvervsbegivenheder og dybdegående analyser, så du som investor, rådgiver og topleder kan handle proaktivt og kapitalisere på ændringer.

- Fuld adgang til ugebrev.dk

- Nyhedsmails med daglige opdateringer

- Ingen binding

199 kr./måned

Normalpris 349 kr./måned

199 kr./md. de første tre måneder,

herefter 349 kr./md.

Allerede abonnent? Log ind her