Efter et historisk rekordår for bankerne bliver 2024 betydeligt mere afdæmpet. Selvom bankernes udlånsrenter fortsætter med at stige en smule i det nye år, falder bankernes nettorenteindtægter. Både på grund af faldende udlån, og fordi indlånerenterne stiger mere end udlånsrenterne, viser aktuelle data fra Nationalbanken. Særligt bankernes nye udlån til boligformål dykker kraftigt, skriver chefredaktør Morten W. Langer.

Meget tyder på, at de sidste kvartaler af 2023 i eftertiden vil fremstå som historisk gode for de danske banker. Nationalbankens månedstal for udviklingen i bankernes indlån, udlån og renter viser, at det begynder at gå lidt ned ad bakke igen i årets første kvartal.

Med andre ord bliver bankernes regnskaber for første kvartal 2024 næppe så gode som regnskaberne for tredje og fjerde kvartal 2023. Men i den traditionelle sammenligning med samme kvartal året før, altså første kvartal 2023, vil der fortsat være formel solid fremgang i de fremlagte regnskabstal.

Når bankaktierne fortsætter med at stige, skyldes det ikke forventninger til stigende overskud, men en forventning om at der går længere tid, før Nationalbanken og ECB for alvor begynder at nedsætte de korte renter. Det betyder alt andet lige højere udlånsrenter længere end forventet.

Husholdninger nedbringer lån

Nationalbankens tal viser, at udlånsrenterne fortsat stiger en smule, mens indlånsrenter stiger endnu mere. Og så ser der ud til at være en stor trendvending på vej i bankernes samlede udlån: Især husholdninger nedbringer deres samlede låntagning i bankerne.

Nationalbankens data viser, at bankernes samlede udlån til erhverv og husholdninger toppede midt i 2023 på 832 mia. kr., og derefter er det gået ned ad bakke. I de første to måneder af året er udlånsfaldet fortsat. Det underliggende billede er fortsatte fald til husholdninger, mens erhvervsudlånet holder stand.

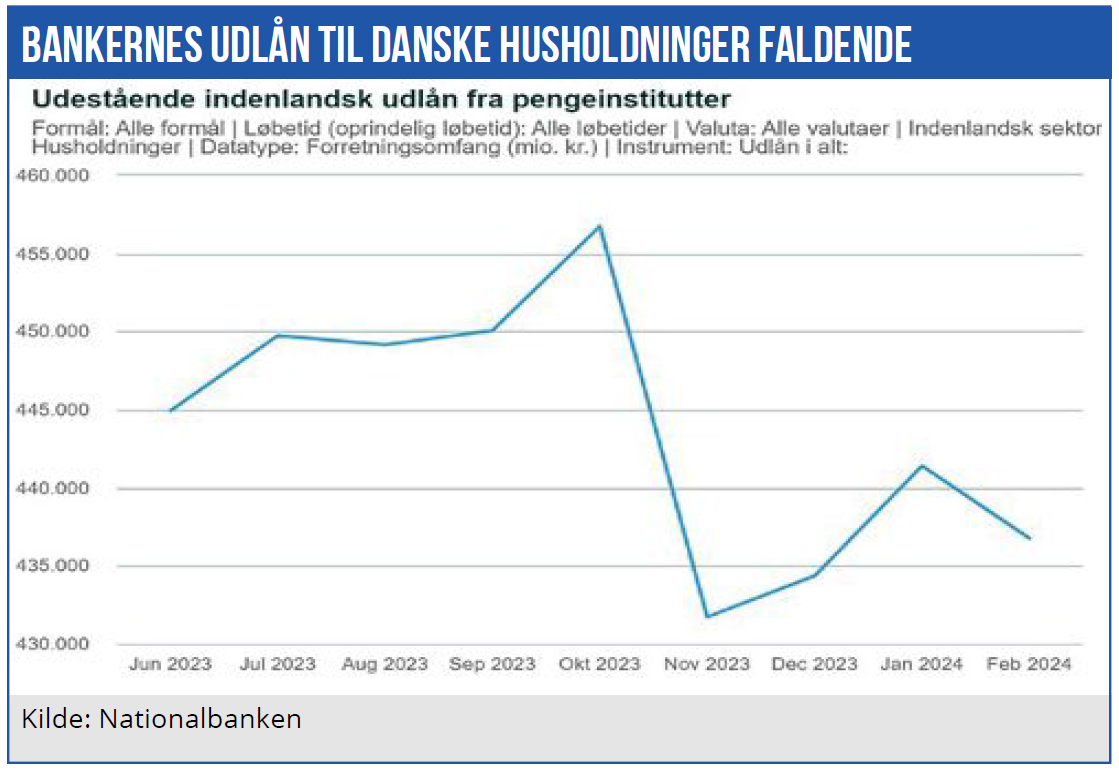

Som det fremgår af første grafik, er husholdningernes lån i bankerne reduceret fra 458 mia. kr. i december 2023 til 444 mia. kr. ved udgangen af februar 2024. Altså et fald på 14 mia. kr. Udlånsfaldet til private kunder skyldes i høj grad faldende bankudlån til boligfinansiering, fremgår det af Nationalbankens tal.

Artiklen fortsætter under grafikken

Bankernes nyudlån til boligformål var i januar og februar 2024 på ca. 6 mia. kr., hvilket er ca. det halve af nyudlånet de sidste måneder af 2023, hvor der var høj aktivitet på boligmarkedet på grund af de nye boligskatter fra årsskiftet.

Bankernes nyudlån til ”andre formål” har været nogenlunde uændret. Men boliglånene har typisk tegnet sig for mellem halvdelen og to tredjedele af bankernes nyudlån, så afmatningen på boligmarkedet er noget, der kan mærkes.

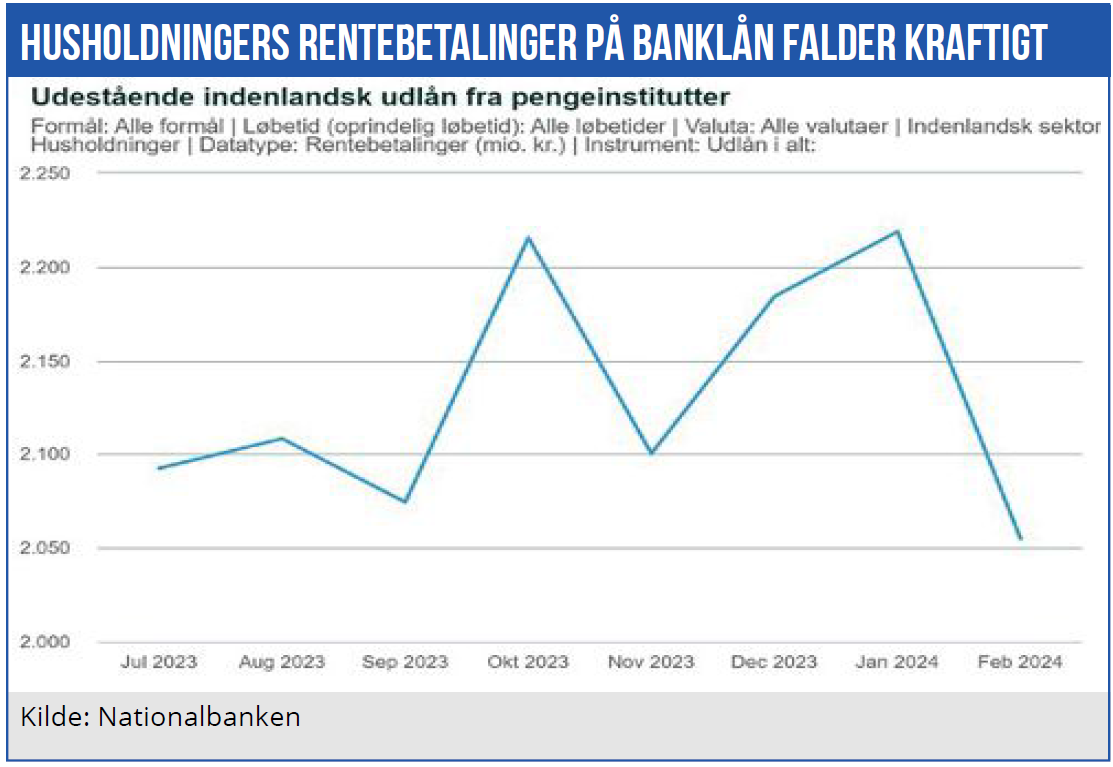

Nationalbankens tal viser videre, at bankernes renteindtægter fra udlån er kraftigt faldende både fra erhvervsudlån og fra udlån til private. Tallene indikerer, at bankernes samlede renteindtægter på udlån toppede i december sidste år for derefter at påbegynde en faldende tendens.

Månedstallene fra Nationalbanken kan være påvirket af særlige forhold. Men de konkrete data viser månedlige renteindtægter på 6089 mio. kr. i december, som faldt til 6032 mio. kr. i januar og yderligere til 5734 mio. kr. i februar.

Hvis denne tendens holder stik, svarer det til en årseffekt af de seneste to måneders indtægtsfald på næsten 3 mia. kr.

Tendensen bekræftes af Nationalbankens sektortal for henholdsvis erhverv og private: Bankernes renteindtægter fra erhverv er de seneste to måneder dykket fra 2139 mio. i december til 1994 mio. kr. i februar. Altså med 145 mio. kr. per måned, som det fremgår af anden grafik. For private udlån er bankernes renteindtægter tilsvarende dykket fra 2184 mio. kr. til 2055 mio. kr.

Bag de vigende udlånsrenteindtægter ligger altså vigende udlån, samtidig med at bankernes udlånsrenter ser ud til at være tæt på toppen. Velkendt er det, at bankerne med en vis forsinkelse får væltet stigende centralbankrenter over på kunderne, så renteforhøjelserne skulle være indarbejdet i de priser, kunderne nu betaler.

Lavere stigningstakt

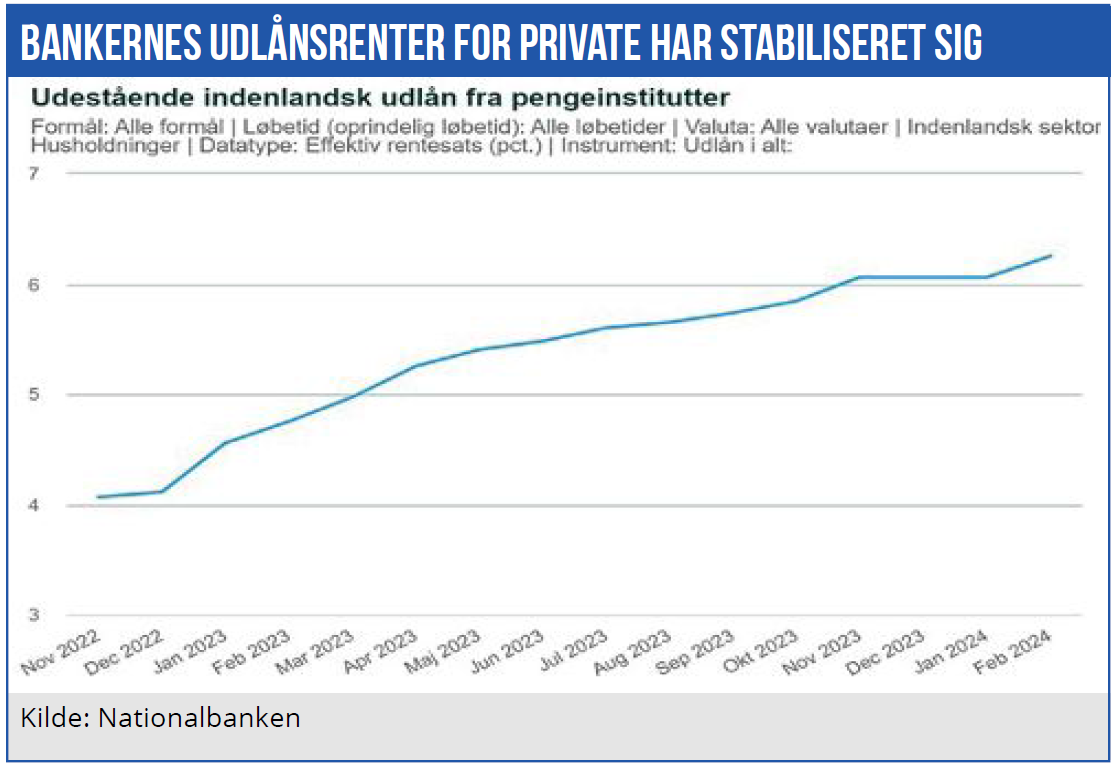

Nationalbankens tal viser, at udlånsrenterne for private husholdninger (tredje grafik) fortsætter med at stige i februar efter en vis stabilisering de foregående måneder. Billedet er det samme for de lånerenter, erhvervsvirksomhederne betaler.

Stigningstempoet er dog aftaget markant med gennemsnitlige udlånsrenter i november 2023 til og med januar på 6,06 pct., stigende til 6,25 pct. i februar. Billedet er stort det det samme for erhvervsudlån, hvor renten har ligget fladt de foregående fire måneder for at stige til 6,21 pct. i februar – altså en snip mindre, end private kunder betaler.

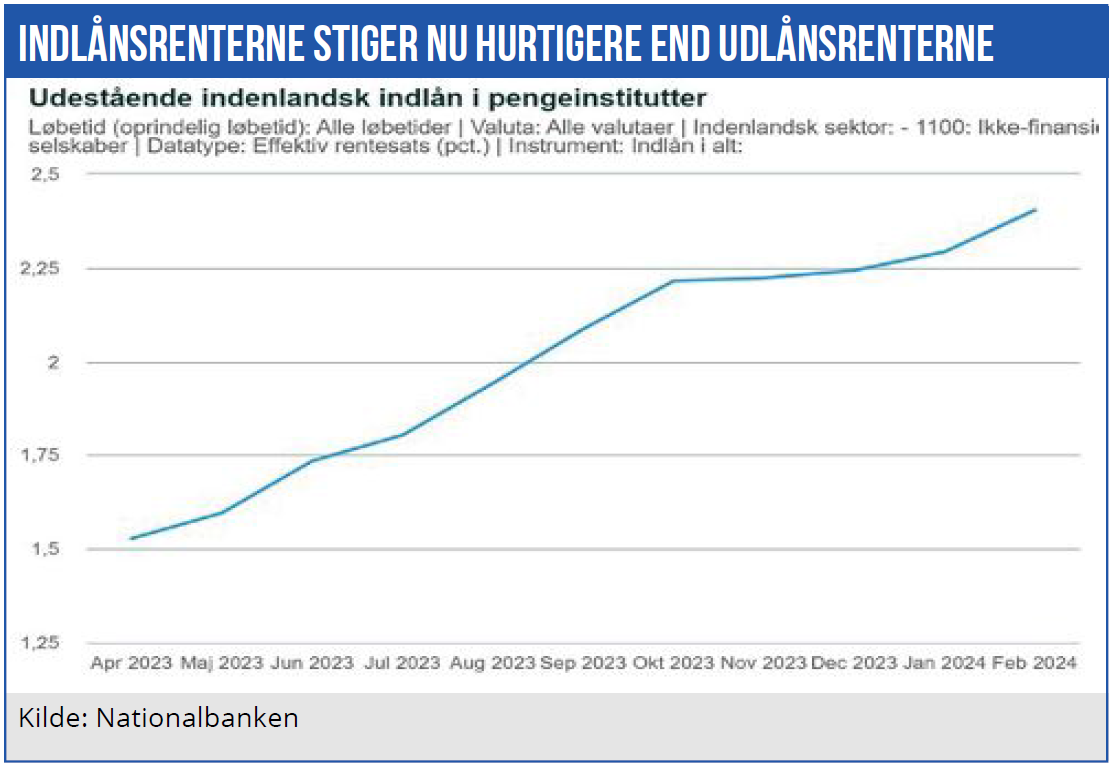

Bankerne vil ikke kun fremvise faldende renteindtægter på udlånet i årets første kvartal i forhold til det foregående kvartal. De vil også se stigende indlånsrenter spise nogle af de samlede nettorenteindtægter. Indlånsrenten på erhvervsindlån stiger fortsat hurtigere end udlånsrenten, som det fremgår af fjerde grafik.

Den gennemsnitlige indlånsrente for erhverv er steget fra 2,24 pct. i december til 2,40 pct. i februar. Det svarer til et løft på hele 7 pct. For private er den gennemsnitlige indlånsrente øget fra 1,35 pct. til 1,49 pct. Altså en stigning på 10 pct.

Siden august er indlånsrenterne steget med mere end 50 pct. Men der er fortsat et godt stykke op til de over 3 pct. i indlånsrente, som nogle banker tilbyder deres indlånskunder.

Overordnet må det forventes, at bankerne leverer flotte regnskaber igen i 1. kvartal, bl.a. på grund af lave udlånstab og øgede indtægter fra værdipapirhandel. Men underliggende er der nogle negative drivkræfter, som kan påvirke de efterfølgende kvartaler endnu mere.

Morten W. Langer

Intro-pris i 3 måneder

Få unik indsigt i de vigtigste erhvervsbegivenheder og dybdegående analyser, så du som investor, rådgiver og topleder kan handle proaktivt og kapitalisere på ændringer.

- Fuld adgang til ugebrev.dk

- Nyhedsmails med daglige opdateringer

- Ingen binding

199 kr./måned

Normalpris 349 kr./måned

199 kr./md. de første tre måneder,

herefter 349 kr./md.

Allerede abonnent? Log ind her