Ambus nye topledelse brugte 2½ måned til at rydde op før den første og meget store nedjustering. Dermed er den klassiske CEO-oprydning i gang. Men oprydningen synes at være mere defensiv end offensiv, og det signalerer bekymring for den fremtidige vækst og pres på finansieringen.

Ambu leverede i maj regnskabsårets 2. nedjustering, og 14 dage senere blev den tidligere succesfulde CEO, Juan José Gonzalez, fyret.

Selvom det dengang blev meddelt, at CEO-skiftet – udover 13 mio. kr. i engangsomkostninger – ikke ville ændre på de allerede nedjusterede forventninger, så var der nok ikke stor tiltro til, at der ikke ville ske en oprydning og omstrukturering med en ny topledelse på plads.

Særligt i ”kriseramte selskaber” er det nærmest standardprocedure, at en ny direktør bruger den første tid på at rydde op og få så mange skeletter som muligt ud af skabet – og gerne lidt ekstra for at være på den sikre side.

Efter 2½ måned i chefstolen nedjusterede Ambu i starten af august for 3. gang forventningerne til helåret. Det skete med baggrund i en svag udvikling i juli måned med en organisk vækst på ”kun 6 pct.”

Forventningerne til den organiske vækst for helåret blev sænket med 9 procentpoint fra 13 til 4 pct. (15-19 pct. ved regnskabsårets start).

Den manglende omsætning rammer også indtjeningen, og EBIT-forventningen sænkes fra 5 pct. til 2 pct. EBIT-niveauet skal i særlig grad ses i sammenhæng med den tidligere langsigtede forventning i Big Five strategien på minimum 20 pct.

Ser vi lidt nærmere på den organiske vækst og nedjusteringen i denne, så kan man godt se den som noget konservativ, idet Ambu leverede 8 pct. organisk vækst i både 1. halvår og 3. kvartal (preliminære tal). Og så oplyses det som nævnt, at juli lidt skuffende kun leverede 6 pct. organisk vækst. Tæller vi det hele sammen, har Ambus første 10 måneder altså leveret 6 pct. vækst, og meget skal med andre ord gå galt i de to sidste måneder, hvis vi skal ende nede omkring 4 pct.

Defensive omkostningsreduktioner

Sammen med nedjusteringen lanceredes en række omkostningsreduktioner på 250 mio. kr., og det bemærkelsesværdige er, at de primært handler om cash flow besparelser. Det handler altså om bevare den finansielle uafhængighed, mens indtjeningen (formentlig) for en kortere periode er under pres.

Der har under den tidligere ledelse været store planer for fremtiden, men i Ambus tilfælde er vi principielt ovre i den helt klassiske problemstilling med en organisation og omkostningsbase, der er gearet til en større vækst, end der nu kan realiseres. Når der samtidig kommer et pres på omkostningerne som følge af det generelle pres på råvarer og globale forsyningskæder, så kan det hurtigt øge presset på selskabets kapitalstruktur, hvor NIBD/ EBITDA (Nettogæld over EBITDA) er et yndet pejlemærke. Når nævneren EBITDA falder markant kan multiplen stige ganske hurtigt, og selvom man skal være varsom med at vurdere på kun 1 kvartal, så er multiplen gået fra 1,1 til 3,5 fra 3. kvartal sidste år til 3. kvartal i år.

Nu skæres der både i salg og udvikling, og selvom det præsenteres, som om man fokuserer og skærer”overflødigt” fedt og projekter væk, er det svært ikke at se det som ændringer af mere defensiv karakter. Altså fra en position af svaghed og ikke som et offensivt tiltag.

Kan investorerne bruge det?

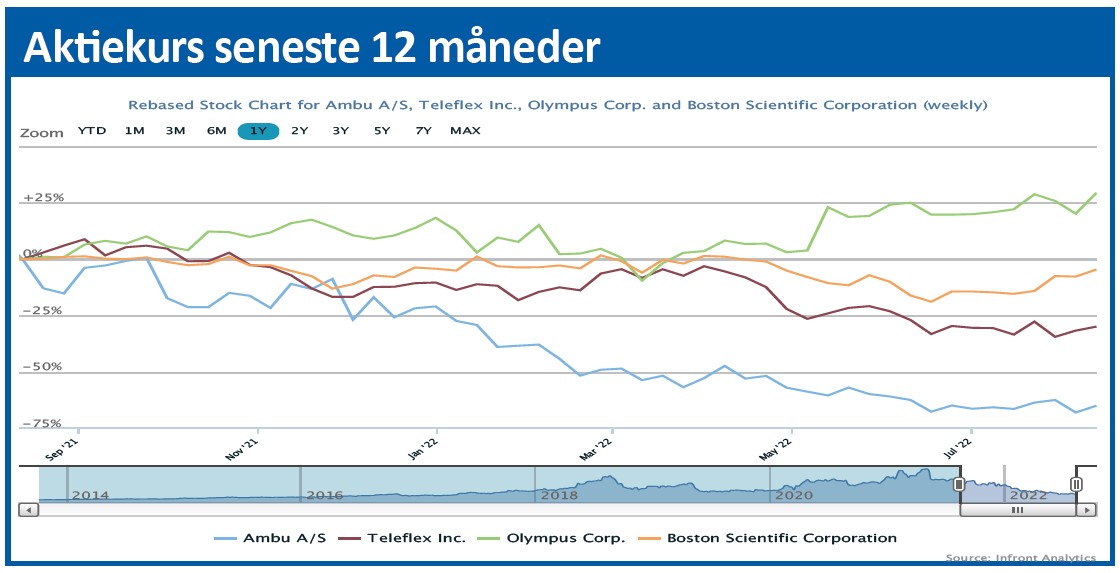

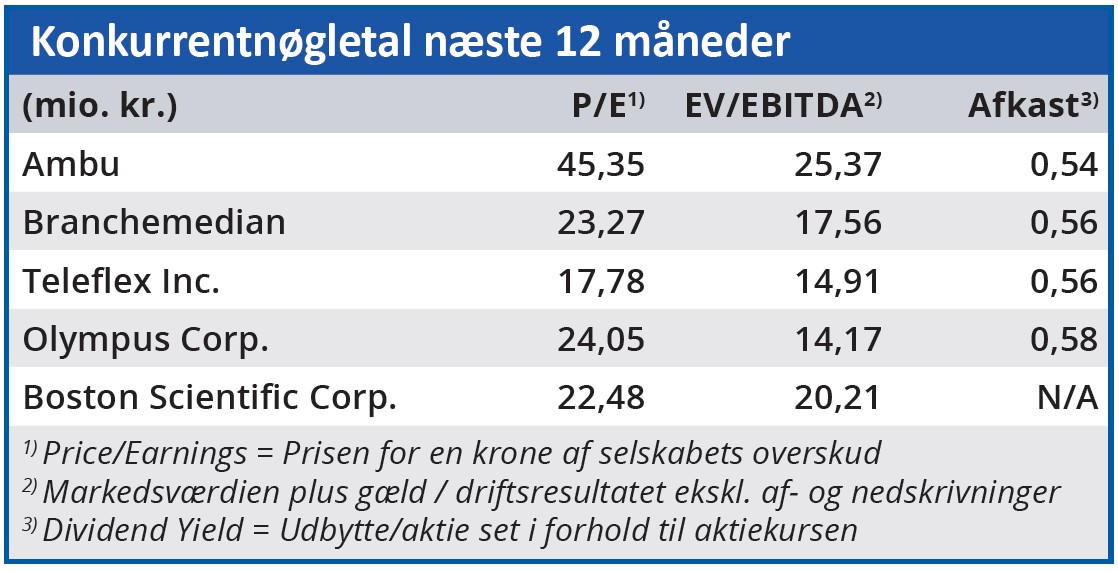

Det er måske her, investeringscasen for alvor halter nu, selvom Ambus værdiansættelse er kommet gevaldigt ned fra toppen og aktuelt ligger omkring 18 mia. kr. For hvem vil betale høje nøgletal for en vækstcase, hvis der er tvivl om væksten?

Ser vi på marginer og Price/Earnings, er aktien ikke noget, der handles på indtjeningen lige nu, men i langt højere grad på den konkurrencemæssige position, der potentielt kan opnås på det, der lignede et stort og mangeårigt vækstmarked. Skal man være grov, er det altså med andre ord omsætningsvækst og ikke indtjening, som investorerne vil have mest af p.t.

Det positive lige nu er, at shortandelen er faldet fra 17,8 til 12,2 pct. siden maj, og det indikerer, at de store fonde ser en lavere sandsynlighed for fortsatte kursfald.

Det andet, og måske ligeså vigtige at tage med, er markedets reaktion på den store nedjustering. At ændre den organiske vækstforventning fra 13 pct. til 4 pct. er voldsomt, når man hidtil har været vant til mindre ændringer i niveauet ”et par procentpoint”. Til gengæld har det med tanke på den normale bevægelighed i aktiekursen nærmest kun givet anledning til et skuldertræk hos investorerne. Dvs. at der allerede er indbygget ganske negative forventninger i kursen.

Kursmålet i en så stemningsdrevet aktie som Ambu er ganske svær. Vi fastholder, at aktien stadig er højrisiko, men vi ser en rimelig sandsynlighed for, at den nye ledelse kan øge tilliden til aktien.

Vi sætter et lidt forsigtigt kursmål på 85 i første omgang i forventning om, at nedturen snart stabiliseres og shortnedlukningen fortsætter. Det sidste kan man holde øje med på daglig basis her.

Short-andelen i Ambu har over årene været ganske svingende, og signifikante ændringer i shortandelene har haft kursmæssig betydning.

Året startede med en shortandel omkring 10 pct., som henover de følgende måneder steg og toppede på 17-18 pct. i dagene omkring det lidt overraskende CEO-skifte i maj måned. (17,8 pct. den 23/5).

Siden da har andelen været faldende, og den seneste status viser 12,2 pct., hvilket betyder, at omkring 1/3 af shortpositionerne er blevet lukket henover sommeren og efter CEO-skiftet. Det gør stadig aktien til den mest shortede danske aktie, og aktien er dermed langt fra på sikker grund. Bevægelsen er dog værd at notere.

Steen Albrechtsen

Aktuel kurs 72,00

Kursmål (6 mdr) 85,00

Intro-pris i 3 måneder

Få unik indsigt i de vigtigste erhvervsbegivenheder og dybdegående analyser, så du som investor, rådgiver og topleder kan handle proaktivt og kapitalisere på ændringer.

- Fuld adgang til ugebrev.dk

- Nyhedsmails med daglige opdateringer

- Ingen binding

199 kr./måned

Normalpris 349 kr./måned

199 kr./md. de første tre måneder,

herefter 349 kr./md.

Allerede abonnent? Log ind her