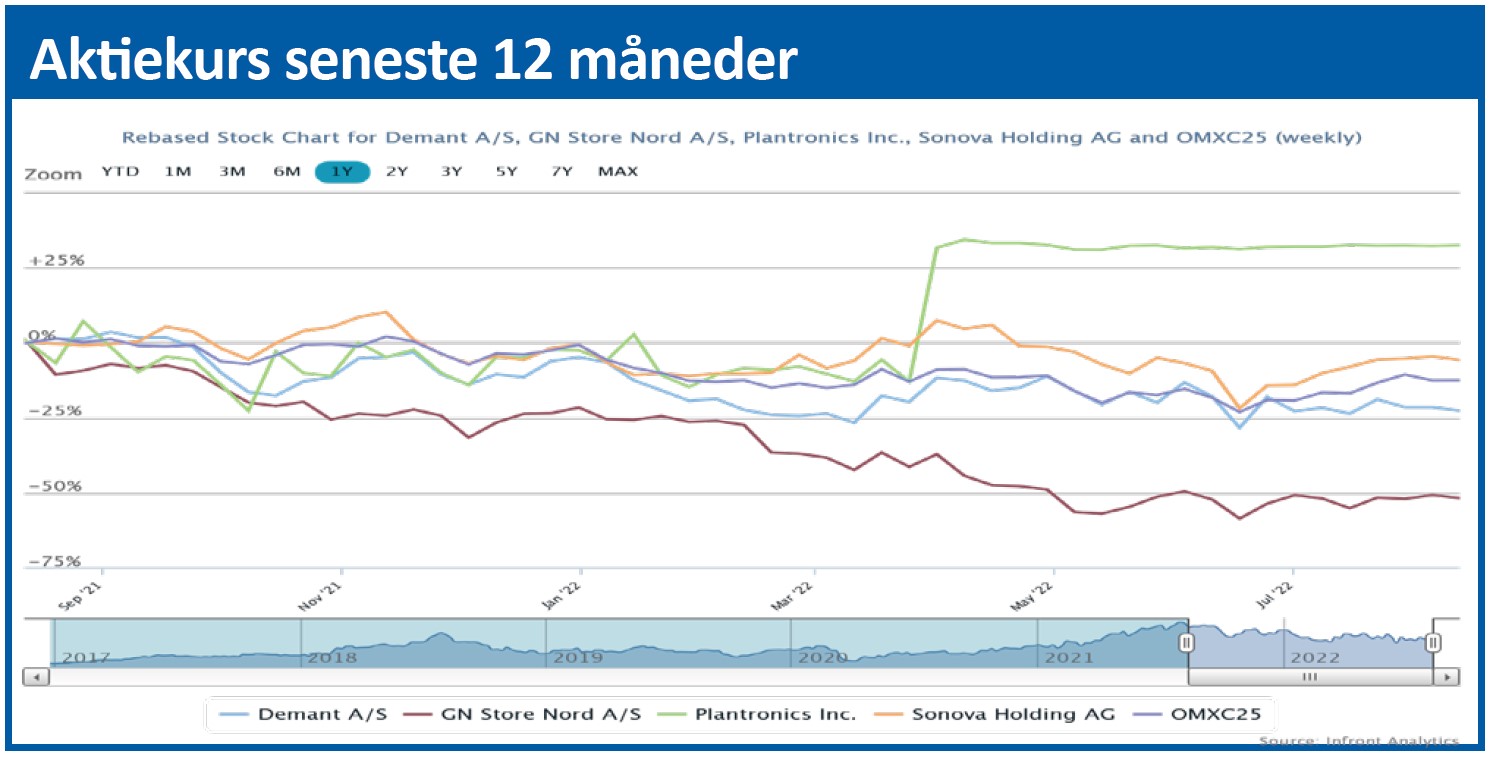

Investorernes tillid til Demant har været aftagende i mange måneder. Gennem hele 2022 har kursen på selskabets aktier ganske vist holdt sig på den rigtige side af 255, men kursens vandring væk fra dette bundniveau er blevet kortere og kortere. Og i den forløbne uge gik det galt.

Demant afsluttede 2021 i kurs 335, men startede året med et massivt kursfald ned mod kurs 255. Derefter nåede kurstoppene i april og maj kun op til niveauet lige over kurs 300 før næste fald ned mod kurs 255. Og i både juni og juli rakte tilliden ikke længere end til kursniveauet omkring 285.

Forløbet afspejler tydeligt en stigende investorskepsis mht. værdiansættelsen af Demant i de første to kvartaler af 2022, og i den forløbne uge viste det sig, at de skeptiske investorer fik ret.

I ugens halvårsregnskab nedjusterede Demant således helårsforventningerne fra en organisk vækst på 5-9 pct. til 4-6 pct. Samtidig nedjusterede man EBIT-forventningerne med 100 mio. kr. til 3500-3800 mio. kr.

Selvom investorerne altså i længere tid havde forberedt sig på et svagt regnskab, var reaktionen på Demants nedjustering voldsom. Kursen blev sendt ned med 10,8 pct. under den næsthøjeste omsætning i næsten et år.

Var et kursfald på 11 pct. retfærdigt?

Men spørgsmålet er, om reaktionen var retfærdig, når Demant faktisk øgede både omsætning og bruttoresultat med næsten 10 pct. i forhold til 1. halvår 2021?

Ikke isoleret set, men fremgangen overskygges af problemer længere nede i regnskabet, hvor der sker noget mellem bruttoresultatlinjen (plus 8,6 pct.) og EBIT (minus 5,1 pct.)

Den store synder er distributionsomkostningerne i Demants største division Hearing Health-care, som i 1. halvår stod for 94 pct. af koncernomsætningen. Her steg bruttoresultatet med 9,8 pct. i forhold til samme periode i fjor, men omkostningerne steg endnu mere.

Selvom distributionsomkostningerne faktisk steg mindst med ”kun” 13 pct., så er denne post fire gange så stor som Udviklings- og Administrationsomkostninger tilsammen. Stigningen i distributionsomkostningerne var på næsten en halv milliard kroner i forhold til i fjor, og det skal ses i forhold til Demants tilbagegang i EBIT på 80 mio. kr.

Her bør det dog bemærkes, at kun 6 procentpoint af omkostningsstigningen i Distributionsomkostningerne skyldes organisk vækst, mens resten skyldes valutakursændringer.

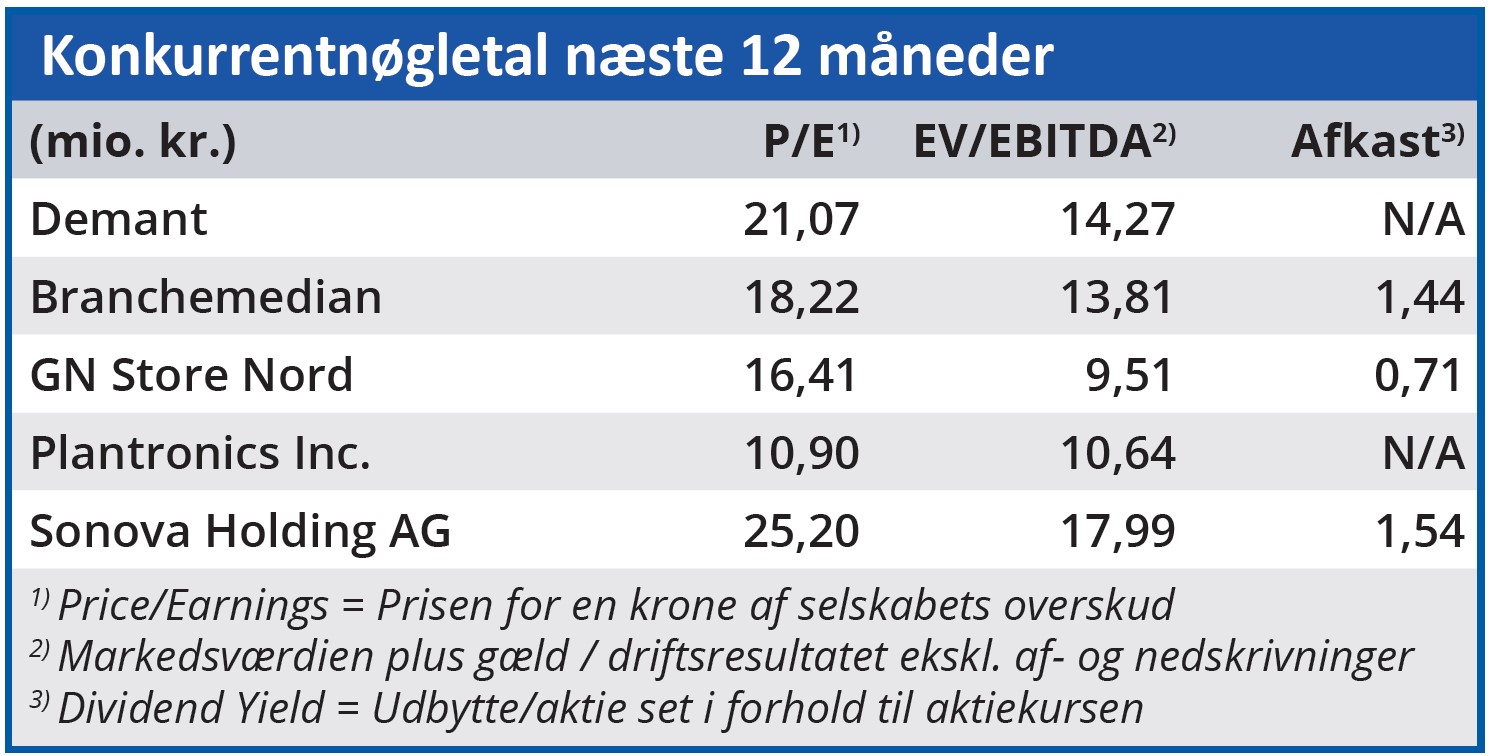

Sammenlignet med den største konkurrent, Sonova, handles Demant p.t. med en rabat på 16 pct. målt på forventet Price/Earnings. Det betyder dog ikke, at Demant er billigere end Sonova, som budgetterer med en større vækst end Demant.

Men pudsigt nok nedjusterede Sonova faktisk forventningerne til regnskabsåret 2022/23 i tirsdags. Altså stort set samtidig som Demant. Hos den store schweiziske konkurrent fortæller man samme historie om tilbageholdende kunder og højere omkostninger til komponenter og fragt.

Der ligger altså branchespecifikke årsager bag Demants nedjustering og ikke selskabsspecifikke problemer. Set i det lys fremstår Demants forventede Price/Earnings på 21 ikke overdrevent for et selskab med en vækst i omsætning og bruttoresultat på næsten 10 pct. Snarere tværtimod.

Bruno Japp

Aktuel kurs 239,00

Kursmål (6 mdr) 251,00

Intro-pris i 3 måneder

Få unik indsigt i de vigtigste erhvervsbegivenheder og dybdegående analyser, så du som investor, rådgiver og topleder kan handle proaktivt og kapitalisere på ændringer.

- Fuld adgang til ugebrev.dk

- Nyhedsmails med daglige opdateringer

- Ingen binding

199 kr./måned

Normalpris 349 kr./måned

199 kr./md. de første tre måneder,

herefter 349 kr./md.

Allerede abonnent? Log ind her