Få fri adgang til alle lukkede artikler på ugebrev.dk hele sommerferien:

Tilmeld dig tre udgaver gratis af aktieanalysepublikationen ØU Formue, der udkommer igen til august

Uddrag fra Goldman, bearbejdet til dansk

Bitcoin nåede i går nye rekordhøjder på $123.200 efter at have været handlet i et snævert interval på 100.000-112.000 dollars siden midten af maj…

Krydset nærmede sig sit modstandsniveau på $112k i år mod slutningen af sidste uge og brød igennem mod $114k torsdag og sluttede ugen på $118k.

Bitcoin fortsatte med at bryde $120k-niveauet i løbet af Asien-morgenen mandag og nåede et rekordhøjt niveau over $123 senere på dagen (+14% i forhold til ugen).

Siden da er kryptovalutaen steget med 5% mod niveauet på 117.000 dollars.

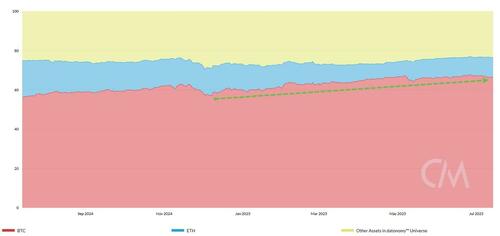

Bitcoins markedsdominans er steget støt siden året før og ligger i øjeblikket på 66,4 %, hvor Ether er det eneste andet aktiv, der halter bagefter med 10,1 % ( Coinmetrics ).

Siden Befrielsesdagens toldsatser i begyndelsen af april er det samlede kryptovalutamarked vokset med +900 milliarder dollars og ligger i øjeblikket på 3,74 billioner dollars.

Og selvom BTC er på sit rekordhøje niveau, er den samlede markedsværdi for kryptovaluta stadig under 160 milliarder dollars i forhold til højdepunktet i januar 2025 ( The Block ).

Nedenfor analyserer Goldman Sachs Crypto-forskningsgruppen yderligere de aspekter af markedsstrukturen, der har og ikke har ændret sig, efterhånden som Bitcoin nåede nye rekordhøjder.

Hvad har ændret sig

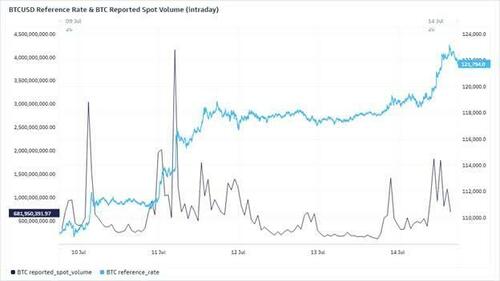

Bitcoin-prisstigningen torsdag og fredag i sidste uge blev understøttet af stærke spotvolumener med en spotvolumen på >20 mia. dollars alene om fredagen (Coinmetrics, figur 2).

Figur 2: BTCUSD-referencekurs og BTC rapporterede spotvolumener i løbet af den sidste uge

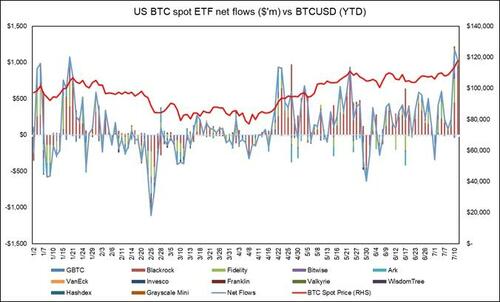

Den gennemsnitlige daglige volumen i amerikanske spot Bitcoin ETF’er har også været stor på 6,5 mia. dollars i sidste uge, domineret af Blackrock IBIT ETF, der tegnede sig for 80% af strømmene (Bloomberg). Amerikanske bitcoin ETF’er har nu over 145 mia. dollars i aktiver, hvor IBIT tegner sig for 85 mia. dollars af det samlede beløb (Bloomberg). Nettotilstrømningen til de amerikanske spot BTC ETF’er beløb sig til 3,39 mia. dollars i de første to uger af juli (figur 3), med en stærk vægtning mod slutningen af sidste uge, hvilket faldt sammen med, at Bitcoin brød ud af intervallet til toppen (figur 1).

Figur 3. Nettostrømme i amerikanske BTC spot-ETF’er år til dato

I løbet af det sidste kvartal har en af de stigende kilder til spotefterspørgsel været et stigende antal virksomheder, der allokerer kryptovalutaeksponering til deres statsobligationer. Det rapporteres, at børsnoterede virksomheder har erhvervet 131.000 BTC ($15,3 mia.) i andet kvartal, hvilket øger deres samlede eksponering til anslået 855.000 mønter ($100 mia.).

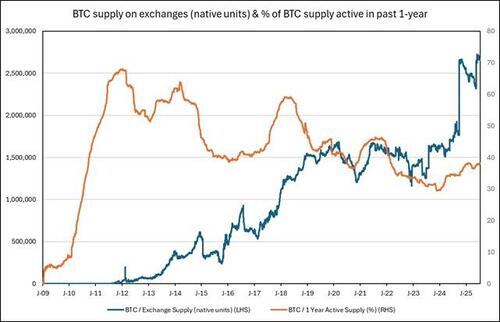

Samtidig oplevede det tilgængelige udbud af Bitcoin på børser en kraftig stigning i maj til 2,7 millioner BTC-mønter (figur 4). Udbuddet af Bitcoin, der har været aktivt i den seneste 1-årige periode, er dog gradvist faldet i løbet af de seneste år , hvor kun 38,2% af det samlede BTC-udbud i øjeblikket er flyttet on-chain i det seneste år (figur 4).

Figur 4: Samlet Bitcoin-udbud og % af BTC aktiv i det seneste år

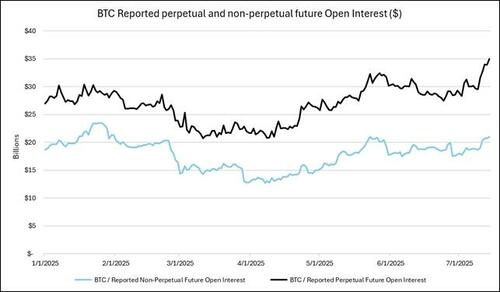

Endelig, mens positionering i BTC gennem perpetual futures på krypto-native børser har set en stærk stigning fra 30 milliarder dollars til 34,9 milliarder dollars i den sidste uge (et andet rekordhøjt niveau i sig selv), har den samlede ikke-perpetual åbne interesse (inklusive CME) været mere stabil (figur 5).

Figur 5. Bitcoin rapporterede åbne renter på evigvarende og ikke-evige futures

Hvad har ikke ændret sig

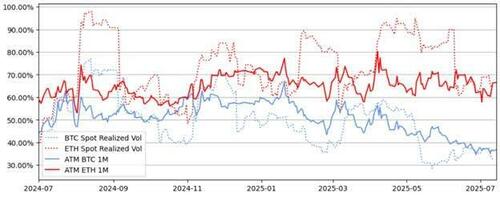

I den sidste uge er Bitcoin steget fra $108k til $123,2k (+14%) og er siden steget med 117k (5% bevægelse fra højdepunkterne). Trods disse bevægelser i det underliggende aktiv har den implicitte volatilitet næsten ikke bevæget sig (Figur 6). Bitcoins implicitte volatilitet for 1 måned siden har været gradvist faldende år til dato fra 60 i januar til et lavpunkt på 35 i starten af juli og er i øjeblikket marginalt højere på 39. Risikovending på tværs af alle løbetider er faktisk faldet parallelt fra 2,5 for calls til 1,5 (GS Trading).

Figur 6. Implicit og realiseret volatilitet for 1 mio. BTC og ETH

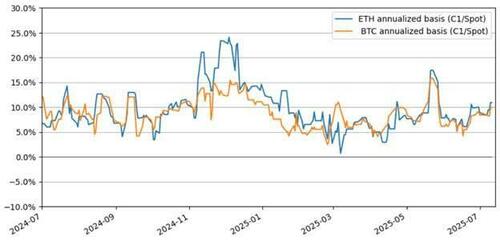

Tilsvarende steg den implicitte finansiering for BTC spot vs. front future mod op mod 10 % (figur 7) med den højere stigning i spot BTC vs. front future . Den længerevarende basis forbliver dog stabil på omkring 7,5 %.

Figur 7. Bitcoin og Ethereum annualiseret spot vs. fremtidig finansiering (%)

Intro-pris i 3 måneder

Få unik indsigt i de vigtigste erhvervsbegivenheder og dybdegående analyser, så du som investor, rådgiver og topleder kan handle proaktivt og kapitalisere på ændringer.

- Fuld adgang til ugebrev.dk

- Nyhedsmails med daglige opdateringer

- Ingen binding

199 kr./måned

Normalpris 349 kr./måned

199 kr./md. de første tre måneder,

herefter 349 kr./md.

Allerede abonnent? Log ind her