Uddrag fra Goldman, bearbejdet til dansk

Trods et vist fald natten over fortsætter markederne med at stige, anført af vækstmarkederne med yderligere stigninger i Asien drevet af Kina (Shenzhen +1,5%) sammen med Korea/Taiwan og Hongkong. Japan bød på trods af yderligere frasalg af JGB’er (obligationsauktion ok, men JGB’er sælger ikke desto mindre fra … 30-års auktion torsdag).

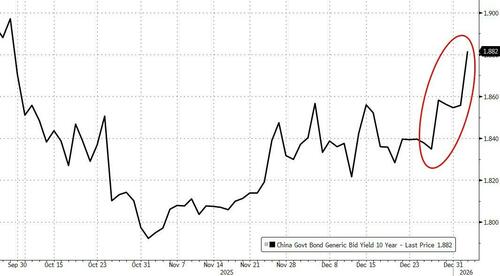

Og renten på kinesiske 10-årige obligationer begynder endda at stige…

Men som Rich Privorotsky, chef for Goldman Sachs Delta-One, bemærker, er risikostyring det afgørende lige nu.

Bekymringerne i Venezuela har ikke haft nogen stor betydning for markederne i modsætning til de oprindelige bekymringer .

Mere overraskende var det, at olieprisen handlede højere i går. Markederne har øget deres odds for Iran-relaterede spændinger en smule.

Hvis noget sker, tyder præcedens på, at det igen vil være af kirurgisk karakter, og markederne vil gøre deres bedste for at undersøge det. Når det er sagt, er de geopolitiske konsekvenser betydelige efter handlingerne i Venezuela.

I stedet for at forsøge at dække over enhver andenordenseffekt er den enkle konklusion, at denne baggrund fortsat er utrolig optimistisk for globale forsvarsaktier.

Netto-netto med det samlede privatforbrug vil fortsætte med at stige. Store muligheder for virksomheder som RHeinmetall.

Når vi vender tilbage blikket mod markederne, føles det som om, vi er i de tidlige stadier af reflation. Altså recession med inflation

Pengene strømmer tilbage til aktier i starten af året.

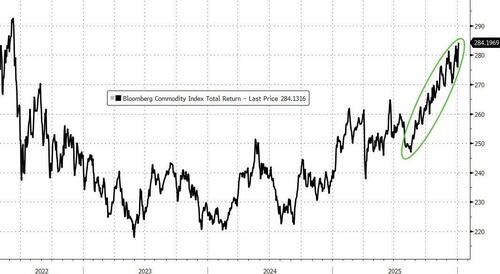

Der er et bekymrende signal fra metalmarkederne om, at inflationsdynamikken kan være ved at ændre sig.

Kobber, guld, sølv, nikkel og aluminium bevæger sig opad/bryder alle ud af tekniske modstande.

Dette peger enten på en bred dollardevaluering eller en hurtig fornyet acceleration i den globale økonomi.

I betragtning af virkningerne af OBBA og de stigende toldsatser er GIR ret optimistisk med hensyn til den amerikanske vækst i første halvår.

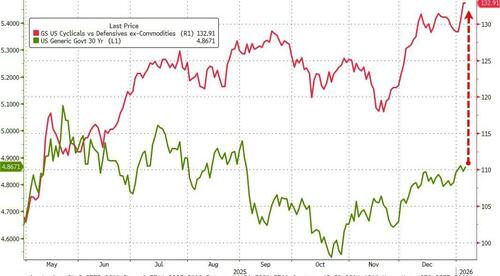

Hvis arbejdsmarkedsstatistikkerne begynder at vise tegn på bedring (ledige stillinger i ansættelsesstatistikkere er steget igen), begynder jeg at undre mig over, at strukturen af den amerikanske rentekurve er helt forkert … vi bør spørge os selv, om råvarer/aktier/cyklus vs. def bare skriger ad os nu.

Semi-maskiner/udstyr er i topform.

TSMC’s skift har tydeligvis oversat sig til ASML. AI-arbejdsbelastninger kræver en masse DRAM, og den mangel fører direkte til stigende semi-capex. Vi har uden tvivl ikke brug for bred virksomhedsadoption endnu, da inferensforbruget allerede kæmper for at følge med efterspørgslen. Nvidias CES afslørede ikke meget nyt, men Rubin ser stadig ud til at være på rette spor. AMD lød konstruktiv med nogle trinvise hardwareopdateringer.

Mærkeligt nok halter cloud-spillerne bagefter … ser på MSFT. Er budskabet, at vi har cloud-overkapacitet, efterhånden som vi udbygger infrastrukturlaget med flere chips?

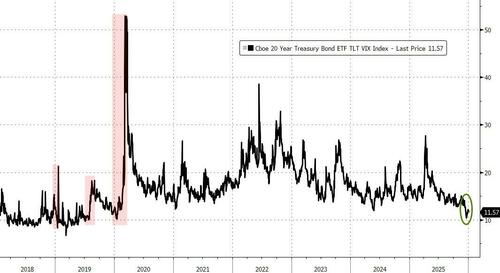

Problemet er som altid renterne.

Risikoen er en stigning i volatiliteten på obligationsmarkedet, især i den længste ende, og et brud fra centrale tekniske niveauer ( hold øje med det, hvis US 30 > 4,9 % og 10 år > 4,2 % ).

Net, vi er midt i en “run it hot playbook”.

Råvarer springer ud . Investorer ser ud til at lede efter værdiskabende beholdninger, da det finanspolitiske pres er ukontrolleret, med en ekstra interventionsrisiko, der føles højere end på noget andet tidspunkt i nyere tid.

Aktier er fortsat en stærk værdiopbevaringskilde, guld har bevist sit værd, og kobber og sølv ligner udtryk for en cyklisk portefølje.

Emergency Markets opfylder disse krav for mig … de drager fordel af en svagere dollar, de er konjunkturgearede og handles med rabat.

Brasilien har stadig store forhåbninger til (selvom oddsene på markederne, der tilbydes som kandidat i 2026, ganske vist har været aggressive), at de tror, at Kina fortsætter med at fungere.

Lokalt er jeg ikke i “chase mode”, renteimpulsen er for negativ, og kreditten er begyndt at have relativt store problemer (året er langt).

Intro-pris i 3 måneder

Få unik indsigt i de vigtigste erhvervsbegivenheder og dybdegående analyser, så du som investor, rådgiver og topleder kan handle proaktivt og kapitalisere på ændringer.

- Fuld adgang til ugebrev.dk

- Nyhedsmails med daglige opdateringer

- Ingen binding

199 kr./måned

Normalpris 349 kr./måned

199 kr./md. de første tre måneder,

herefter 349 kr./md.

Allerede abonnent? Log ind her