Vestas satser med prisforhøjelser. Det kan koste på salget, så omsætningsvæksten de næste år kan komme i fare. Markedet er stadig til dels ”irrationelt”, og kvaliteten af Vestas’ og konkurrenternes vindmøller er problematisk.

At Vestas er kommet igennem med prisstigninger blev noteret som en god nyhed, da selskabet i midten af august fremlagde halvårstal. Men er priserne kommet for højt op?

Ganske vist har den vigtige rival Siemens Gamesa forholdsmæssigt sat priserne endnu mere op, men den spansk-tyske producent ligger stadig på et lidt lavere prisniveau end Vestas.

Prisforhøjelserne ser allerede ud til at sætte sig negativt i ordreindgangen. Både Siemens Gamesa og den mindre tyske producent Nordex opnåede i 2. kvartal en solid fremgang i ordreindgangen, mens Vestas har fået væsentligt færre nye ordrer. Grundlæggende har Vestas og rivalerne kunnet sætte priserne op i et tempo, der mere end holder trit med den generelle inflation. Og faktisk er stålprisen, som er vigtig for disse producenter, for nedadgående, mens et højt prisniveau for logistik og transport stadig trækker op.

Vindmølleproducenterne har formentlig i en periode solgt for billigt for at skabe sig gode markedspositioner – ikke mindst forud for det forventede boom i salget af offshore-møller. Det problem er måske ved at blive løst. Salget af vindmøller giver også grundlag for en opgang i de serviceindtægter, der bliver stadigt vigtigere for producenterne.

Første underskud til Vestas i adskillige år

Men konkurrence og kvalitetsproblemer gør ondt. Vestas styrer i år mod det første underskud i adskillige år, og virksomhedens europæiske rivaler varsler endnu større underskud for 2022.

Man kan se Vestas’ prisforhøjelser som et forsøg på at skabe et mere rationelt marked. Men Vestas’ problemer bunder dog langt fra kun i prispolitikken. Overskudsgraden har været uafbrudt for nedadgående siden 2017, og det skyldes især, at Vestas, ligesom sine konkurrenter, haft væsentlige problemer med kvaliteten i de stadigt større og mere komplicerede anlæg, som branchen sælger. Den såkaldte Lost Production Factor, der udtrykker den produktion, som Vestas-møller har tabt på grund af problemer, er siden 2017-18 steget fra 2 pct. til 3 pct.

Samtidig har Vestas nu måttet konstatere stigende hensættelser til opfyldelse af garantien på møllerne. Warranty provisions er steget løbende fra 1,6 pct. i 2018 i til 4,4 pct. i 2021. Isoleret set har 2. kvartal 2022 bragt en positiv nyhed, idet warranty provisions er faldet til 3,7 pct. mod 7,8 pct. i 1. kvartal. Men set over hele 1. halvår har warranty provisions i 2022 været på 5,5 pc. og dermed skåret 5 mia. kr. af indtjeningen.

Det er i særdeleshed nødvendigt med nye ordrer på offshore-møller, som stadig kun er en beskeden del af Vestas’ samlede forretning. I 2. kvartal 2022 hentede Vestas nye offshore-ordrer for 30 mio. euro, mens Siemens Gamesa, der er markedsleder på dette område, hentede for 2094 mio. euro.

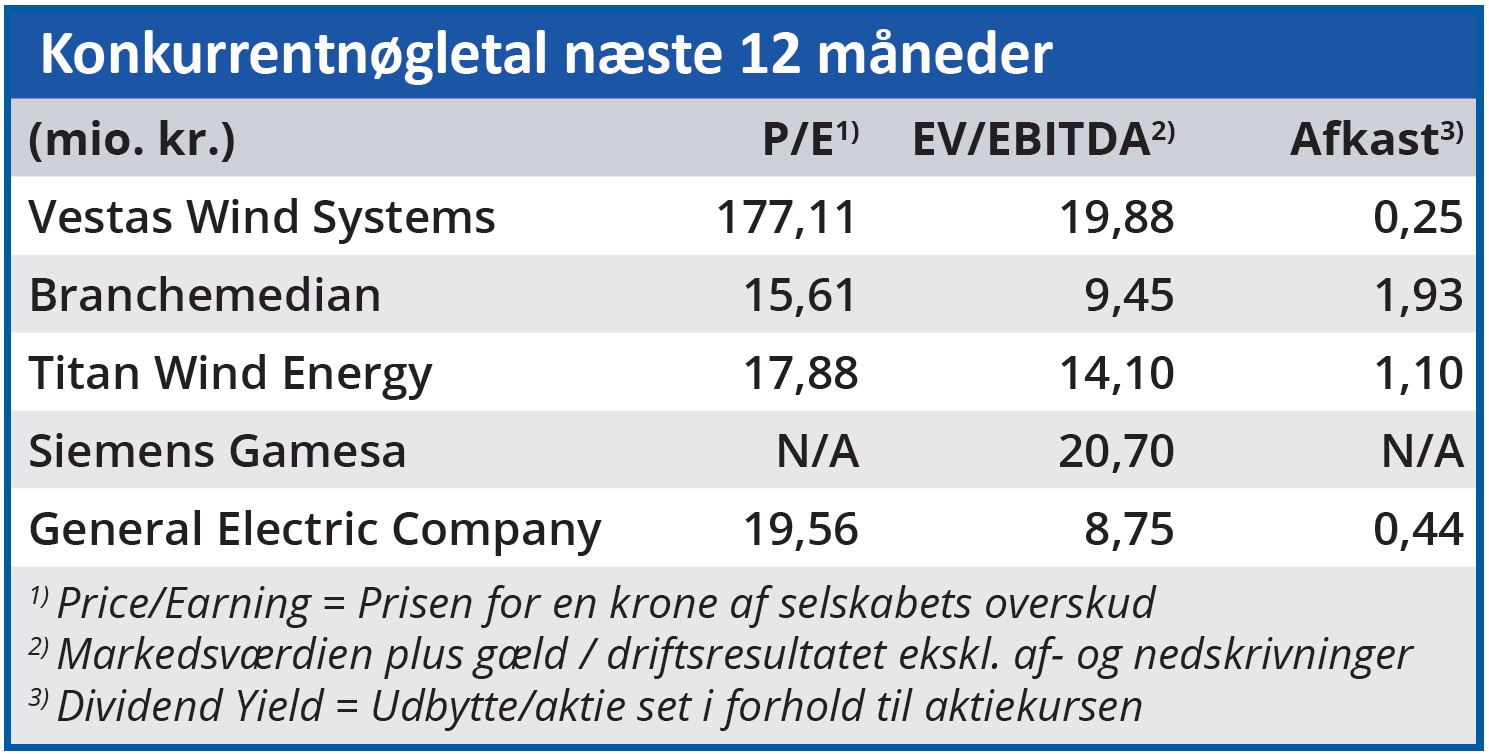

Vestas bør kunne få meget mere ud af sin store forretning. Og det mener markedet tilsyneladende også med det Price to Sales–forhold på 1,65, som investorerne er klar til at betale for Vestas-aktien. De vil kun betale 1,31 for Siemens Gamesa og 0,44 for Nordex.

Morten A. Sørensen

Aktuel kurs 191,56

Kursmål (6 mdr) 172,00

Intro-pris i 3 måneder

Få unik indsigt i de vigtigste erhvervsbegivenheder og dybdegående analyser, så du som investor, rådgiver og topleder kan handle proaktivt og kapitalisere på ændringer.

- Fuld adgang til ugebrev.dk

- Nyhedsmails med daglige opdateringer

- Ingen binding

199 kr./måned

Normalpris 349 kr./måned

199 kr./md. de første tre måneder,

herefter 349 kr./md.

Allerede abonnent? Log ind her