De første seks noteringer på First North siden primo 2017 har udviklet sig kursmæssigt fra det katastrofale til blot ringe. Modsat har noteringerne fra efteråret 2018 og frem været kursmæssige succeser, viser Økonomisk Ugebrevs opgørelse. Mindre grådighed hos sælgere og rådgivere kan have reddet den danske vækstbørs.

For aktionærer i First North-selskaberne Conferize og NPinvestor har det hidtil været en kostbar fornøjelse at være med fra start ved børsnoteringen. De har tabt ca. 90 procent af deres initiale investering. Begge selskaber har efter den egentligenotering for ca. to år siden for nylig hentet flere penge på børsen ved at sælge nye aktier til spotpris. Men også her har de nye aktionærer allerede tabt penge.

Økonomisk Ugebrev beskrev allerede ved de oprindelige børsnoteringer, at værdiansættelserne for de to selskaber var helt ude i hampen, og langt hen ad vejen udtryk for ren og skær grådighed. Læs de tidligere artikler i Økonomisk Ugebrev om NPinvestor her og om Conferize her. NPinvestors seneste kapitalforhøjelse i juli var tæt på en fiasko, da der kun blev skaffet ekstra 5 mio. kr., eller ca. det halve af det forventede. Pengene kom kun i hus på grund af en storaktionær og garantistillere, som ser ud til at sælge ud af erhvervede aktier. Så måske er de private investorer blevet mere sundt skeptiske.

UERFARNE INVESTORER TØRRET

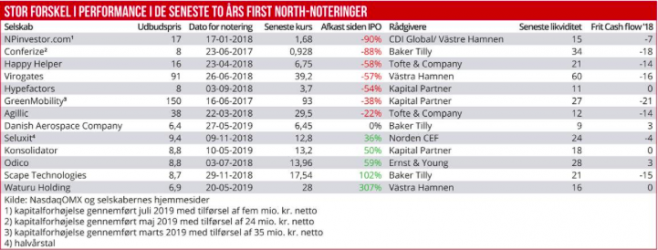

Samfundsmæssigt kunne de elendige oplevelser for investorerne have skadet den danske vækstbørs varigt og udgøre en trussel mod videreudvikling af minibørsen, herunder muligheder for andre vækstselskaber for at hente ekstern, risikovillig kapital. Meget tyder således på, at selskabernes oprindelige ejere og deres rådgivere i den grad har udnyttet uerfarne investorer til at tage vilde overpriser. Men de nyere noteringer på First North har tilsyneladende været langt mere rimeligt prissat. I hvert fald har hovedparten af de nynoterede selskaber siden medio 2018 kursmæssigt klaret sig langt bedre. Af de tolv undersøgte selskaber (se tabellen) har fem plusafkast.

Økonomisk Ugebrev har talt med flere aktører, som er tæt på First North, om, hvordan de tolker udviklingen. Vurderingen er, at både selskaber og især rådgivere er blevet

mere kritiske og selektive i deres opbakning af selskaber, der henvender sig for at få hjælp til en IPO. Man kan sige, at der er sket en professionalisering, som muligvis har løftet kvaliteten. Og blandt rådgiverne erkendes det også, at der er grænser for, hvor mange fejlskud de kan deltage i. Fra NasdaqOMX siger head of listings Carsten Borring om udviklingen på First North: ”Noget tyder på, at investorer nu bedre forstår, hvordan man skal agere i disse venture-like aktier. Og så har rådgiverne fået bedre føling med markedet. Alt i alt tegn på, at Nasdaq First North Denmark er ved at modnes, og at markedet går samme vej, som Nasdaq First North er gået i Sverige, hvor markedet er blevet en reel børsvej til fondsbørsen.”

Videre siger han: ”For investorerne har der været meget IPO-spekulation på selve dagen, hvor man køber aktier i tegningen for så at smide dem på IPO-dagen. Det ser vi mindre af nu, hvilket passer bedre til disse aktier, som typisk er mindre udstedelser og derfor mere volatile. Samtidig er det aktier med langt lys på. Det vil sige, det er aktier som først nu har fået fundingen, og herefter skal ud og eksekvere. Så fra investors side bør man være mere tålmodig og stile efter ledelsens udmeldte milestones.”

NASDAQ I DIALOG

Om hvorvidt NasdaqOMX har haft en finger med i spillet, siger Carsten Borring: ”Det er klart, at vi fra Nasdaqs side vender udviklingen med selskaberne og især rådgiverne, som gerne skulle kunne komme igen med nye selskaber, og dermed skabe sig en forretning i markedet. Som børs skal og kan vi ikke blande os i prissætningen. Men vi læser også kurslisten, så det er klart et emne, der har været på agendaen, når vi holder møder med rådgiverne og ledelsen i nye selskaber.”

Flere af de nyere selskaber har dog kendetegn, som i udgangspunktet minder om NPinvestor og Conferize, nemlig ikke-færdigudviklede produkter, intet eller begrænset salg og en uafklaret konkurrencesituation. Vurderingen er da også, at flere af de aktuelle børssuccesser forsat kan udvikle sig til minusoplevelser for investorerne, når der kommer mere klarhed om indtjeningsudviklingen de kommende et-to år.

Eksempelvis Waturu, som blev noteret på First North i maj 2019, er steget 307 procent i kurs siden noteringen. Men selskabets indtjeningsbillede og produktstyrker i forhold til konkurrenterne er stadig en fuldstændig black box. Til gengæld er der i prospektet en meget positiv og måske optimistisk indtjeningsprognose for de kommende års udvikling i omsætning og overskud. Waturu fremlagde sit første regnskab fredag efter redaktionens slutning.

Blandt de ældre First North-selskaber er der også stor usikkerhedom, hvorvidt højprofilerede Happy Helper kan skabe en cash flow-neutral forretning. Siden noteringen er aktiekursen dykket knap 60 procent, og med den aktuelle burn rate er der likviditet til halvandet års drift. De seneste måneders dækningsbidrag synes at stagnere, og årets underskud forventes på 10-12 mio. kr., i forhold til likviditeten ved årets start på 21 mio. kr.

I den positive ende af skalaen ligger også Scape Technologies, der siden noteringen november sidste år er steget over 100 procent i aktiekurs. Selskabet har flere udenlandske institutionelle investorer, som har fokus på automatisering og robotics. Scape kom ud af 2018 med et driftsunderskud på 13 mio. kr., baseret på en omsætning på 7 mio. kr. Ledelsen forventer et lille plus i 2020 og ”et betydeligt positivt driftsresultat” i 2021. I år er udmeldt flere nye ordrer fra store, internationale kunder og positiv omtale i fagmedier.

EKSPANSION I UDLANDET

Elbiloperatøren GreenMobility har hængt noget i bremsen med hensyn til den forventede ekspansion uden for København. Men en stribe udmeldinger de seneste må-neder har ændret på dette billede. Meldingerne vedrører ekspansion i Oslo, Århus, Belgien og UK. Det har sammen med en kapitalforhøjelse også give aktien et tiltrængt løft. Aktuelt er børskursen dog fortsat et godt stykke under emissionskursen. Men de seneste ekspansionsnyheder har givet aktien et løft på knap 30 procent, fra kurs 70 til underkanten af 90. Selskabet har tillige købt tid med en kapitalforhøjelse på 32 mio. kr. GreenMobilitys likviditetsberedskab er efter første kvartal på 27 mio. kr. Og ledelsen vurderer, at likviditeten rækker til driften og ekspansion med franchisepartnere frem til midten af 2020, altså et år fra nu af.

Seluxit blev børsnoteret i november 2018, men har allerede opjusteret forventningerne til regnskabsåret 2018/2019. Selskabet forventer nu, at omsætningen ”stiger med op til 50 procent i forhold til det budgetterede 12 mio. DKK til mellem 17-18 mio. DKK, og resultat før skat ses forbedret med op til knap 1,0 mio. DKK, fra det forventede -6,4 mio. DKK til mellem -5,5 og -6,0 mio. DKK.” Seluxit har leveret IoT-teknologi til Smart Meter-producenter i Tyskland, og det oplyses, at selskabet har fået henvendelser fra en række potentielle kunder, primært i Danmark, som følge af omtalen i forbindelse med børsnoteringen. Seluxit fremstiller og sælger blandt andet gateways til fjernaflæsning af elmålere til det tyske marked.

Læs tidligere artikler i Økonomisk Ugebrev om First North og gennemgang af de mere problematiske nyere First North-selskaber her.