Vi står uden tvivl foran et af de mest komplekse aktiemarkeder i flere år: 1) På den ene side efterspørger markedet i den grad, at smitteudviklingen snart vender, og der kommer gang i de vaccinationer, som alle går og venter på. Den øgede smitteudbredelse rammer den vestlige verdens økonomi negativt nu, og der er ikke langt til, at vi får negativ vækst i 4. kvartal. Kina og USA synes at være positive undtagelser, fremgår fra Markit.

Der er en klart underliggende bekymring over udviklingen på den korte bane, altså før vaccinerne for alvor bliver udbredt. En indikation på denne nervøsitet er også den europæiske obligationsrente, som efter et hop opad lige efter den første vaccinenyhed næsten er sivet tilbage til udgangspunktet. At der er stigende utryghed om udviklingen på aktiemarkederne på den korte bane afspejles også af det amerikanske krakindeks, Skew, der siger noget om omfanget af aktieindeks put-optioner. Altså positioner, der kun bliver penge værd ved større aktiekursfald.

I lyset af denne udvikling spejder markedet nu efter nye stimulanser fra centralbanker og finanspolitiske lempelser. Der er en forventning om, at der kommer nogle store julepakker fra både Europa (den nye store krisefond) og fra USA, når Biden træder til som ny præsident i januar. Men der kan altså komme til at gå et stykke tid endnu. Og det er denne usikre ventetid, der nu lægger et svagt pres på aktiemarkederne.

2) På den anden side er der næppe tvivl om, at hvis vi kigger 6-9 måneder frem, er der tale om en helt anden virkelighed, med udbredte vaccinationer, med en ny åbning af de vestlige samfund, og sikkert også en ny optimisme i erhvervslivet og hos forbrugerne. Under overfladen er de professionelle investorer ikke det mindste bekymrede, fordi de har de lidt længere briller på. De er parate til at tage en kortsigtet nedtur, fordi de er ret overbeviste om, at det bliver bedre i det nye år. Udviklingen i den centrale risikoindikator, iTraxx, viser, at de store investorer læsser mere og mere risiko på deres bøger, og deres risikovillighed er tæt på årets højeste.

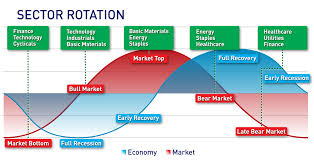

Det bliver fortsat svært at investere: Ovenstående overvejelser om udviklingen på den korte og den lange bane betyder dog ikke nødvendigvis, at det bliver let at investere de kommende måneder. Under corona-opturen på aktiemarkederne er nogle sektorer steget så meget i værdi, at det er sandsynligt, at vi vil se en rotation ud af dem, eksempelvis BigTech, health care og biotek, når udsigterne for konjunkturfølsomme aktier bliver bedre. Til gengæld vil der ske et stærkt comeback til mere rimeligt værdiansatte finansielle aktier, især banker, industriaktier og transportaktier.

Det svære bliver nu at afkode, hvor hurtigt denne rotation kommer til at foregå, og det kan blive nødvendigt med en løbende balancering af porteføljen efter hastigheden i denne rotation. Det arbejder vi løbende med i Økonomisk Ugebrevs Portefølje, hvor vi har et mix af de forskellige sektorer.

Økonomisk Ugebrevs Portefølje har rundet 30 procent i afkast: Vi synes bestemt ikke, at det har været let at navigere på aktiemarkederne de seneste 3-4 måneder.

Vi startede året med et stort forspring til det danske aktiemarked, fordi vi ret hurtigt fik trukket os ud af aktiemarkedet op til den store nedtur i marts. Efterfølgende formåede vi ikke at holde forspringet, og i september havde benchmark indeks igen indhentet porteføljen, og vi blev også overhalet. Men den seneste måned har vi været gode til at aflæse den rotation, som er sket over mod vaccinepositive aktiesektorer, blandt andet banker og andre udvalgte navne.

Så aktuelt er vores afkast i år 30,5 procent det samme som Copenhagen Benchmark indeks. Vi forventer, at det fortsat bliver nødvendigt med en aktiv forvaltning – og balancering – for at holde trit med markedet, eller måske overhale det. Ugens vindere og tabere: På det danske aktiemarked var det ikke den store overraskelse, at de største stigninger ramte aktier, der ventes at få vaccinemedvind, blandt andet SAS og The Drilling Company. Også de fleste bankaktier steg pænt i ugen.

Nogle af de aktier, der blev sat lidt ned, var indenfor biotek, blandt andet Zealand og Bavarian. NKT-aktien klarede sig pænt gennem ugen, selvom det blev udmeldt en kapitalforhøjelse med en meget lav salgspris i forhold til den aktuelle børskurs. Vi har stor tro på, at NKT nok skal komme stærkt tilbage, og derfor vil vi overveje køb af aktien via nye tegningsretter, hvis de presses af et overudbud i tegningsperioden – som det plejer at ske i den slags processer. Morten W. Langer