Tivolis 1. kvartalsregnskab bekræfter forventningen om et dårligere år end rekordåret 2024. Til gengæld ligner 2025 indtil videre til forveksling 2023. Der skal leveres tre urealistisk stærke kvartaler i resten af 2025 for at begrunde den aktuelle værdiansættelse.

I vores analyse af Tivolis årsregnskab 2024 vurderede vi, at selskabets forventninger til 2025 i højere grad var et ”worst case scenario” end et reelt bud på, hvordan året forventes at blive. På baggrund af den skepsis overfor Tivolis udmeldte forventninger lagde vi op til en eller to opjusteringer i løbet af året.

Nu er Tivolis 1. kvartalsregnskab på gaden, og det indeholdt ikke nogen opjustering. Det får os dog ikke umiddelbart til at ændre mening, da det ville være ret usædvanligt at opjustere helårsforventningerne allerede. Specielt for et selskab som Tivoli, hvor omsætning og indtjening i høj grad bestemmes af sommersæsonen.

Men 1. kvartalsregnskabet kan alligevel give os en indikation af, hvor realistiske Tivolis udmeldinger er.

Både omsætning og indtjening i 1. kvartal var negativt påvirket af en sen sæsonåbning, og efter årets første tre måneder er Tivolis omsætning 23 pct. lavere end på samme tidspunkt i fjor. Det dækker over et fald på 20,5 mio. kr.

Også driftsresultatet (EBIT) er lavere. Her er forskellen 14,8 mio. kr. svarende til 13 pct., og det peger i retning af, at Tivolis forsigtige forventninger måske alligevel ikke er helt urealistiske.

Men det er vigtigt at være opmærksom på, at vi først i halvårsregnskabet får regnskabstal, som kan bruges til at tegne et realistisk billede af helårsresultatet. Så vil vi være halvvejs gennem den sommersæson, som er altafgørende for Tivolis omsætning og indtjening for hele året.

Når det gælder værdiansættelsen af Tivoli-aktien bør et andet forhold også tages i betragtning. Nemlig at Tivolis vejrpåvirkede omsætning og indtjening kan gøre det til en fejl blot at sammenligne med forrige år.

Hvis vi accepterer, at et rekordsættende år som 2024 ikke er et rimeligt sammenligningsgrundlag, og i stedet sammenligner med 2023, dukker et andet og mere positivt billede op.

Omsætningen i 1. kvartal 2025 på 69,9 mio. kr. var nemlig tæt på omsætningen i samme kvartal 2023 (61,8 mio. kr.). Og underskuddet før skat på 127,1 mio. kr. i 1. kvartal 2025 er stort set identisk med underskuddet på 126,1 mio. kr. i 1. kvartal 2023.

Et forventet overskud før skat på 130 mio. kr. i år indebærer en stigning på 17 pct. i forhold til 2023, som endte med et overskud før skat på 111,1 mio. kr.

Når Tivolis serie af næsten systematiske opjusteringer de seneste fire år tages i betragtning, er vi stadig skeptiske, mht. om udmeldingerne fastholdes hele året. Men selvom vi får en opjustering, er det næppe realistisk, at den bliver af en størrelse, som berettiger en forventet Price/Earnings på 35. Det leverer Tivoli ikke en vækst, som kan begrunde.

Konklusion

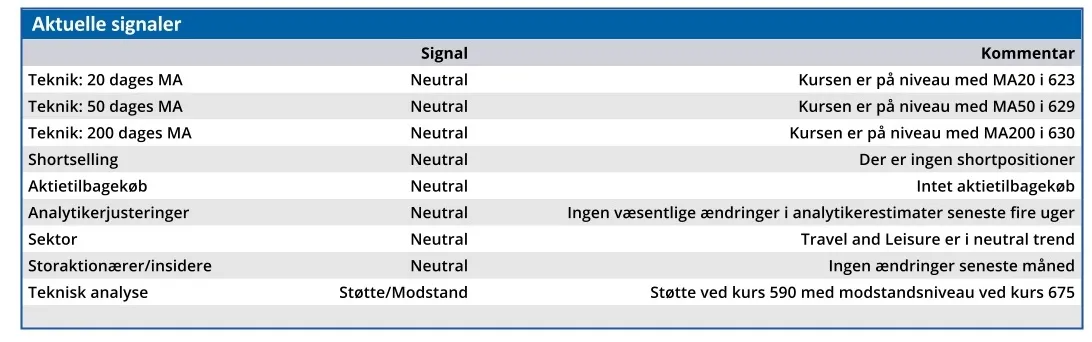

Aktuel kurs 623,90

Kortsigtet anbefaling (< 3 mdr.) Sælg

Langsigtet kursmål (12 mdr.) 535,00

Bruno Japp

Disclaimer: Læs her om ØU’s aktieanalyser.