Saxo Bank forudser, at de asiatiske aktier drøner fremad i det nye år. Asiatiske selskaber vil vise overraskende gode regnskabstal, fordi Asien har klaret corona-krisen langt bedre end Vesten. Nogle analytikere venter en fremgang på 43 pct. næste år. Kina vil lempe på pengepolitikken forhold, og det vil igen styrke udviklingen i Asien. De asiatiske aktier har outperformed Vestens aktier med 10,5 pct. siden juni.

Why we are bullish on emerging market equities in 2021

Summary: Our guess is that emerging market equities next year will do great as Asia is coming out of the Covid-19 pandemic much stronger than the developed world. China will most likely ease its financial conditions through monetary policy in the early part of 2021 lifting sentiment but also valuation multiples on emerging market equities. In 2021, earnings in emerging markets will come roaring back at an even more impressive rate than in the developed world creating a power positive tailwind of earnings surprises and strong earnings growth.

This week is starting with a clear divergence across equity markets with momentum stocks down (that is technology stocks) and the broader market bid indicating the value trade is being put on again.

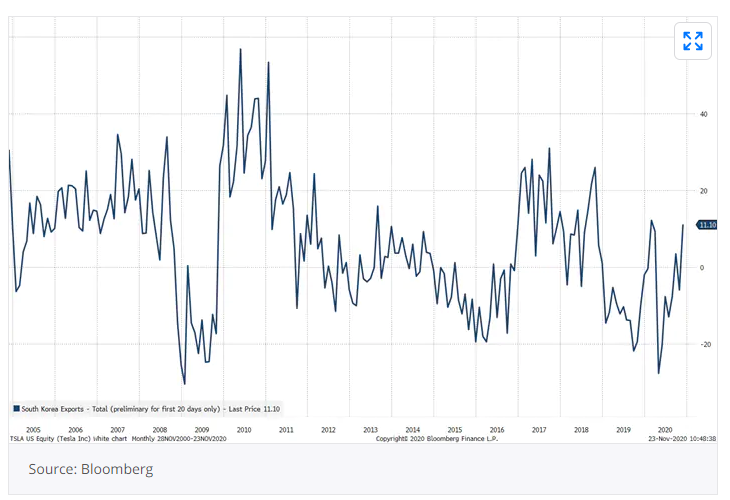

As we wrote on Friday, we would like to see the US 10-year yield move above 1-1.1% before we call the big rotation into value stocks. We are also observing emerging market equities being the best performing segment this morning on the backdrop of much better than expected South Korea exports y/y (first 20 days of November) out at 11.1% vs. est. -5.8% suggesting the cyclical part of the economy is really heating up.

With China’s industrial growth back to levels seen before the Covid-19 pandemic there are many indicators suggesting strong growth in Asia which will reflect positively on emerging market equities which are driven by equities in South Korea, China, Taiwan and India.

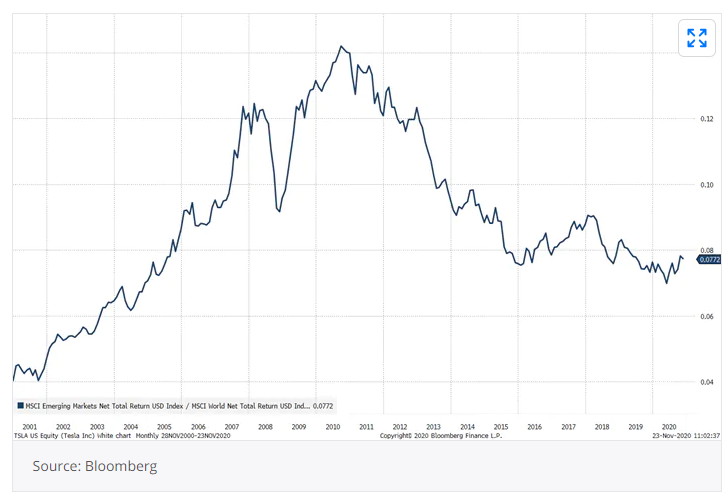

Emerging market equities have outperformed developed equities by 10.5% since late June as sentiment has changed to the stance that the main emerging market indices (China, Taiwan, South Korea and India) will come out stronger as this part of the world has managed the pandemic much better than many developed market countries.

The relative performance between emerging markets and developed markets also suggest that this a mean-reversion trade as emerging markets have underperformed for years as investors have focused on US technology and health care stocks.

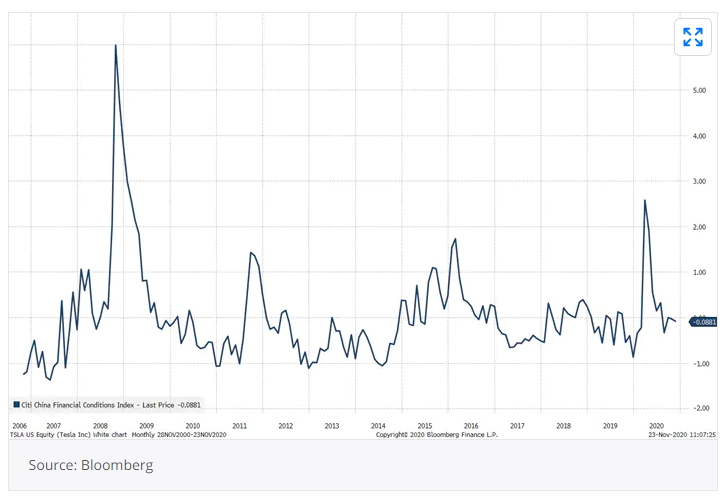

One of the main reasons behind our positive view is that we guess China will ease its financial conditions through easier monetary policy.

In many ways, China is running too tight financial conditions which have consistently strengthened the currency against the USD, but the length of these tighter conditions are now becoming an issue for export growth and the parts of the economy related to real estate. We expect China to ease monetary policy in 2021 which could lift equities through expanding valuation multiples.

Our other argument for being long emerging markets is that Chinese stimulus and a better positioned Asian economy will lift earnings considerably from current low levels. Analysts expect earnings to increase by 43% over the next 12 months which will likely create a lot of positive tailwind from earnings exceeding expectations and growing fast on a y/y basis which tend to lift sentiment.

Analysts also discount 11-15% earnings growth in the years after 2021 which should also materialize in higher equity prices as investors will continue to look for growth.