33. møde i Det Systemiske Risikoråd

Publiceret 22-06-2021

Den aktuelle situation med meget lempelige finansielle forhold, stigende aktivpriser og udsigter til hurtig økonomisk genopretning danner grobund for, at risici bygges op. Rådet henstiller derfor til erhvervsministeren, at den kontracykliske kapitalbuffer genaktiveres med en sats på 1,0 pct. fra 30. september 2022. Rådet forventer at henstille om en yderligere forøgelse af buffersatsen til 2,0 pct. inden udgangen af 2021, medmindre der sker en væsentlig opbremsning af risikoopbygningen i det finansielle system. Der er tegn på risikoopbygning på boligmarkedet. Rådet henstiller til regeringen, at den strammer adgangen til afdragsfri lån mod pant i fast ejendom.

Begrænsning af mulighed for afdragsfrihed for højt forgældede låntagere

Publiceret 22-06-2021

- Hvorfor bør adgangen til afdragsfrihed begrænses for højt forgældede låntagere?

- Hvilke boligejere påvirkes af stramningen for adgangen til afdragsfrie lån?

- Effekten af initiativet vil løbende blive overvåget af Rådet

- Udtalelse fra ministeriernes repræsentanter i Rådet

- Bilag A: Indikatorer for opbygning af systemiske risici på boligmarkedet, som Rådet har lagt vægt på

- Bilag B: Overblik over nuværende danske regler

Det Systemiske Risikoråd, Rådet, henstiller til regeringen, at den strammer danske boligejeres adgang til afdragsfrie lån mod pant i fast ejendom. Tiltaget indebærer, at danske boligejere ikke kan optage afdragsfrie realkreditlån eller realkreditlignende banklån mod pant i fast ejendom, såfremt boligens belåningsgrad overstiger 60 pct. Lidt under halvdelen af realkreditinstitutternes nyudlån til boligejere med en belåningsgrad over 60 pct. var i 2020 uden afdrag. Initiativet vil indebære, at sådanne boligejere fremadrettet afdrager eller tilpasser det ønskede lånebeløb. Initiativets primære formål er at øge boligejernes – og dansk økonomis – robusthed over for faldende boligpriser, stigende renter og andre negative økonomiske stød, der kan ramme den enkelte boligejer eller dansk økonomi mere generelt.

Regeringen er forpligtet til, inden for en periode på tre måneder, at gennemføre henstillingen eller at afgive en redegørelse, hvori det forklares og begrundes, hvorfor henstillingen i givet fald ikke gennemføres.

Hvorfor bør adgangen til afdragsfrihed begrænses for højt forgældede låntagere?

Vedvarende lave nominelle renter i Danmark og Europa muliggør, at danske boligejere kan gældsætte sig meget hårdt i forhold til deres indkomst. Den fortsat store udbredelse af afdragsfrihed forstærker denne tendens. Når både de korte og de lange realkreditrenter er meget lave, er boligejernes rentebyrde det også, jf. figur A.1 i bilag A. I praksis er afdraget på realkreditgælden derfor den bindende begrænsning for, hvor højt potentielle boligkøbere kan byde en udbudt bolig op i pris. Krav om afdrag for de mest forgældede vil øge den samlede boligbyrde for disse boligejere og derigennem lægge et loft over, hvor hårdt de kan gældsætte sig, og derigennem også, hvor højt de kan byde boligpriserne op. Dermed vil initiativet også bidrage til at sænke boligprisernes rentefølsomhed. Initiativets primære sigte er dog at gøre boligejerne mere robuste og derigennem også øge robustheden af banker og realkreditinstitutters balancer.

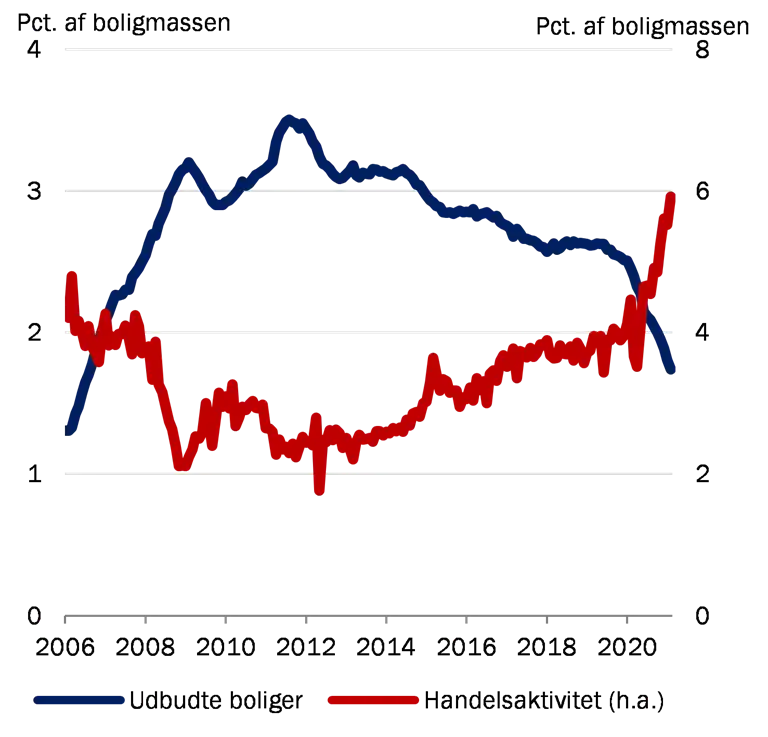

Danske boligejere er blandt de mest forgældede i verden målt på bruttogæld i forhold til disponibel indkomst. Den høje bruttogæld modsvares af betydelige aktiver som boliger og pensionsopsparinger, men den gør dansk økonomi og det finansielle system sårbart over for en ugunstig udvikling på boligmarkedet. I den nuværende konjunktursituation ses stærkt stigende boligpriser, rekord høj handelsaktivitet og et meget lavt udbud af boliger til salg, der er på niveau med 2006, jf. figur A.2 – A.4 i bilag A. Situationen danner grobund for opbygning af systemiske risici i form af eksempelvis lempede kreditstandarder, højere udlånsvækst og forstærket optimisme omkring fortsatte boligprisstigninger. Det øger risikoen for, at boligprisstigningerne kan blive afløst af efterfølgende fald.

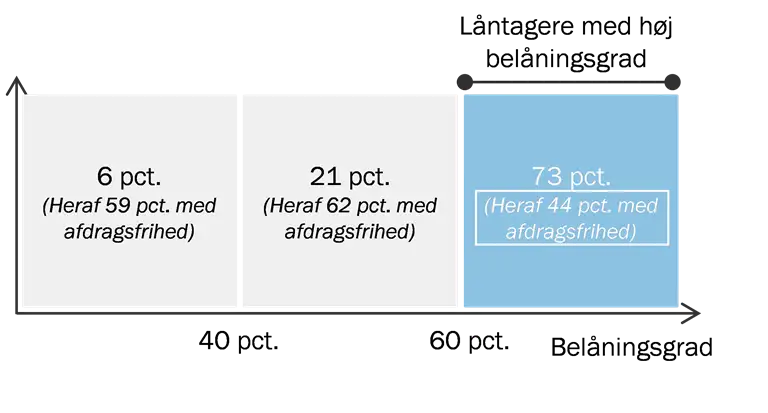

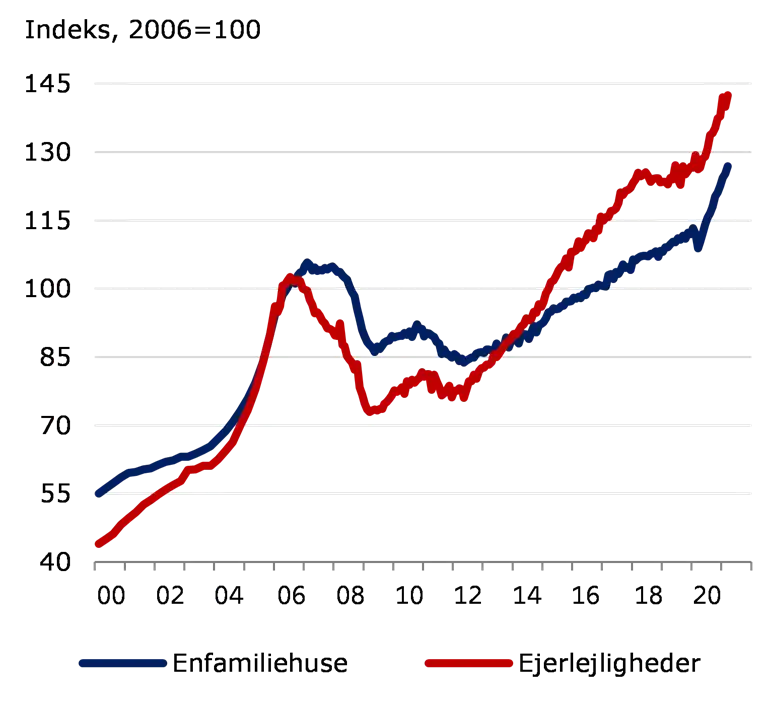

De nuværende låneregler adresserer ikke i tilstrækkelig grad de systemiske risici relateret til den fortsat store udbredelse af afdragsfrihed. 73 pct. af realkreditinstitutternes nettonyudlån var i 2020 med en belåningsgrad større end 60 pct., jf. figur 1. Blandt de mest forgældede låntagere, med en belåningsgrad større end 60 pct., var 44 pct. af nettonyudlånet uden afdrag. I dag vælger de mest forgældede låntagere i højere grad fast rente frem for variabel rente, hvilket bl.a. skal ses i lyset af, at de lange renter er faldet, og af regeringens implementering af Rådets henstilling fra 2017. Det nedbringer låntagers renterisiko og beskytter friværdien mod boligprisfald som følge af rentestigninger, men adresserer ikke systemiske risici relateret til, at boligejere kan geare sig meget hårdt, når både de korte og de lange renter er meget lave.

| Præferencen for at optage realkreditlån med afdragsfrihed er stor blandt boligejere med høj belåningsgrad | Figur 1 |

| |

| Note: Figuren er baseret på vægtet gennemsnit af realkreditinstitutternes nettonyudlån for 2020. Belåningsgraden og gældsfaktoren er baseret på realkreditgæld og senest tilgængelige data for bruttoindkomst. Nettonyudlånet defineres som udlån, der øger obligationsrestgælden for en låntager mellem to perioder. Kilde: Egne beregninger på baggrund af registerdata fra Danmarks Statistik | |

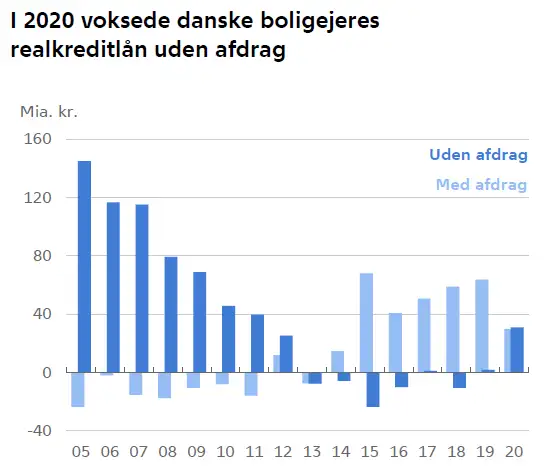

Historien har vist, at stor optimisme blandt danske boligejere og en skærpet konkurrencesituation i sektoren hurtigt kan føre til slækkede kreditstandarder og øget bevilling af afdragsfrie lån, hvis reguleringen ikke udgør en tilstrækkelig barriere. Det tog kun knap fem år, fra de afdragsfrie lån blev introduceret i 2003, til de udgjorde mere end halvdelen af det samlede danske realkreditlån mod pant i ejerboliger, jf. figur A.5 i bilag A. Nationalbanken (2011) estimerer, at op mod 60 pct. af de uholdbare eller boblelignende boligprisstigninger i årene op til finanskrisen kunne tilskrives introduktionen af de afdragsfrie lån. Afdragsfrihed er et relevant og godt produkt for en del låntagere, men empirien viser dog, at stor udbredelse af afdragsfrihed kan skabe negative eksternaliteter på makroniveau og dermed systemiske risici.

En vigtig lære fra perioden op til og under finanskrisen er, at systemiske risici kan opbygges og materialisere sig hurtigt, jf. bl.a. Udvalget om finanskrisens årsager (2013). Danmark blev ramt unødigt hårdt af finanskrisen, bl.a. som følge af, at der ikke blev grebet ind, da det gik stærkest. I stedet bidrog ændrede regler for boligbeskatning og introduktionen af de afdragsfrie lån til nogle uhensigtsmæssige strukturer på boligmarkedet, der fortsat består.[1] Rettidig omhu i dag kræver derfor, at initiativer, der kan modvirke opbygningen af systemiske risici iværksættes, mens tid er. Erfaringen fra tidligere kriser viser, at dårlige lån ydes i gode tider. Der er få tvangsauktioner og lave tab i banker og realkreditinstitutter i øjeblikket. Det er dog et argument for at udvise agtpågivenhed snarere end det modsatte. Herudover er timingen god til at adressere strukturelle problemstillinger i forhold til udbredt brug af afdragsfrihed blandt de mest forgældede, da det er bedre for samfundsøkonomien og den enkelte at polstre sig i opgangstider end i nedgangstider.

Hvilke boligejere påvirkes af stramningen for adgangen til afdragsfrie lån?

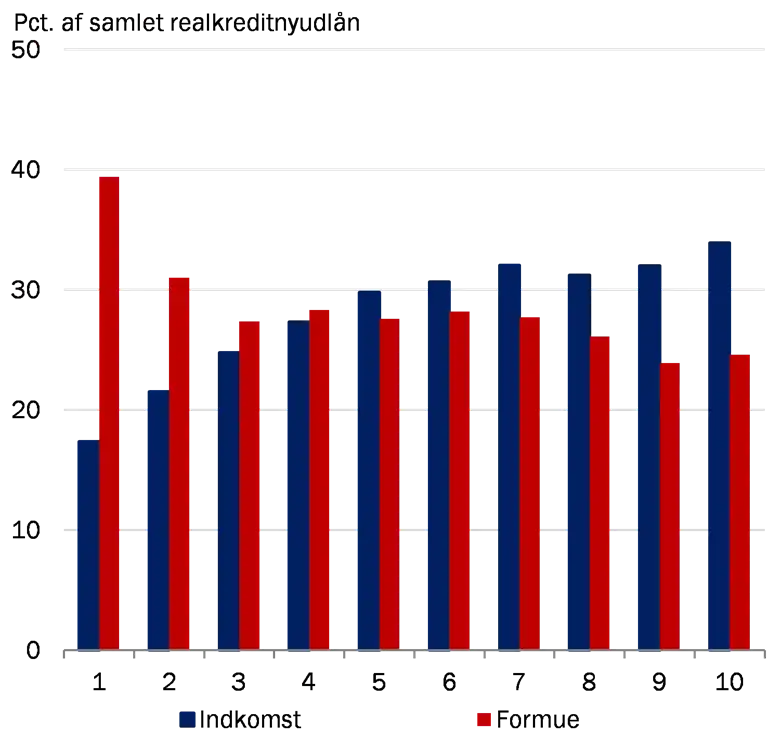

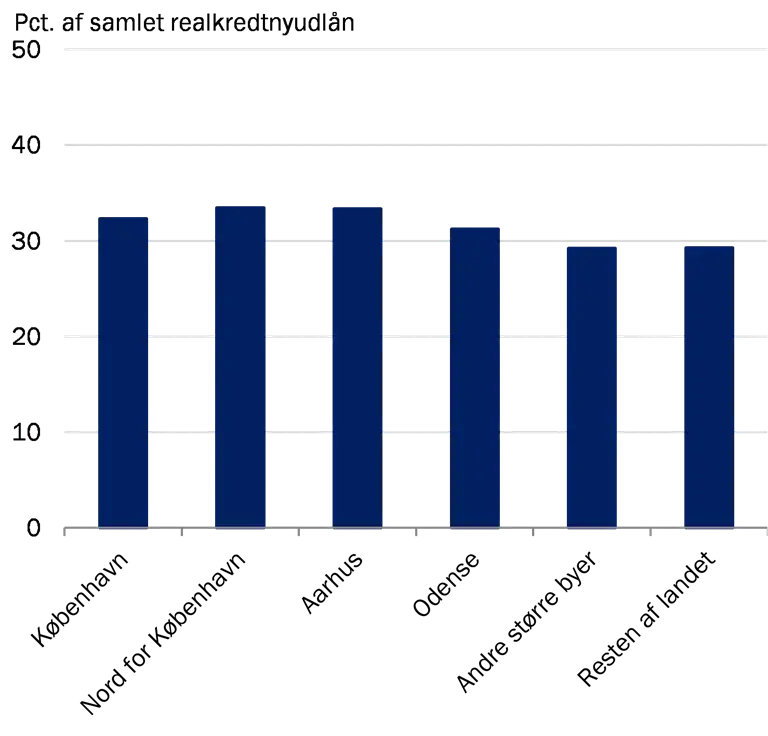

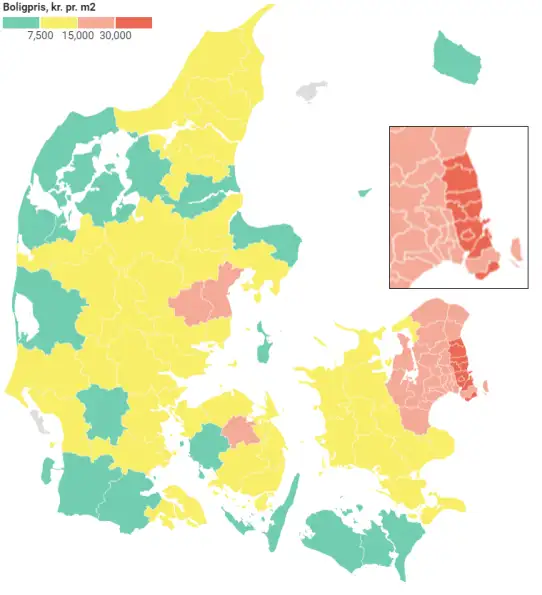

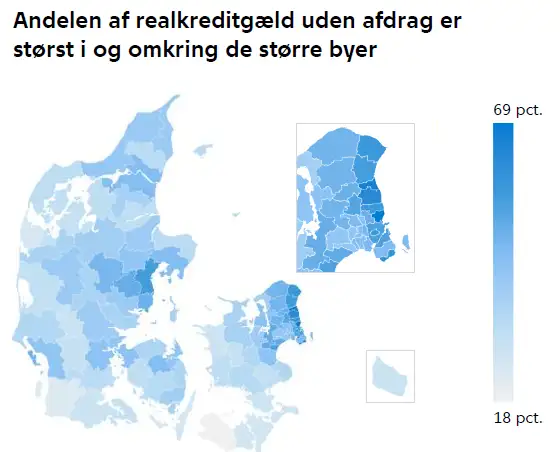

Tidligere kriser på boligmarkedet har illustreret, at faldende boligpriser går hårdest udover boligejere med lav indkomst i de områder af Danmark, hvor omsætteligheden af boliger er lavest. Og at det ikke nødvendigvis er de geografiske områder med de højeste boligprisstigninger, der rammes hårdest efterfølgende. Et generelt krav om afdrag for de mest forgældede boligejere vil gælde alle boligejere i Danmark, men vil virke mest begrænsende for boligejere med relativt høje indkomster og relativt lave formuer, jf. figur 2 (venstre). Boligejere med høje formuer påvirkes i relativt mindre grad, da de typisk har en belåningsværdi under 60 pct. I kommunerne nord for København samt i København og Aarhus vil flere boligejere desuden skulle afdrage mere end i resten af landet, da afdragsfrihed er mere udbredt her, men der er generelt geografisk lighed, jf. figur 2 (højre) og figur A.6 i bilag A.

Forskningen viser, at mulighed for afdragsfrihed ikke har givet grupper med lav indkomst lettere adgang til boligmarkedet.[2] Det skyldes, at afdragsfrihed er populært på tværs af alle grupper af låntagere. Når mange boligkøbere vælger afdragsfrie lån kan de byde boliger op i pris, hvormed det generelle boligprisniveau stiger, og førstegangskøbere og andre med lav indkomst derfor alligevel ikke kan være med. Med den logik vil initiativet trække i retning af, at det alt andet lige bliver lettere at komme ind på boligmarkedet for førstegangskøbere og andre grupper med relativt lave indkomster, fordi mere velstående grupper af boligkøbere vil mærke en større ændring i muligheden for afdragsfrihed.

| Andel af realkreditnyudlån i 2020 med afdragsfrihed og belåningsgrad over 60 pct. fordelt på indkomst, formue og område | Figur 2 |

| Pr. område | Pr. indkomst- og formuedecil |

|  |

| Note: Figuren er baseret på data for realkreditinstitutternes nettonyudlån for hele 2020. Nettonyudlånet defineres som udlån, der øger obligationsrestgælden for en låntager mellem to perioder. Belåningsgraden er baseret på realkreditgæld. Nord for København omfatter kommunerne Gentofte, Hørsholm og Rudersdal. Andre større byer omfatter kommunerne Aalborg, Esbjerg og Randers. Indkomstdecilerne er beregnet på bruttoindkomsten for danske boligejere i 2019. Kilde: Egne beregninger på baggrund af registerdata fra Danmarks Statistik. | |

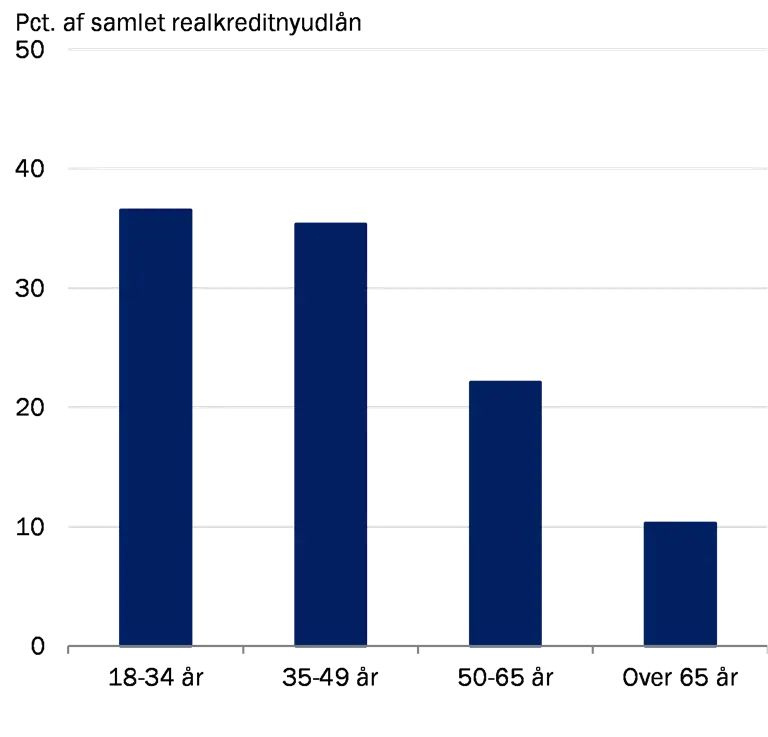

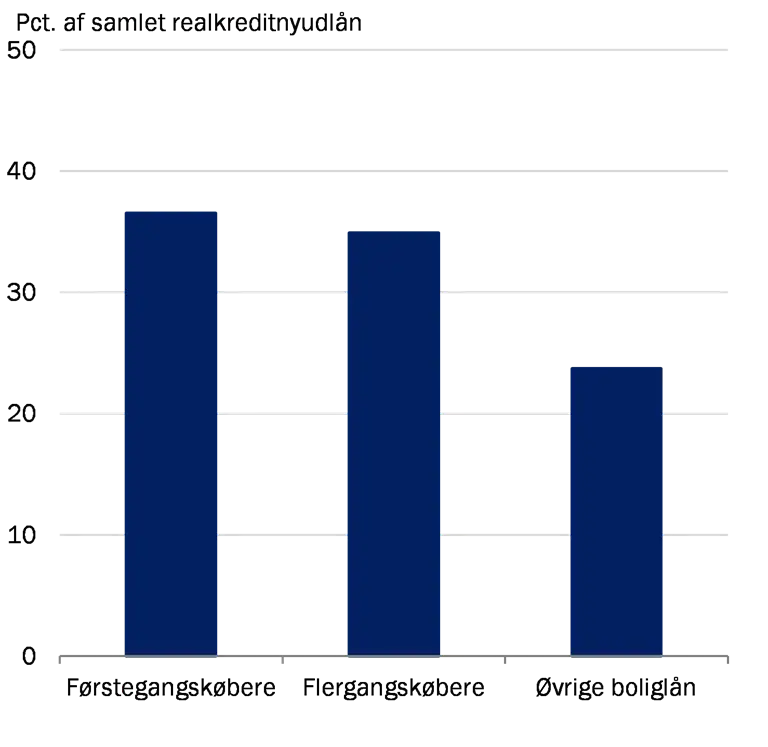

Pensionister vil kun blive påvirket i mindre grad, da langt de fleste har en belåningsgrad under 60 pct. af boligens værdi. jf. figur 3 (venstre). Samtidig vil initiativet i lidt højere grad påvirke førstegangskøbere end flergangskøbere, jf. figur 3 (højre).

| Andel af realkreditnyudlån i 2020 med afdragsfrihed og belåningsgrad over 60 pct. fordelt på aldersgruppe og boligstatus | Figur 3 |

| Pr. aldersgruppe | Pr. boligstatus |

|  |

| Note: Figuren er baseret på data for realkreditinstitutternes nettonyudlån for hele 2020. Nettonyudlånet defineres som udlån, der øger obligationsrestgælden for en låntager mellem to perioder. Belåningsgraden er baseret på realkreditgæld. Førstegangskøbere defineres som låntagere der ikke tidligere har optrådt med registrerede boliglån i Danmarks Statistiks’ registre. Øvrige boliglån defineres som lån, hvor der for husholdningen ikke er sket et adresseskift i samme periode. Det er bl.a. tillægslån og konverteringer. Kilde: Egne beregninger på baggrund af registerdata fra Danmarks Statistik | |

Boligejere med efterstillet gæld mod pant i boligen

Rådet diskuterede, hvorvidt boligejere med dyrere efterstillet gæld mod pant i boligen – eksempelvis et banklån med en belåningsgrad fra 80 til 95 pct. af boligens værdi – kan undtages fra reglen og bevilges afdragsfrihed på realkreditlånet, hvis afdraget på bankgælden svarer til de sparede afdrag på realkreditlånet. Det er et sundt princip og i låntagers interesse, at den dyreste gæld afvikles først. Den afdragsfrie periode på realkreditlånet kan følgelig tilpasses, så den ”matcher” afviklingen på bankgælden, så afdrag på realkreditlånet påbegyndes, når bankgælden er afviklet. Der kan dog argumenteres for, at afdrag på en stor gæld inkl. banklån bør være større end på en lavere gæld, som kun består af et realkreditlån. Desuden kan der være visse operationelle udfordringer med at implementere en sådan model, samt at sikre, at den efterleves i praksis.

Effekten af initiativet vil løbende blive overvåget af Rådet

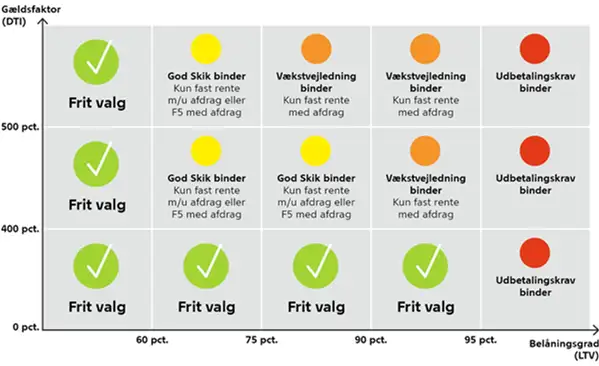

I henhold til de gældende regler kan alle boligejere principielt bevilges afdragsfrihed, såfremt de vurderes at kunne servicere et fastforrentet lån med afdrag. [3] Med initiativet vil der ikke længere være mulighed for afdragsfrihed på realkreditlånet, såfremt boligejernes belåningsgrad overstiger 60 pct. Dette er en ændring i forhold til den nuværende fortolkning i god skik for boligkredit, jf. figur B1 i bilag B.

Det er vigtigt, at initiativet implementeres, så alle udbydere af realkreditlån og realkreditlignende banklån bliver behandlet ens. Det gælder, uanset om det er danske eller udenlandske institutter, eller om det er banker, realkreditinstitutter eller formidlere af lån mod pant i fast ejendom fra andre brancher, eksempelvis direkte udlån fra pensionskasser eller lign.

Der vurderes ikke at være EU-retlige hindringer for at kunne gennemføre initiativet. Initiativet forventes ikke at påvirke kreditgivningen i andre lande.

Rådet vurderer, at initiativet kun i begrænset omfang vil påvirke boligprisstigningerne. Erfaringer fra indførelsen af et afdragskrav i Sverige i 2016 og 2018 viser, at tiltagene kun havde en moderat effekt på boligprisudviklingen.

Det Systemiske Risikoråd vil i sin løbende overvågning af boligmarkedet nøje vurdere, om initiativet virker efter hensigten. Adgangen til det nye Kreditregister gør, at effekten vil kunne måles uden store forsinkelser.

Udtalelse fra ministeriernes repræsentanter i Rådet

Det følger af lovgivningen om Det Systemiske Risikoråd, at henstillinger rettet mod regeringen skal indeholde en udtalelse fra ministeriernes repræsentanter i Rådet. Ministeriernes repræsentanter samt Finanstilsynet har ikke stemmeret i forhold til henstillinger rettet mod regeringen.

Regeringen har, ligesom vismændene, en forventning om, at de store boligprisstigninger, vi har set det seneste år, nu dæmpes igen. Regeringen bemærker, at der de seneste 5-6 år er sket en betydelig opstramning i lånereglerne. Regeringen har ikke planer om indgreb på boligmarkedet. Regeringen vil i forlængelse heraf nøje overvåge udviklingen på boligmarkedet i den kommende tid og bruge de næste tre måneder, som lovgivningen på området muliggør, på at overveje Risikorådets henstilling.

[Lars Rohdes underskrift]

[1] Den politiske aftale fra 2017 om at genintroducere sammenhængen mellem beskatning og den løbende værdi af ejerboliger er udskudt til 2024.

[2] Se bl.a. Bäckman og Khorunzhina (2020)

[3] I Storkøbenhavn og Aarhus skal boligejere kunne servicere et lån med en rente på 4 pct., jf. Finanstilsynet (2016).

Bilag A: Indikatorer for opbygning af systemiske risici på boligmarkedet, som Rådet har lagt vægt på

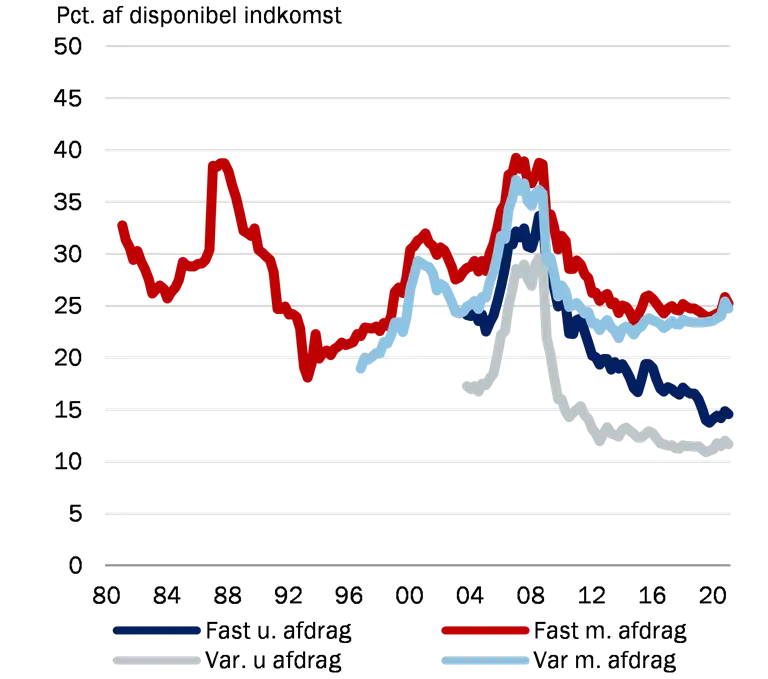

| Når der ikke afdrages og renten er tæt på 0, vil boligbyrden pr. definition ligge lavt | Figur A1 |

| Boligbyrden (hele Danmark) | Boligbyrden (København By) |

|  |

| Note: Seneste observation er 1. kvartal 2021. Boligbyrden angiver det stiliserede likviditetstræk (renter og afdrag samt boligskatter) ved at eje en gennemsnitlig ejerbolig for en gennemsnitlig husholdning. Der tages udgangspunkt i en belåningsgrad på 95 pct. hvoraf 80 pct. er finansieret med realkreditlån og resten med et variabelt forrentet banklån, der afdrages over 20 år. De viste låntyper henfører alene til realkreditdelen. For hele Danmark anvendes gennemsnitsprisen på et parcelhus på 140 m2, mens der for København anvendes gennemsnitsprisen på en 72 m2 ejerlejlighed. Begge tidserier er påvirket af engangseffekten fra udbetalingen af indefrosne feriepenge i fjerde kvartal 2020. Kilde: Finans Danmarks udbudsstatistik, Danmarks Statistik og egne beregninger. | |

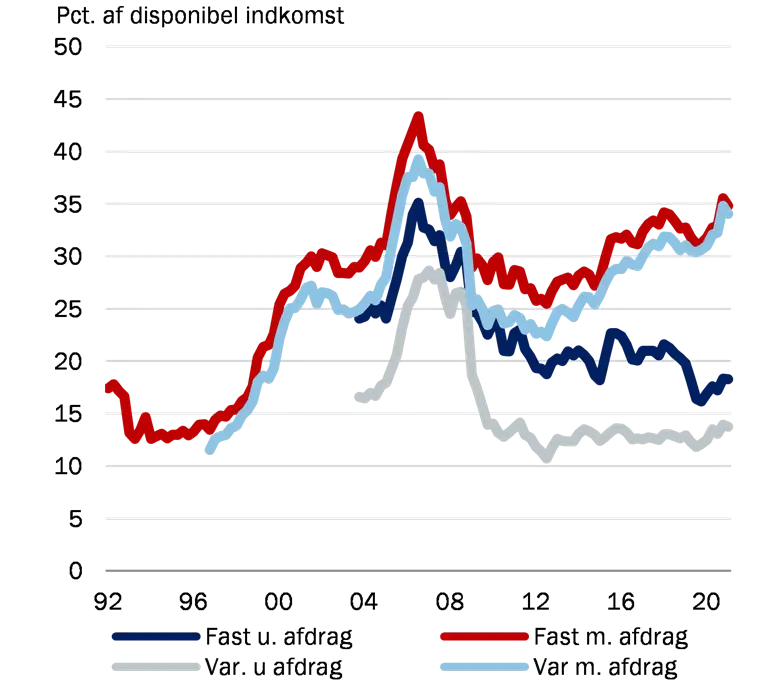

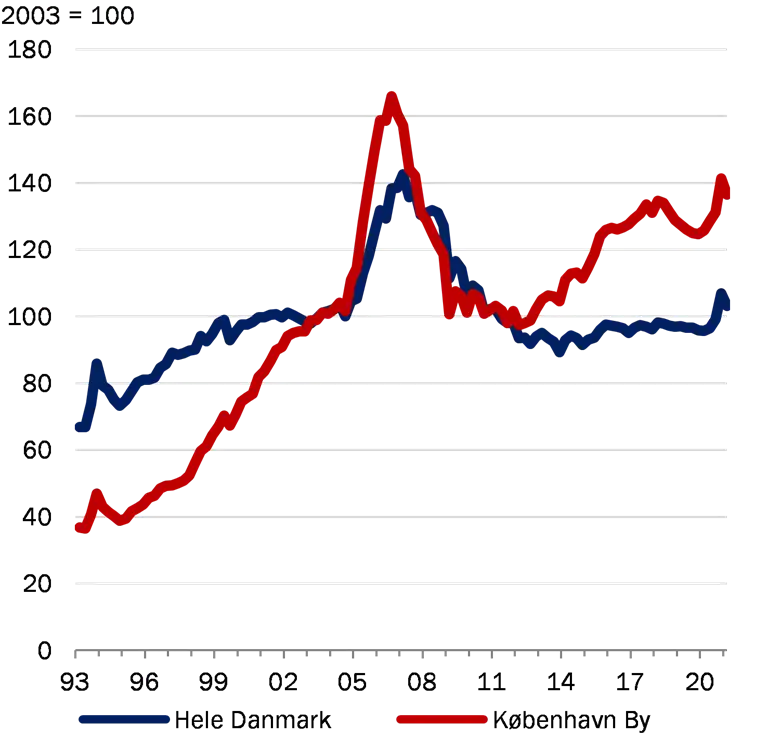

| Kraftigt stigende boligpriser og få boliger til salg øger risiko for efterfølgende stort fald | Figur A2 |

| Nominelle boligpriser | Boligpriser i forhold til indkomst |

|  |

| Note: Sæsonkorrigeret. Før 2006 er data på kvartaler, mens det efter 2006 er på måneder. Seneste observation er marts 2021. Kilde: Danmarks Statistik og egen sæsonkorrektion. | |

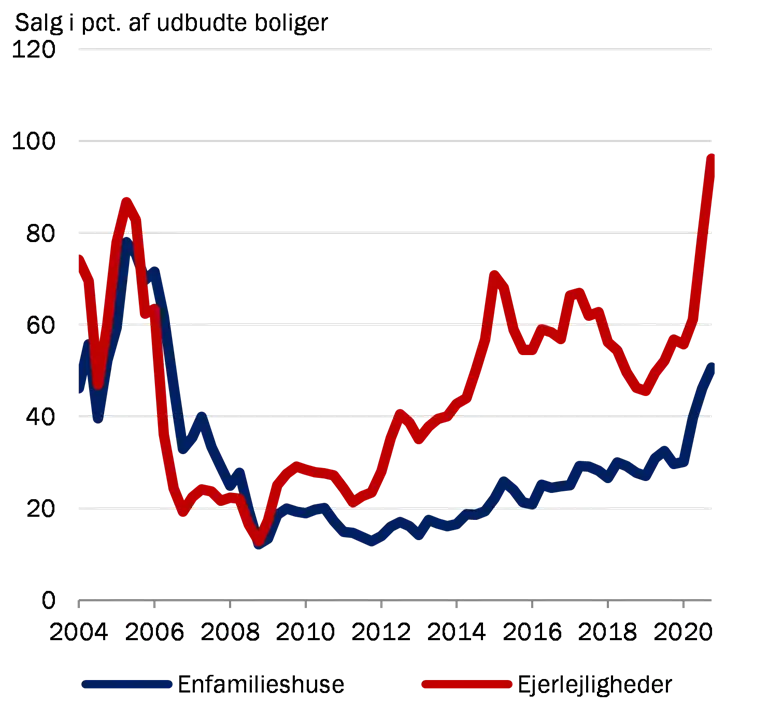

| Antal handler relativt til antal boliger til salg på niveau med årene op til finanskrisen | Figur A3 |

| Handelsaktivitet og udbudte boliger til salg | Antal salg i forhold til udbudte boliger |

|  |

| Note: Seneste observation er 1. kvartal 2021. Kilde: Finans Danmarks udbudsstatistik | |

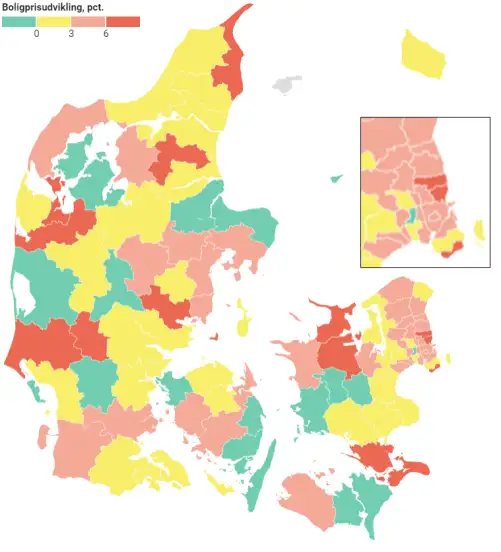

| De højeste boligpriser er fortsat især koncentreret om hovedstadsområdet, Aarhus og Odense | Figur A4 |

| Boligpriser pr. m2 (niveau), enfamilieshuse | Boligprisvækst, enfamilieshuse |

|  |

| Note: Boligpriserne er beregnet som et gennemsnit for enfamilieshuse over hele 2020. Boligprisvæksten er beregnet som de gennemsnitlige boligpriser for enfamilieshuse over hele 2020 relativt til de gennemsnitlige boligpriser for enfamilieshuse over hele 2019. Kilde: Egne beregninger på baggrund af data fra Finans Danmarks Boligmarkedsstatistik | |

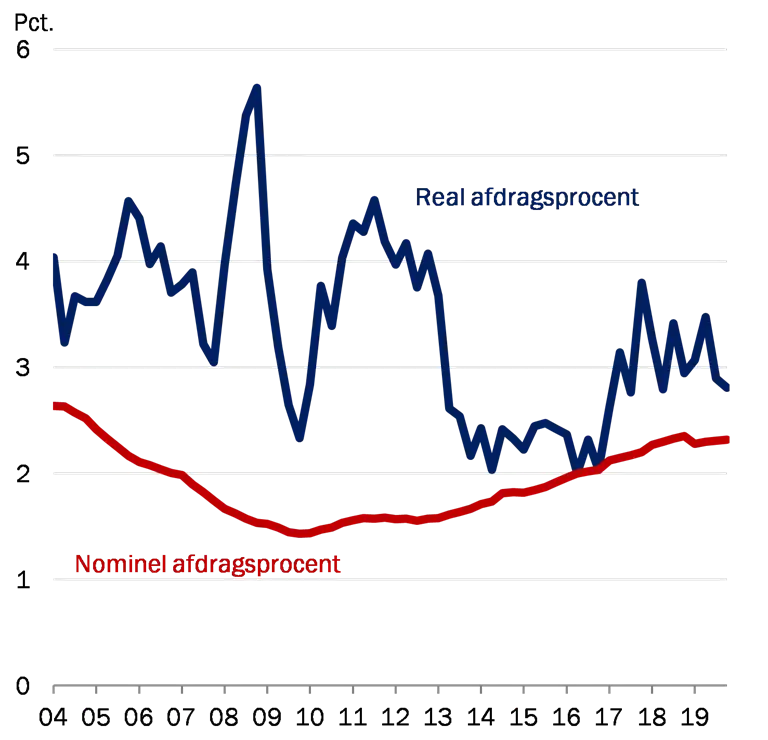

| Det tog knap 5 år fra introduktionen af de afdragsfrie lån, til de udgjorde mere end halvdelen af det samlede realkreditlån | Figur A5 |

| Den reale afdragsprocent ligger fortsat relativt lavt | Afdragsfrie realkreditlån i pct. af samlet realkreditudlån |

|  |

| Note: Venstre: Figuren viser de nominelle ordinære afdrag på realkreditlån i pct. af den samlede realkreditgæld. Den reale afdragsprocent er beregnet som den nominelle afdragsprocent tillagt den årlige procentvise ændring i forbrugerprisindekset. Højre: Figuren viser afdragsfrie lån i procent af det samlede realkreditudlån. Der er databrud i 2013 ved overgangen til den nye MFI-statistik. Kilde: Danmarks Nationalbank og Danmarks Statistik | |

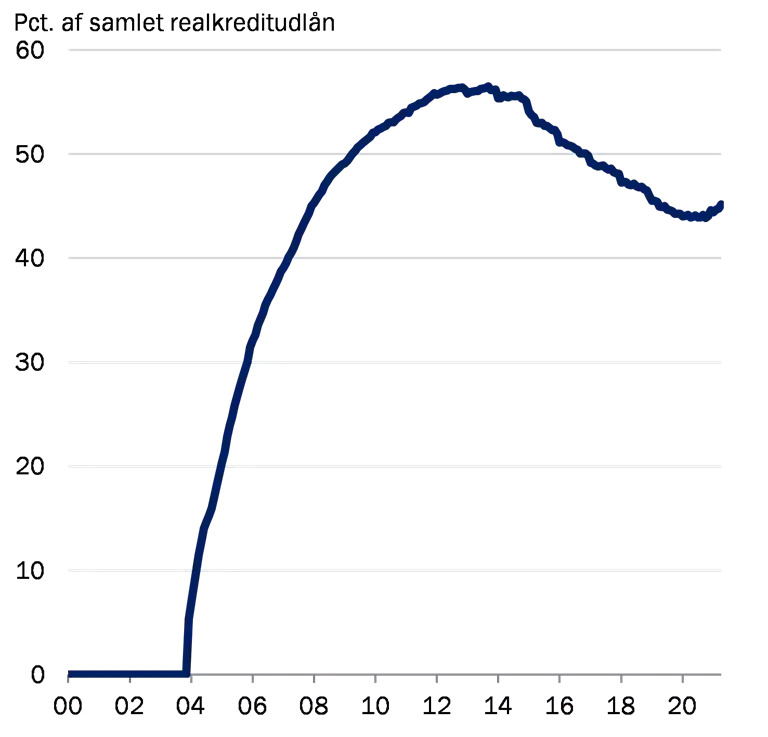

| I 2020 blev der netto igen bevilget flere afdragsfrie lån | Figur A6 |

| Nominel vækst i realkreditudlån | Geografisk fordeling af afdragsfrie realkreditlån |

|  |

| Note: Venstre: Ændring i udestående realkreditgæld i alle valutaer til danske husholdninger med sikkerhed i ejerboliger og fritidshuse, ultimo året. Markedsværdi frem til oktober 2013 og nominel værdi efterfølgende. Højre: Andel realkreditgæld uden afdrag til danske husholdninger med sikkerhed i ejerboliger og fritidshuse, ultimo 2020. Realkreditgæld uden afdrag er opgjort som realkreditgæld, hvor der aktuelt ikke betales afdrag. Kilde: Nationalbankens MFI-statistik | |

Bilag B: Overblik over nuværende danske regler

| De nuværende regler adresserer kun i begrænset omfang risici ved afdragsfrihed | Figur B1 |

| |

| Note: Stiliseret eksempel for produktudbud for en kreditværdig låntager med høj jobsikkerhed og positiv nettoformue på belåningstidspunktet. LTV, loan-to-value, er boligens belåningsgrad målt som boliggæld divideret med værdien af boligen. DTI står får debt-to-income eller på dansk gældsfaktor og angiver låntagerens samlede gæld i forhold til indkomst før skat. Låntagere skal som udgangspunkt altid kunne servicere et fastforrentet lån med afdrag uanset gældsfaktor og belåningsgrad. Vækstvejledningen gælder kun for boliger beliggende i København og omegn samt Aarhus kommune. Den maksimale belåningsgrad i realkreditinstitutter er 80 pct., men produktudbuddet i Storkøbenhavn og Aarhus afhænger af, om kunden har øvrig boliggæld udover de 80 pct. Låntagere i Storkøbenhavn og Aarhus, der ønsker variabel rente, skal kunne servicere et lån med en rente på 4 pct. og afdrag, selvom belåningsgraden er lav. Kilde: Bentzen et al. (2020) | |

———————–

Opbygning af systemiske finansielle risici i Danmark

Genopretningen af den økonomiske aktivitet fortsatte i 2. kvartal 2021, og den globale økonomi er på vej ind i et opsving. Udviklingen i realtidsindikatorer for dansk økonomi tyder desuden på, at genopretningen går hurtigere end tidligere forventet. Den positive udvikling forventes at fortsætte i takt med, at større dele af befolkningen bliver vaccineret.

De finansielle forhold er generelt lempelige, og mange aktivpriser er steget kraftigt. Renterne er lave, og markedsdeltagerne forventer, at de forbliver lave i de kommende år. Den nuværende situation i Danmark med meget lempelige finansielle forhold, stigende aktivpriser og udsigter til hurtig økonomisk genopretning danner grobund for opbygning af risici.

Der er flere tegn på øget risikoappetit blandt investorer. De lave renter på sikre aktiver har øget interessen for risikofyldte investeringer, og investorernes krav til kompensation for at påtage sig kredit-, likviditets- og renterisiko er reduceret yderligere. Risikopræmierne på en række aktiver er derfor meget lave.

Der var fremgang i kreditinstitutternes indtjening i 1. kvartal 2021. Institutterne har desuden opjusteret deres forventninger til egenkapitalforrentningen i 2021 til niveauet fra før pandemien. Kreditinstitutternes tab som følge af covid-19 har indtil videre været begrænsede. Det skyldes til dels, at de statslige hjælpepakker har understøttet virksomheder og husholdningers økonomi. Virksomhedernes brug af de forskellige kompensationsordninger er aftaget kraftigt i takt med at restriktionerne er blevet lempet. I takt med at hjælpepakkerne udfases, må det forventes, at enkelte virksomheder ikke kan få lån i kreditinstitutterne pga. virksomhedernes uholdbare økonomi og må lukke. Det må ikke fejlfortolkes som en kreditklemme. Institutterne er generelt velkapitaliserede og det vurderes, at de har rigelig kapacitet til både at absorbere eventuelle tab og opretholde kreditgivningen til økonomien.

Rådet henstiller, at den kontracykliske kapitalbuffer genaktiveres på 1,0 pct.

På baggrund af udviklingen i risikobilledet, henstiller Rådet til erhvervsministeren, at den kontracykliske kapitalbuffer sættes til 1,0 pct. fra 30. september 2022. Rådet forventer at henstille om en yderligere forhøjelse af buffersatsen med 1,0 procentpoint til 2,0 pct. inden udgangen af 2021, medmindre der sker en væsentlig opbremsning af risikoopbygningen i det finansielle system. Trinvise forøgelser af bufferen er i overensstemmelse med Rådets strategi om, at buffersatsen gradvist forøges til et niveau på 2,5 pct. Stort set alle danske institutter havde ved udgangen af 1. kvartal 2021 tilstrækkelig kapital til at opfylde en kontracyklisk kapitalbuffer på 1,0 pct. Rådet har på sin hjemmeside samlet en række spørgsmål og svar omkring den kontracykliske buffer.

Risikoopbygning på boligmarkedet

Der er tegn på risikoopbygning på boligmarkedet. Boligsalget i både København og resten af landet er steget kraftigt og er på et historisk højt niveau. Boligpriserne stiger fortsat i et højt tempo. Udlånsvæksten er stadig moderat, men det skal ses i lyset af, at gælden allerede er på et højt niveau. Tilsvarende er afdragsfrie realkreditlån fortsat meget udbredte, især blandt de mest forgældede boligejere. I den nuværende konjunktursituation ses stærkt stigende boligpriser, rekordhøj handelsaktivitet og et meget lavt udbud af boliger til salg, der er på niveau med 2006. Situationen danner grobund for opbygning af systemiske risici i form af eksempelvis lempede kreditstandarder, højere udlånsvækst og forstærket optimisme omkring fortsatte boligprisstigninger. Udviklingen øger risikoen for yderligere boligprisstigninger. Samtidig øger det risikoen for, at boligprisstigningerne kan blive afløst af efterfølgende fald.

Rådet henstiller derfor til regeringen, at den strammer danske boligejeres adgang til nye afdragsfri lån mod pant i fast ejendom. Tiltaget indebærer, at danske boligejere ikke kan optage nye afdragsfrie realkreditlån eller realkreditlignende banklån mod pant i fast ejendom, såfremt boligens belåningsgrad overstiger 60 pct. Initiativets primære sigte er at gøre boligejerne mere robuste og derigennem også øge robustheden af banker og realkreditinstitutters balancer.

Rådet vurderer, at det fremlagte tiltag adresserer systemiske risici på de segmenter af boligmarkedet, hvor der især er tegn på risikoopbygning. Rådet drøftede en række forskellige tiltag målrettet boligmarkedet, herunder både et højere udbetalings- og afdragskrav. Det er Rådets vurdering, at det fremlagte tiltag vil bidrage til, at de mest forgældede boligejere gradvist vil få opbygget en højere robusthed. Når både de korte og de lange realkreditrenter er meget lave, er boligejernes rentebyrde det også. I praksis er afdraget på realkreditgælden derfor den bindende begrænsning for, hvor højt potentielle boligkøbere kan gældsætte sig og byde en udbudt bolig op i pris. Tiltaget forventes derfor at have positive effekter på længere sigt ved at reducere risikoen for kreditfinansierede boligprisstigninger. Rådet har offentliggjort en samling af spørgsmål og svar omkring tiltaget.

Ministeriernes repræsentanter samt Finanstilsynet har ikke stemmeret i forhold til henstillinger rettet mod regeringen.

Rådet anbefaler erhvervsministeren at anerkende norske tiltag

ESRB har henstillet til relevante myndigheder i EU at anerkende en række norske makro-prudentielle tiltag. Tiltagene omfatter en systemisk buffer på 4,5 pct. for norske eksponeringer, samt gulvkrav for ejendomseksponeringer i Norge. Norge anmoder om, at institutter med eksponeringer over 1 pct. af de samlede eksponeringer i Norge, bliver underlagt de nye krav. Det er tilfældet for Danske Bank.

Rådet anbefaler erhvervsministeren at følge ESRB’s henstilling og anerkende de norske tiltag inden for ESRB’s tidsfrister. Tidsfristen for anerkendelse af den systemiske buffer er 18 måneder, mens den er 3 måneder for de øvrige tiltag. Anerkendelse af makroprudentielle tiltag skal sikre, at de samme krav gælder alle banker med aktiviteter i det samme land, selvom de ikke er underlagt tilsyn i landet.

Øvrige emner

Rådet fik en orientering af Nationalbanken og Finanstilsynet om IT-risici i den finansielle sektor. Den finansielle sektor har en stor afhængighed af IT, og der er behov for et tilsvarende stort fokus på de risici, der er forbundet hermed. Der er på tværs i sektoren lagt mange ressourcer i arbejdet med at øge den operationelle robusthed for samfundskritiske aktiviteter, hvilket reducerer sandsynligheden for et alvorligt operationelt nedbrud. Sektorens virksomheder skal dog fortsat arbejde individuelt og i fællesskab på at øge den operationelle robusthed for samfundskritiske aktiviteter. Finanstilsynet vurderer, at flere SIFI-institutter og datacentraler stadig opererer med en for høj risiko på IT-området. Rådet vil på sit næste møde fortsætte diskussionen af IT-risici hos institutter og datacentraler, herunder hvilke konkrete tiltag der er behov for til at adressere disse risici, samt muligheder for at reetablere en banks ydelser efter et større nedbrud.