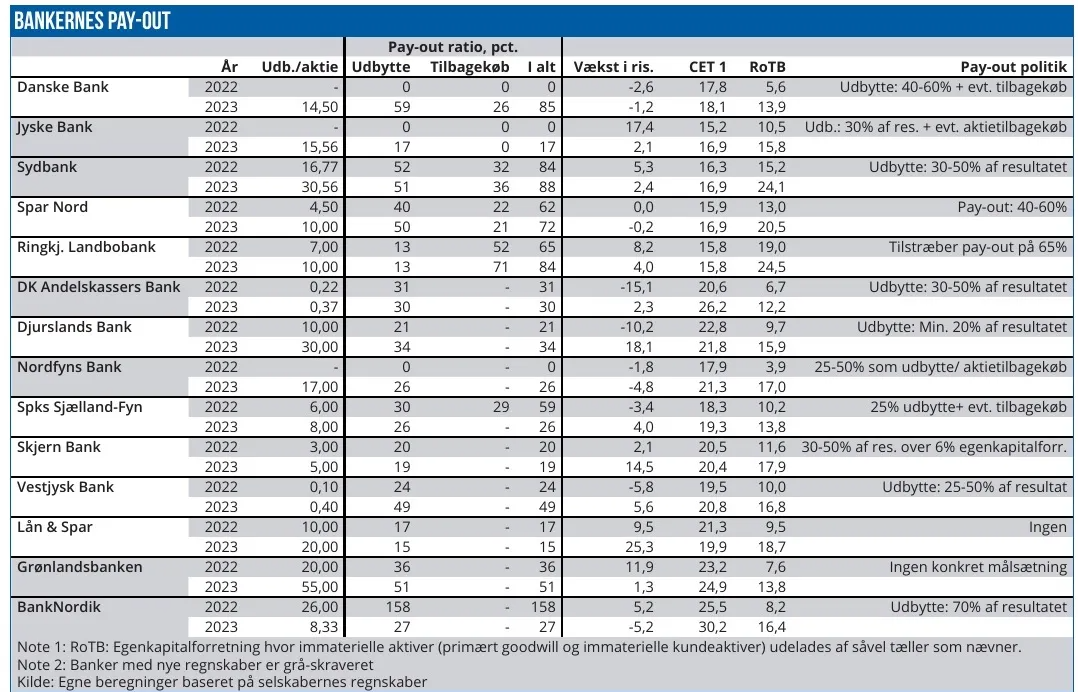

Med de seneste seks nye bankregnskaber har vi fået et mere samlet billede af bankernes udbyttebetalinger: Sydbank topper med en payoutratio på 88 pct, mens Jyske Bank stadig skal finde sine ben at stå på. Blandt de mindre banker var billedet mindre pænt: Nordfyns Banks er sektorens skurk, set med aktionærøjne, men der er også grund til kritik af Grønlandsbanken og Danske Andelskassers Bank, skriver finansanalytiker Per Grønborg i denne analyse.

Billedet af de første otte bankregnskaber var klart: De store banker har markant højere payout end de små banker. Sydbank toppede sidste års payoutratio på 84 pct. med en payout-ratio på 88 pct. i år. Denne gang kom aktietilbagekøbet tilmed straks – sidste år måtte vi vente til juli, før det 600 mio. kr. store tilbagekøbsprogram blev annonceret.

Investorerne var glade for Sydbanks gaver og kvitterede med en kursstigning på godt 10 pct. Kapitalmålsætningen er stadig på 14,5 pct. CET1, og den faktiske CET1 er 16,9 pct, selv når vi fratrækker det annoncerede aktietilbagekøbsprogram.

For den tiltrædende CEO Mark Luscombe bliver det svært at overgå: Enten må payouten yderligere op, eller også må målsætningen hæves.

Det har været et kronisk kritikpunkt af Sydbank i snart en del år, at man ikke opfylder sin kapitalmålsætning: Banken har for meget kapital.

Jyske Bank har historisk kigget på sin kapitalisering hvert kvartal – ikke kun en gang om året som de fleste banker. Jyske Bank annoncerede en ny fremadrettet udlodningspolitik på beskedne 30 pct. som udbytte, men med mulighed for supplerende aktietilbagekøb.

For 2023 må aktionærerne dog nøjes med 17 pct. af indtjeningen inkl. det interimsudbytte, banken betalte i december. For 2022 blev der hverken udloddet udbytte eller købt aktier tilbage, hvilket har den meget naturlige forklaring, at Jyske Bank købte Svenska Handelsbankens danske aktiviteter i 2022, hvilket fik CET1 til at falde med 3 procentpoint og lande i den lave ende af bankens kapitalmålsætning på 15-17 pct.

Jyske Bank har nu den klart laveste udlodning blandt de større banker, og den nye CEO Lars Mørch har derfor noget, han skal bevise overfor aktionærerne.

For de store banker er konklusionen, at payoutniveauet nu er kommet op på 80-90 pct, med Jyske Bank som en klar outlier, om end der er gode grunde.

Spar Nord skal i 2024 forholde sig til, hvad der skal ske med den kapital, der sandsynligvis frigøres, når IRB-modeller godkendes, og udgangspunktet er en sub-scale payout-ratio for 2023.

For de mindre banker, som har begrænset opmærksomhed fra aktiemarkedet, er payout-ratioen markant lavere end hos de store. Noget, der i mange tilfælde kan forklares med højere vækst i forretningen, idet vækst kræver ekstra kapital. Men billedet efter de seneste regnskaber har været noget mere broget, for at sige det mildt.

Flere med lave udbytter

Danske Andelskassers Bank betaler uændret beskedne 30 pct. af indtjeningen ud til trods for en relativt beskeden udlånsvækst på 2,3 pct. Samtidig har banken rejst ny kapital i 2023. Kampen imod den uindbudte opkøber Spar Nord fortsætter for en ikke særlig profitabel bank. Bemærk at skatteprocenten er beskedne 2,7 pct. i 2023, og alligevel har DAB den laveste egenkapitalforretning af alle bankene i oversigten.

Nordfyns Bank ”brillerede” i 2022 ved ikke at betale udbytte, selvom man med en CET1 på 17,9 pct. var klart over sin målsætning på 16 pct. I år fik aktionærerne trods alt 17 kr. pr. aktie, eller 26 pct. af indtjeningen. Udlånsvæksten kan ikke rigtigt undskylde det, da risikoeksponeringen er faldet både i 2022 og 2023, så CET1 er nu helt oppe på 21,3 pct., mens kapitalmålsætningen er uændret.

I sandhed en bank, hvor man kun kan opfordre aktionærerne til at møde op på generalforsamling med fakler og høtyve for at kræve en rigtig god forklaring – alternativet er at jage bestyrelsen på porten.

Det er så klart sæsonens bundskraber, og karakteren 00 ville være berettiget. Jeg må selv overveje, om jeg skal tage til Odense den 20. marts, for naturligvis er der ingen mulighed for aktiv virtuel deltagelse i generalforsamlingen.

Slutteligt en rejse til Nordatlanten med første stop på Færøerne, hvor BankNordik må sænke sin payout-ratio til 27 pct. med en klar adressering af en igangværende vurdering fra det danske finanstilsyn om, hvorvidt der eksisterer et veludviklet og veletableret marked for beboelses- og erhvervsejendomme på såvel Færøerne som i Grønland.

Finanstilsynets første konklusion er, at det gør der ikke, hvilket vil forøge risikoeksponeringen. BankNordik forventer en afklaring i løbet af første halvår. Historisk kan man ikke beskylde BankNordik for at have holdt kapital tilbage fra ejerne. I 2022 var udbyttet således på 158 pct. af indtjeningen, da man oveni de normale 70 pct af indtjeningen udbetalte 14 kr. pr. aktie fra en ekstraordinær kapitaloptimering.

Særlige grønlandske vilkår

Grønlandsbanken hæver sin payout-ratio fra 36 pct. til 51 pct. og nævner det samme tema som BankNordik under usikkerheder, mens det ikke adresseres som et rationale for udbyttet. Man skal huske på, at Grønlandsbanken har fradragsret i selskabsskatten for foreslåede udbytter.

Derfor burde payout rettelig måles imod resultatet før skat, og så falder den til 40 pct. En reel payout på 40 pct. er ikke imponerende, men som sagt er usikkerheden forhøjet p.t. om kapitaliseringen af bankerne i Nordatlanten, hvilket retfærdiggør en vis tilbageholdenhed.

Per Grønborg

Per Grønborg ejer aktier i Danske Bank, Sydbank, Spar Nord, Djurslands Bank, Grønlandsbanken og Nordfyns Bank.

Intro-pris i 3 måneder

Få unik indsigt i de vigtigste erhvervsbegivenheder og dybdegående analyser, så du som investor, rådgiver og topleder kan handle proaktivt og kapitalisere på ændringer.

- Fuld adgang til ugebrev.dk

- Nyhedsmails med daglige opdateringer

- Ingen binding

199 kr./måned

Normalpris 349 kr./måned

199 kr./md. de første tre måneder,

herefter 349 kr./md.

Allerede abonnent? Log ind her