Roblons seneste regnskabsmeddelelse ser ved første øjekast særdeles ringe ud med et underskud på 29,3 mio. kr. i de første tre kvartaler af 2024/25. Men bag et minus på 51,7 mio. kr. på ”discontinued operations” gemmer sig en markant fremgang i kerneforretningen.

I de første ni måneder af regnskabsåret 2024/25 steg Roblons omsætning med beskedne 2,8 pct. til 182 mio. kr. fra 177 mio. kr. i fjor. Driftsresultatet (EBIT) udviklede sig derimod stærkt med en stigning til 33,3 mio. kr. mod 13,7 mio. kr. i samme periode året før.

Det giver en EBIT-margin før særlige poster på 18,2 pct. mod 7,7 pct. sidste år. Bag forbedringen ligger et gunstigt produktmiks og effektiviseringer i produktionen.

Men trods forbedringen af driftsresultatet er bundlinjen blodrød med et minus på 29,3 mio. kr.

Forklaringen finder vi i salget af Roblons amerikanske datterselskab i juli, som udløste et tab på 33 mio. kr. Tillagt den regnskabsmæssige effekt af øvrige dispositioner i forbindelse med handlen ender underskuddet for ”discontinued operations” på 51,7 mio. kr.

Så stort et underskud dominerer regnskabet, men dermed dækker det over, at Roblons ”continuing operations” (altså Roblon ekskl. den solgte amerikanske afdeling) leverede et overskud før skat på 28,7 mio. kr. mod 13,7 mio. kr. i samme periode i fjor.

Fremgang for kerneforretningen

Med andre ord går det altså fremad for Roblons kerneforretning, men fremgangen forsvinder i skyggen af de store engangsomkostninger, som sender koncernbundlinjen i et stort minus.

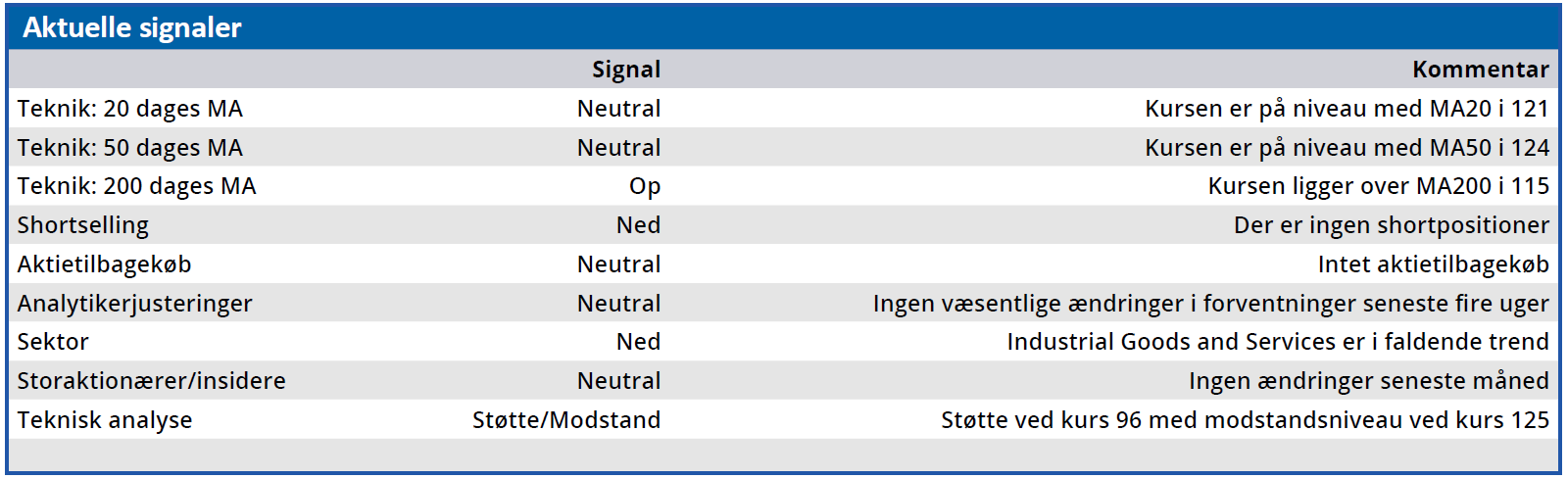

Roblon opjusterede helårsforventningerne en smule i 3. kvartalsregnskabet, og det er andet kvartalsregnskab i træk Roblon opjusterer. Men investorernes reagerede ikke på det. I stedet fortsætter kursen den sivende tendens, som startede midt i juli, hvor kursen toppede i 134.

Det kan virke ulogisk, at et selskab med stigende indtjening og en skønnet Price/Earnings for 2024/25 helt nede omkring 8 ikke stiger i værdi.

Men der begynder at sprede sig en vis usikkerhed om, hvorvidt den aktuelle fremgang kan fastholdes, og den usikkerhed skabes blandt andet af denne melding om regnskabsårets sidste kvartal: ”Management’s previously announced guidance was that the Company’s revenue and earnings for Q4 would be at a lower level than in Q4 2023/24. This guidance is maintained, based on the lower order book at 31 July 2025 compared with 31 July 2024.”

Man forventer altså ikke, at regnskabsårets sidste kvartal kan holde trit med årets første tre kvartaler, og heller ikke med det sammenlignelige kvartal i fjor.

Samtidig fortælles om en ordreindgang i 3. kvartal, som var 18,2 mio. kr. mindre end i 3. kvartal 2023/24, og ordrebeholdningen er faldet til 54 mio. kr. mod 74 mio. kr. på samme tidspunkt i fjor.

Det forklares således: ”The declining order intake in the FOC product group was caused by a continued sluggish European FOC market, which is slowly fighting its way back to a higher level, although competition from overseas manufacturers is a growing concern.”

Tre usikkerhed omkring indtjeningen

Selvom det går fremad i øjeblikket, er der en række usikkerhedselementer, som skal indgå i regnestykket:

1) FOC (Fibre Optic Cable) mistede en tredjedel af sin omsætning i 2023/24, og markedet er stadig sløvt.

2) Konkurrencen fra oversøiske konkurrenter er en ”growing concern”. Det er dårligt nyt, da det sætter spørgsmålstegn ved Roblons fremtidige indtjening.

3) En svagt stigende omsætning dækker over en tilbagegang i FOC-divisionen på 19,2 mio. kr. og en fremgang på 24,1 mio. kr. i Composite-divisionen. Men ordrebeholdningen i Composite-divisionen er faldet 27,4 mio. kr. i år, så den høje omsætning kan skyldes afslutning af store ordrer, som ikke er blevet erstattet.

På kort sigt er Roblon undervurderet, men den faldende ordreindgang og usikkerheden på FOC-markedet dæmper investorernes appetit. Før vi hæver kursmålet, vil vi gerne se forventningerne til 2025/26, som kommer til januar i årsregnskabet 2024/25.

Konklusion

Aktuel kurs 124,00

Kortsigtet anbefaling (< 3 mdr.) Hold

Langsigtet kursmål (12 mdr.) 120,00

Bruno Japp

Disclaimer: Læs her om ØU’s aktieanalyser.

Hvem er Roblon?

High performance fiber is the key element of Roblon’s DNA, and it is the cornerstone of the company’s long success story. We made a name for ourselves early on using nylon fibers to make rope, later using more sophisticated fibers for numerous applications.

We are driven by development and supply of products that carry out an important societal purpose. Our most important task is to help our customers succeed whether the field is internet, telecommunication, oil and gas, wind energy or other important industries. Society depends on our products to do their job with precision and persistence. And Roblon accepts the challenge and performs.

Kilde: https://roblon.com/about

Ledelse

Chair of the Board Mikael Staal Axelsen

CEO Kim Müller

Intro-pris i 3 måneder

Få unik indsigt i de vigtigste erhvervsbegivenheder og dybdegående analyser, så du som investor, rådgiver og topleder kan handle proaktivt og kapitalisere på ændringer.

- Fuld adgang til ugebrev.dk

- Nyhedsmails med daglige opdateringer

- Ingen binding

199 kr./måned

Normalpris 349 kr./måned

199 kr./md. de første tre måneder,

herefter 349 kr./md.

Allerede abonnent? Log ind her