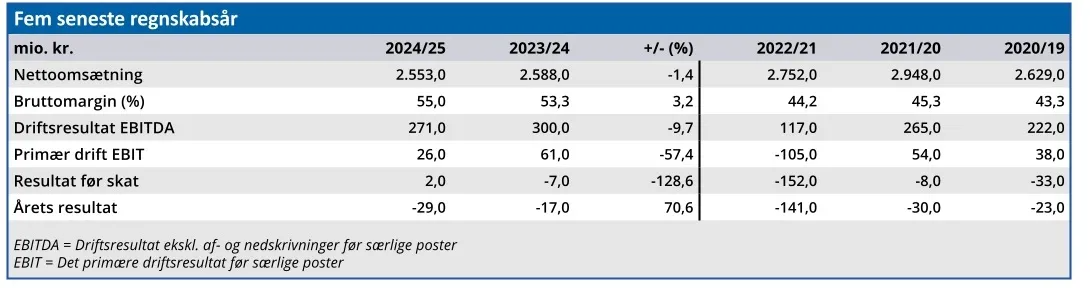

Bang & Olufsens 1. kvartalmeddelelse for 2025/26 viser en rekordhøj bruttomargin, men selvom helårsforventningerne fastholdes, skaber faldende omsætning og et kraftigt forværret cash flow usikkerhed omkring det realistiske i målsætningen. Investorerne forbereder sig på en kommende nedjustering og sendte aktiekursen ned med 8,4 pct.

Bang & Olufsen (B&O) starter 1. kvartalsmeddelelsen med at fortælle om en rekordhøj bruttomargin på 58,7 pct., men derefter var det slut med de gode nyheder.

Omsætningen faldt således med 5 pct. (4 pct. i lokale valutaer), driftsresultatet (EBIT) faldt fra minus 17 mio. kr. i fjor til minus 27 mio. kr. i år, og det frie cash flow styrtdykkede fra minus 36 mio. kr. til minus 135 mio. kr.

Om forværringen af det frie cash flow med 100 mio. kr. siges: ”Free cash flow was DKK -135m for the quarter compared to DKK -36m in Q1 last year, reflecting strategic investments and general seasonality.”

Hvor meget kan sæsonudsving påvirke en sammenligning med samme kvartal sidste år?

Begrebet ”strategiske investeringer” ser man nogle gange anvendt som forklaring på et udgiftsniveau, selskabet ikke formår at holde under kontrol. Men for B&O er det reelt nok, og det var bl.a. med henblik på finansieringen af omfattende strategiske investeringer B&O i slutningen af 2024 gennemførte en kapitalforhøjelse på 217 mio. kr.

Det skabte optimisme omkring selskabet, og investorerne kvitterede ved at sende aktiekursen i vejret med 58 pct. i de første to måneder af 2025.

De svage tal i 1. kvartalsmeddelelsen punkterede imidlertid ballonen. Det er forståeligt, når vi ser på B&O’s udmeldte helårsforventninger på tre områder:

Omsætning. Forventningerne til omsætningsstigningen i 2025/26 er dels meget brede med et interval på 1-8 pct., og dels åbner de mulighed for noget, som ligner stagnation. Men en tilbagegang på 4 pct. allerede efter 1. kvartal må allerede nu få toppen af det udmeldte interval til at ligne luftkasteller.

EBIT-margin. Den samme usikkerhed knytter sig til B&O’s målsætning om en EBIT-margin før særlige poster i intervallet minus 3 pct. til plus 1 pct. Efter 1. kvartal er EBIT-margin minus 5,2 pct.

Frit cash flow. Her ligger årsforventningen i intervallet minus 100 mio. kr. til 0 kr., men efter 1. kvartal ligger man i minus 135 mio. kr. Til sammenligning startede 2024/25 med et minus på 36 mio. kr. og endte med et plus på 16 mio. kr. Med et hævet investeringsniveau og en faldende omsætning er det svært at se, hvordan regnskabsårets sidste tre kvartaler skal levere det samme cash flow som i fjor.

B&O’s partnere reducerer lagrene

Herudover er der også et afsnit i kvartalsmeddelelsen, som ikke bør ignoreres: ”Revenue from our branded channels declined by 10% in local currencies mainly due to our monobrand partners being hesitant to replenish inventory across most markets.”

En ”monobrand partner” er en uafhængig forhandler, som kun må sælge B&O-produkter, og disse uafhængige butikker reducerer deres lagre i øjeblikket. Butikkernes vilje til at binde kapital i B&O-produkter tegner et bedre billede af butikkernes forventninger til fremtiden end det aktuelle salg af varer fra lageret.

Når dette billede er negativt, er det langt vigtigere end den aktuelle forbedring af bruttomarginen, da det stiller spørgsmålstegn ved regnskabets toplinje. Altså den omsætning, som i bund og grund er fundamentet for både driftsresultatet og bundlinjen.

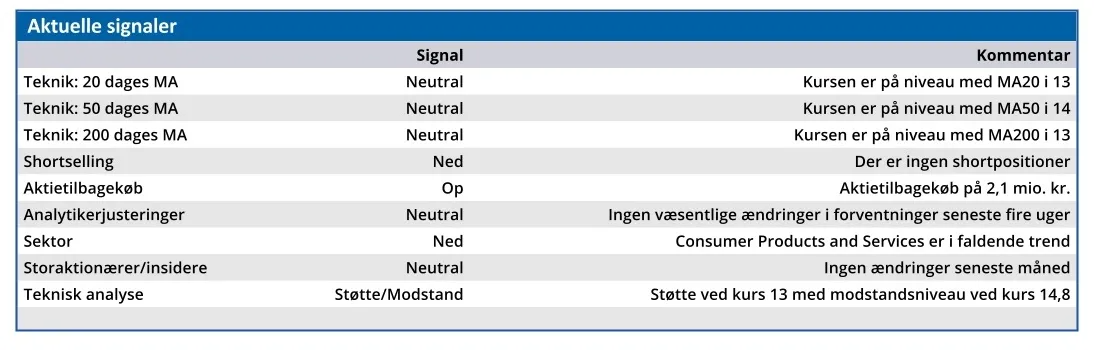

Det er derfor forståeligt, at investorerne kun lagde beskeden vægt på kvartalsmeddelelsens indledende begejstring for den rekordhøje bruttomargin, og i stedet trykkede på Sælg-knappen af frygt for, at det kommende halvårsregnskab indeholder en nedjustering.

Måske endda både en kortsigtet nedjustering for 2025/26, og en nedjustering af B&O’s ambitiøse mål for 2027/28 om en organisk vækst på 8 pct., en EBIT-margin på 8 pct. og et frit cash flow på 250 mio. kr.

Efter det stejle fald er kursen nu tilbage ved niveauet før 1. kvartalsregnskabet, men det er sket under en mindre handel end under kursfaldet. Vi anser usikkerheden for at være undervurderet og sænker kursmålet.

Konklusion

Aktuel kurs 13,30

Kortsigtet anbefaling (< 3 mdr.) Sælg

Langsigtet kursmål (12 mdr.) 10,17

Bruno Japp

Disclaimer: Læs her om ØU’s aktieanalyser.

Hvem er Bang & Olufsen?

I et stuehus genopfandt Peter Bang og Svend Olufsen i 1925 radioen ved at udvikle Eliminator, den første masseproducerede radio, som kunne tilsluttes en stikkontakt uden behov for et batteri.

Et århundrede senere lever vores innovative iværksætterånd videre i alt, hvad vi laver. Det er vores drivkraft at forandre, hvordan vi alle hører, ser og mærker verden.

Vores brandslogan fra 1960’erne ”We think differently” er stadig inspirerende – og forankrer os i en tilgang til design, der både er præget af risikovillighed og en stor glæde ved at eksperimentere. Kilde: https://www.bang-olufsen.com/da/dk/story/about-bang-and-olufsen

Ledelse

Chair of the Board Juha Christensen

CEO Kristian Teär

Intro-pris i 3 måneder

Få unik indsigt i de vigtigste erhvervsbegivenheder og dybdegående analyser, så du som investor, rådgiver og topleder kan handle proaktivt og kapitalisere på ændringer.

- Fuld adgang til ugebrev.dk

- Nyhedsmails med daglige opdateringer

- Ingen binding

199 kr./måned

Normalpris 349 kr./måned

199 kr./md. de første tre måneder,

herefter 349 kr./md.

Allerede abonnent? Log ind her